【看中國2022年4月25日訊】國人最喜歡降息,源於在過去二十多年裡,央行幾乎是戰無不勝的,只要經濟出現頹勢或資產價格出現回調央行就會以降息降准來應對,市場就會立即重現活力,就好像是加滿了油的汽車再次奔馳起來。

所以在很多人眼中,央行光輝的形象無比偉大,可以戰無不勝。但從去年7月開始中國央行又開啟了貨幣寬鬆的週期,可這個貨幣寬鬆週期更可能不是餡餅而是陷阱。

看看這個貨幣寬鬆週期到現在為止股市和樓市的表現。

2021年7月9日,中國央行開始本次寬鬆週期的首次降准,12月6日再次降准等等,標誌著央行正式開始開閘放水。上證指數和深成指在2021年2月就已經見頂,但見頂之後並未開啟趨勢性下跌,而是維持了數月的震盪走勢直到去年四季度;創業板指數反應的更加清楚,7月指數見頂,此後又有一個回探動作之後就與上證指數、深成指共同開啟了跌勢並一直持續到今天。因此,可以認為央行7月的降准,標誌著股市開講「鬼故事」。

2020年11月以來的上證綜指周K線走勢圖(網路圖片)

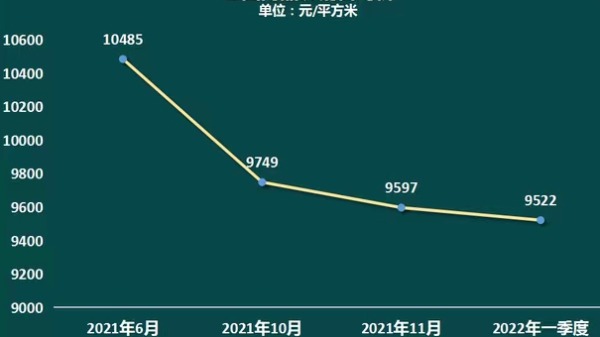

再看樓市,全國商品房(新房)均價在2021年上半年見頂,此後就開始了回落之旅,見下圖。而成交量反應的更加明顯,2022年一季度百強房企銷售金額同比下降47%,這是一個接近腰斬的數據。所以,可以說央行開啟貨幣寬鬆週期意味著樓市也講起了「鬼故事」。

2021年6月以來中國商品房銷售均價變動情況(作者博客)

這意味著央行在過去二十多年中每一次貨幣寬鬆週期對於樓市、股市都是餡餅,但這次是陷阱。

其實,這種現象也一樣出現在美國。

2000年網際網路泡沫破裂,2001年1月美聯儲開閘放水,當時的美聯儲主席格林斯潘主持的這次降息週期之猛是過去所罕見的,僅僅在2001年美聯儲就進行了11次降息,這次降息週期一直持續到2003年6月。對於美國的房地產來說這次降息週期是典型的餡餅,標誌著房地產繁榮的開始。從2004年6月開始美聯儲返身進入加息週期,如果是今天的人們一定哭哭啼啼、認為加息威脅到了房地產的繁榮,源於普遍認為利率上升會對資產價格產生抑製作用。但事實上,這次一直持續到2006年6月的加息週期依舊還是餡餅,美國的樓市一直維持在繼續繁榮的軌道上。到2007年9月,美聯儲再次開啟降息週期,而且在10月、12月連續降息,就在人們歡呼天上將繼續掉餡餅的時候,2008年的次貸危機爆發了,歡呼的人們樂極生悲集體掉進了陷阱中。

所以,降息也未必就是餡餅,升息也未必就是陷阱,是餡餅還是陷阱完全靠自己來判斷。

為什麼會形成並出現這種現象?源於決定資產價格趨勢的因素中,央行的貨幣政策並不是決定性的因素,只是輔助性的因素。

70年代是美國的滯脹時期,在這樣的時期失業率處於高位,通脹率和利率也處於高位,此時全社會就會被動去槓桿,讓家庭槓桿率來到低位。上世紀的最後二十年是美國經濟的黃金時代,信息產業、海洋產業、航空航天產業、生物產業等推動了美國經濟的繁榮,在經濟繁榮時期產業活動的資本投資收益率很高,資本就會努力進入產業活動中進行逐利,再加上經濟繁榮時期央行為了抑制經濟過熱就會將利率維持在相對高位,這不利於資產價格的繁榮,也就抑制了家庭槓桿率的上升。但2000年美國網際網路泡沫破裂之後,美國經濟失去了內生性增長的動力(所以本世紀以來美國經濟增長率相比上世紀最後二十年明顯下降了)導致資本投資收益率下降,此時產業活動對資本的吸引力下降,當央行將利率快速削減到很低位置的時候,資本就會進入資產價格領域推動資產價格的繁榮,與之相伴的當然就是家庭槓桿率的快速上升。這樣的趨勢一旦形成,就只有家庭部門的槓桿率上升到絕對高位並難以為繼的時候才會終止(人性的貪婪在此發揮核心作用),在這個過程中美聯儲的貨幣政策並不能改變這一趨勢,直到趨勢終止——次貸危機爆發!

而次貸危機爆發之前,社會的流動性就會枯竭,此時央行就會及時察覺,央行自然就會通過降息給社會補充流動性,最終讓美聯儲在2007年9月的降息行動成為次貸危機爆發的發令槍。

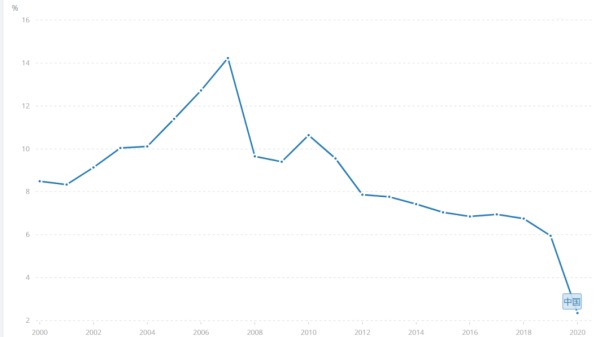

中國遵循的也是同樣的規律。上世紀末期房改之前,房子都是國有資產,居民即便想負債購房也是不可能的,這時的家庭負債率就處於絕對低位,幾乎等於零。2001年加入世貿之後中國經濟開始高速增長,產業活動的資本投資收益率很高,資本會進入實業或基礎設施建設領域逐利,同時由於經濟高增長,為了防止經濟過熱央行就會傾向於維持相對高利率,所以,這一時期的房地產吸引資本的能力比較低,房地產也只是一個很一般的行業。到次貸危機尤其是2012年中國勞動力總數開始下降之後,經濟增速開始走低(見下圖),經濟增速走低時資本投資收益率就會下降,對資本的吸引力降低,此時,為了刺激經濟央行就只能不斷降息讓利率來到很低的位置,資本就開始加速流入資產價格領域——房地產,再加上地方政府為了保經濟增速和地方財政收入也開始全力推動房地產,帶來的就是房地產的繁榮。

2000年以來中國的GDP年度增長率(年百分比)變動情況(來源:世界銀行)

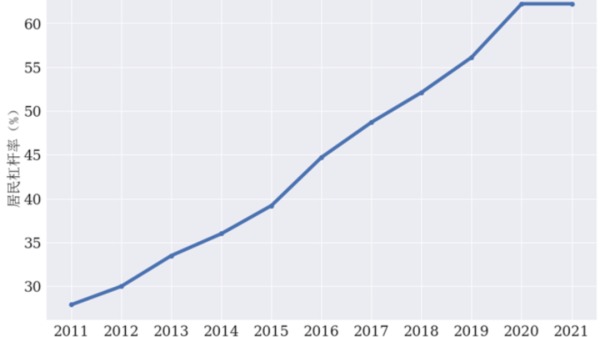

繁榮只是表面現象,內在規律才是最重要的。決定一國房地產趨勢的要素包括人口趨勢、經濟增長潛力、國際環境等諸多因素,當然也與本國是否是移民國家有關,但驅動房地產快速繁榮的直接標誌卻必然會體現在居民槓桿率上升上。居民槓桿率之所以重要就是源於吃飯穿衣等日常需求才是第一位的、是絕對的剛需,你總不能為了買房不吃飯不穿衣,這就讓槓桿率必然會有一個極限的位置。中國居民的槓桿率從2000年不到5%增長至2020年的62.2%(見下圖)就是房地產繁榮的驅動力所在,2020年的這個數字已經超過了德國,與日本接近。要注意的是,中國有自己的特色,還有親戚朋友之間的借貸市場,這部分債務不會體現在數字之中,如果考慮這一部分債務中國家庭部門的槓桿率在2020年應該已經約有70%,這個水平與美國(約73%)相近。一國的社會福利(醫療、養老、教育等)水平越高,居民可負擔的槓桿率就越高,中國居民的福利水平比美國德國日本更好嗎?這事您只能自己問自己,別人永遠不會給你答案。就我個人的觀點,家庭部門2020年的債務率約等於日本、接近美國基本上就已經達到了極限,這應該是2021年槓桿率無法繼續上升的根源(參見下圖)。

2011年以來中國的居民部門槓桿率變化情況一覽(來源:中國央行、中國國家統計局)

經濟增長處於回落調整週期(或者說處於轉型週期),人們的收入增長預期就會逐漸改變,槓桿率已經來到絕對高位,家庭部門就會失去繼續加槓桿的能力,一個週期也就結束了,這與央行的貨幣政策並沒多少關係。

一般認為,中國的房地產總市值不低於400萬億元,一旦家庭部門失去了繼續加槓桿的能力導致資產價格漲勢難以為繼之後,價格一旦下降造成的流動性損失是巨大的。此時央行就會看到市場的流動性緊張,就會開始降息降准來給市場減震。所以,央行在這時重啟寬鬆貨幣週期就會成為一個週期結束的鮮明信號(即便我們不能肯定目前的居民槓桿率是否已經達到極致,央行的行動也會明確告訴我們,在這一時點重啟降息降准就意味著過去的趨勢已經結束)。

在這樣的時期央行以正常的速度降息降准(源於不願意以通脹急升作為代價,那樣的代價太大)並不能彌補市場的流動性損失,所以去年底說,正在運行的是一個流動性緊縮週期。看看地產企業不斷暴雷和法拍房激增,就看到了這些企業和家庭的槓桿斷裂,這就是消滅流動性的過程,每個人都可以看到並感知這一流動性緊縮(信用緊縮)的過程。

中國央行在過去20多年中每一次降息降准都是餡餅,讓人們歡欣鼓舞,可當經濟進入回落週期而居民槓桿率無法繼續增加之後,央行重啟寬鬆貨幣就會成為人們踴躍跳入的陷阱,這與美聯儲從2007年9月啟動降息週期構建的「陷阱」沒有差別。

資產領域未來會怎麼走?

或有兩種方式:第一種是類似美國次貸危機之後的走勢,資產價格大幅下跌威脅到商業銀行體系(金融體系)的生存,此時,美聯儲只能向市場投放大洪水拯救自己的金融體系,無論股市樓市都會迅速轉勢。但資本主義與「特色社會主義」是有本質區別的,因此個人認為中國複製這種走勢的可能性比較小。

第二種是使用包括貨幣、行政等所有手段力保房地產價格,既然要全力維穩價格就必然導致成交量的不斷萎縮,雖然資本市場在未來會不斷反彈(包括部分核心城市的房地產價格出現反彈),但改變不了總體流動性緊縮的大趨勢。個人認為只有當商業銀行的壞賬開始加速上升以至於無法繼續為財政赤字提供支撐時,央行就只能投放大洪水,這會讓資本市場徹底轉勢。

在上述兩種方式中,商業銀行體系是否安全是共同的焦點(至於大洪水為何會讓資產價格轉勢,這是另外一個話題)

如果有人認為央行永遠是戰無不勝的,資產價格會永遠圍繞著央行的指揮棒跳舞,那就只好悉聽尊便了。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序