【看中國2021年6月16日訊】從3月開始,美國通脹劇烈上行。

一般來說,通脹上行,市場利率就會上升,美國十年期國債收益率就會上行,但市場真實的走勢完全不是那麼回事:

近期美國十年期國債收益率概覽(網路圖片)

由上圖可見,隨著美國通脹劇烈上衝,美國十年期國債收益率出現了下行的趨勢,尤其是5月通脹數據公布之後,美國十年期國債收益率甚至還出現了加速下行,為什麼?

一種可能是市場預期未來的通脹會下行,就會引導美國十年期國債收益率下行,美聯儲也一直持有這種觀點,隨著基數效應逐漸減退讓美國的通脹在下半年有所緩和也是大概率的。但最新的G7公報稱,G7國家將致力於2030年前將碳排放減少至2010年的一半,2050年前實現碳中和,這意味著必須壓制對原油勘探開採的投資,這就會驅動油價不斷上行,而且也只有油價不斷上行,新能源技術才能得到快速發展,所以維持高油價已經是實現碳中和的基石!所以,當今油價上漲的趨勢已經是最明確的,當油價的漲勢不斷持續的時候,美國要回到溫和通脹(2%以下)的可能性並不大。因此,這很可能不是通脹上行但美國十年期國債收益率卻不斷下降的主要原因。

造成這種現象的原因就只能是市場中有一部分資金開始進入了避險模式,而美國國債是避險場所,資金持續流入國債市場就打壓了美國十年期國債收益率。

這是美國任何一次危機開啟之前的標準模式,通脹加速上行,實業資本的投資收益率下降,產業資本就會去避險;投資收益率下降導致上市公司的盈利能力下降,資本市場的資金也逐漸開始進入避險模式(基於還在避險初期,避險效應對資本市場的影響還很小,源於目前美國的「錢」太多了)。當越來越多的資金開啟避險模式之後,流行性枯竭的節點就會到來,危機爆發。

未來需要觀察三個指標:第一,美國十年期國債收益率再起升勢;第二,黃金何時再起升勢;第三,大宗商品之王——原油價格何時加速上行。這往往是流動性開始枯竭的指標。

面對政治與經濟不確定性,拜登隨時準備甩鍋,美聯儲一定會竭盡全力避免美股出現快速下跌,這都是可以預計的。

以前多次說過,目前兩大國的財政實際都建立在資產價格泡沫上。

美國財政實際是建立在美股上。美國經濟增長的主要驅動力是消費,股市上升就可以推動投資者的權益增長,美國大部分養老金、保險資金也投資在股市中,所以股市對美國消費增長具有牽一髮而動全身的作用。一旦股市下跌、尤其是暴跌對美國經濟的打擊就是摧毀性的,這會導致財政收入劇烈收縮,在今天的高債務率下,當財政收入收縮時美國政府就會陷入絕境。所以,未來很長一段時間裏,美聯儲的主要任務很可能都是竭力避免出現股市的快速下跌。

大國的財政則建立在房地產上,房地產對財政收入的貢獻度超過一半,其支撐作用是顯然的。

與美股一樣,大國的房地產也正在暴露問題。

6月10日,在第十三屆陸家嘴論壇上,郭主席表示「那些炒作外匯、黃金及其他商品期貨的人很難有機會發家致富,正像押注房價永遠不會下跌的人最終會付出沈重代價一樣。」

郭主席為什麼又把房地產拉出來說事?或許從最近的數據上可以找出蛛絲馬跡。

2021年5月大國的PPI同比上漲9%,漲幅為2008年以來最高,而CPI漲1.3%。

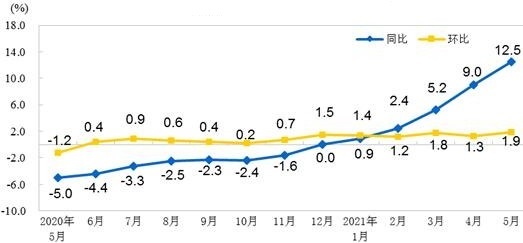

近期中國居民消費價格漲跌一覽(網路圖片)

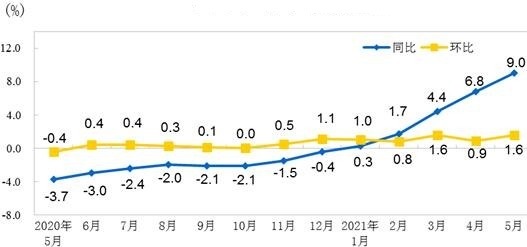

近期工業生產者原材料購買價格漲跌幅一覽(網路圖片)

近期工業生產者出廠價格漲跌幅一覽(網路圖片)

從上述圖形中可以明顯看到以下特點:

PPI漲速遠高於CPI,企業成本在明顯上升,但終端消費價格上漲的速度很慢;工業生產者的購進價格漲幅遠高於出廠價格漲幅,說明工業企業的利潤在受到擠壓,資產負債表在受到破壞。

上述現象用最直觀的術語來表述就是,大宗原材料價格快速上漲,而終端價格無法上漲,價格傳導機制已經失靈,根源當然在於內需比較疲弱。

從其他相關數據上,也可以佐證消費市場的疲弱。

疫情爆發之後,大國經濟一邊是火焰,一邊是海水。

大國經濟有三駕馬車,出口、投資和消費,目前,進出口火熱,是火焰。

去年中期之後,進出口開始高增長。根據海關數據,2021年1-5月的進出口總額為14.76萬億,而2019年同期的總額為12.1萬億,兩年增長了21.98%,年均增長10.99%,在瘟疫全球大流行的背景下這是非常出色的成績單。這與疫情爆發之後大國經濟優先復甦有關。

去年中期之後的投資數據也算中規中矩。

這就讓居民收入平穩增長。根據統計局網站公布的數據,2021年一季度,居民人均可支配收入9730元,比上年同期增長13.7%;比2019年一季度增長14.6%,兩年平均增長7.0%,這種增長基本屬於正常水平。

既然居民收入正常增長,內需市場就應該正常增長,可實際數字卻讓人跌碎了眼鏡。

2019年、2020年的CPI分別為2.9%、2.5%,兩年相加就是5.4%,可以大致當成是過去兩年的物價漲幅。根據統計局的數據,2019年1-4月份,社會消費品零售總額128376億元,2021年1-4月份的社會消費品零售總額138373億元,兩年增長了7.79%,扣除兩年的通脹之後真實的增長率就是7.79%-5.4%=2.39%,年均增長率就是約1.2%。這個增速是十分有限的。

再從另一個角度來看消費增長情形。根據財政部數據,2019年1-4月的國內消費稅是6256億元,2021年1-4月的國內消費稅是6214億元,兩年的增長率為-0.67%,如果計算通脹,兩年的增長率就是-6.07%,年均大約是-3.035%,這說明國內消費稅在萎縮,居民消費的增長也就可想而知。過去半年很多人說,雖然經濟數據很好但自己卻更加錢緊,在這裡可以看到這種說法的來源。

內需是海水。

出口是火焰,投資正常,居民收入增長正常,為何內需卻成了海水?

這些年的儲蓄率一直在下滑,所以不能將鍋扣在儲蓄上。根源應該在兩個方面:第一是貧富差距拉大;第二是房地產,而且後者應該是最主要的原因。當房地產持續高速發展之後債務就會快速膨脹,還本付息的壓力就會加速吞噬居民的收入,當吞噬的速度足夠快的時候,就會擠壓消費,最終讓內需市場成了海水。

目前是大宗商品價格上漲週期,當債務擠壓了居民的消費之後,企業就會受到成本上漲和銷售萎靡的雙重阻擊,最終企業就會破產,企業債市場就會暴露危機。

未來企業所面臨的局勢會更加嚴峻。

過去一年左右,歐洲、美洲和亞洲多數國家的疫情不斷蔓延,很多國家的經濟處於封閉或半封閉的狀態,推動大國出口的高增長,這支撐了居民收入增長,也有利於國內的消費。但這種出口的高增長顯然是無法持續的,一旦歐洲、美洲和亞洲多數國家的疫情得到初步控制之後就會重新開放經濟(目前正體現出這種跡象,只有南美的疫情還在加速蔓延),大國出口高增長的態勢就會結束,就會開始打壓就業和居民收入增速。當居民收入增速下滑之後,國內消費市場就會面臨更大的衝擊,企業所處的經營環境會進一步惡化。

表面看起來是房地產在吞噬居民收入,實際是房地產在吞噬工業企業。

如果今天放任房地產吞噬工業企業,失業就會快速上升,企業債務集中違約和失業增長就會給社會帶來沈重的壓力;同時,企業加速破產後就會收縮供給端,最終就會建立起將漲價因素向下游傳導的能力,推動通脹和利率加速上升,與失業上升一起,最終還是會衝擊房地產。這就讓企業和房地產都得不到保證,這肯定是糟糕的結果。

我相信這肯定不是管理層樂見的結果,或許,這就是郭主席那番講話的深刻含義。雖然房地產對財政起到的是支柱作用,但現在也必須直面房地產帶來的問題。但無論如何,當管理層對房地產動手時(新增房貸連續兩個月環比下行表明,說明管理層已經動手了),必然會對資本市場帶來很大的衝擊。

由上述可見,兩大國資本市場目前的內在節奏是一致的:美股在暴露問題,大國的樓市也已經是必須要面對的問題。

上次兩大國的資本市場出現趨勢一致的情形時尚在2008年,當時的跌勢引發了次貸危機,最終以美聯儲的三輪QE和大國的四萬億作為應對,這應該是以協商為基礎的各取所得。現在顯然不再具備那時的政治環境與財經條件,這次會鬧出什麼幺蛾子?會不會以雙方擦出火花作為結局?

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序