【看中國2021年5月19日訊】2008年5月,美國CPI達到4.2%,此後三個月的通脹壓力持續,分別為5.0%、5.6%、5.4%,隨後次貸危機爆發。

2021年4月,美國CPI達到4.2%……

1 輸出通脹

在通脹攀升階段,美國壓制通脹的重要手段就是輸出通脹(貿易逆差)。

次貸危機前,大宗飆漲,油價連創新高,美國通脹飆升。與此同時,在2008年7月,美國貿易逆差創出逾十年新高;2021年,美國通脹飆升,貿易逆差連創新高,已經超過2008年。

2 差異

2007年,美國的通脹輸出又加劇了中國的通脹,中國通脹飆升幅度遠超美國(中國CPI峰值是2008年2月份8.7%,美國CPI峰值是2008年8月份5.6%),至2008年4月,中國PPI和CPI雙超8%。

通脹大漲影響中國貨幣政策快速收緊。2007年一年間,3.18、5.19、7.20、8.22、9.15、12.20,中國曾六次進行加息。

但2021年4月,美國CPI達到4.2%,遠超預期;而中國官方的CPI只有0.9%,低於預期。可以轉嫁通脹的一方通脹高企,被轉嫁通脹的一方卻通脹低迷。

原因何在?

因為中國的PPI飆升並未向CPI傳導。

對於中國來說,2008(次貸前)和2021面臨的大宗商品(PPI)上漲趨勢是同樣的,但2008年PPI向CPI的傳導很順利,而2021年的傳導顯然很不順利,差異在於兩點:

1)房價問題。房價增值是下游企業可以維持虧損經營的底氣,房價增值越快,PPI向CPI傳導越難。2007-2008,中國房價表現較差,但2020年中國為應對疫情超量放水,房價表現尚可。

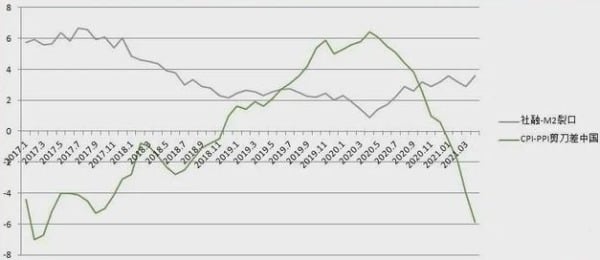

2)龐氏融資問題。下游企業能得到的龐氏融資越多,產能越過剩,越能壓低CPI。龐氏融資(社融-M2裂口)越多,PPI向CPI傳導越難。

2017年以來CPI-PPI裂口與社融-M2裂口值比較(作者博客)

針對下游產能進行定向放水或房價上漲,會明顯抑制PPI向CPI傳導。2020-2021年,中國多次部署加強對受疫情持續影響行業企業的金融支持。但2007-2008年顯然沒有如此大力度的支持。

對比來看,雖然2008年和2021年PPI走勢基本一致,但政策對小微企業的支持力度以及房價走勢不同(背後是貨幣鬆緊不同),影響PPI向CPI傳導出現差異。

3 誰出錢?

從M2來看,2021年貨幣增速已不足以對房價提供全面有效支撐(M2-GDP-CPI為負值),房價上漲將是一個局部現象和分化現象,而不再是一個全面現象。企業虧損很難通過房價上漲彌補。

從(社融和M2)裂口來看,4月旁氏融資還在增多,這將穩定下游過剩產能,壓低通脹。

可見,目前壓制通脹的主要力量是對小微企業的(逆週期)金融支持政策,驅動龐氏融資裂口擴大。也就是說,各種小微企業支持政策(定向放水)才是壓制通脹的主要力量。一個邏輯是,上游漲價會導致下游虧損,如果不對小微企業提供支持,小微企業產能就要退出,這會造成供給減少,下游漲價,通脹上行。

成年人直接談錢,小孩子才談夢想。支持政策是要花錢的,支持力度無非就看錢有多到位,花錢不是問題,誰出錢才是問題。

錢的來源無非就是:

1)金融企業對實體讓利。疑問是實體抵押品充足嗎?讓利會不會加大商行(隱性,危機時才會暴露)風險?

2)財政直接支持。疑問是會不會加大赤字缺口?靠什麼補缺口?

在銀行風險問題上,已經陸續出臺了很多政策:

1)發展動產融資,印發《關於實施動產和權利擔保統一登記的決定》,解決抵押物價值不足問題。

2)繼續補充銀行資本金。在包商銀行二級資本債全軍覆沒之後,二級資本債以及永續債發行受到衝擊,央行新推出創新轉股型資本債券。

3)通過財政部門設立10億元小微企業風險補償基金和政策性融資擔保基金,對金融機構的相關貸款給予風險補償和擔保。同時協調地方財政對銀行運用再貸款資金進行貼息,提高了銀行獲取低成本資金的主動性和積極性。

4)禁止跨區吸收存款(減少競爭?壓低存款利率)。

5)發展直融,將風險轉出銀行。

6)禁止銀行觸碰高風險領域(地產融資紅線)?

財政赤字缺口問題上,至少對於2021年來說,土地財政仍是最重要的補充。2021年一季度,賣地收入同比增長48%,房地產相關稅收增長52%。

壓低通脹背後的終極金主,是賣地財政如何持續,以及銀行風險如何防範的問題。

4 大宗絕殺

無論是房價發力壓低通脹,還是龐氏融資發力壓低通脹;無論是土地財政持續,還是銀行風險防範,背後都得靠放水。

沒有放水,賣地怎麼持續?沒有放水,風險怎麼防範?

4月,中國社融和M2雙創一年新低。中國社融(M2)減少或有主被動雙重因素:

1)外部來看,美國通脹上行較快,美聯儲面臨加息抉擇。中國央行提前主動收緊貨幣政策,可以留出緩衝空間。

2)內部來看,從信貸供給來說,通脹預期變化會誘發對市場對貨幣政策變化的警覺,商行風險偏好會下降,不想放款。從信貸需求來說,上游漲價,下游企業面臨巨大的生存壓力,投資沒有利潤,信貸需求下降,不想借款。社融和M2順週期下降。

從2020年11月信用債市場發生動盪開始,中國流動性已經掉頭,而大宗飆漲的通脹預期,顯然在加速流動性收緊。

大宗飆漲施壓之下,市場流動性順週期緊縮,政策逆週期發力受到鉗制,驅動M2和社融創出一年新低。

只有大宗商品飆升,才能對放水形成絕殺。

5 拼庫存重現

上游漲價、融資收緊和外需旺盛(通脹轉嫁),時間彷彿回到了2008年次貸危機之前。

2007年年初開始,大宗商品開始劇烈上行。以溫州為代表的中國下游企業,想從市場上尋找訂單並不難,難得是如何報價。大宗商品價格劇烈上漲讓企業生產成本難以控制,但一漲價客戶就跑。為競爭訂單,電纜、眼鏡、打火機、制筆、鎖具等等溫州傳統行業要麼以自有庫存壓低生產成本,要麼壓縮利潤苦苦支撐。

但拼庫存(壓低生產成本)終究難以長久,利潤的極度壓縮導致溫州在2008和2011年發生了兩次企業倒閉潮,也加速溫州資金撤出製造業,轉而在全國進行炒作。炒房、炒綠豆、炒大蒜、炒棉花、包煤礦等等四處可見溫州游資的身影。2008年左右,溫州資金牽頭將海外紅酒大面積引入中國,一時間溫臺地區紅酒酒莊佈滿街頭,突然之間,中國就成為了紅酒消費大國。但包煤礦遭遇山西政府煤炭資源強勢整合,炒農產品遭遇發改委嚴厲打擊。

溫州從製造業撤出的資金,有一些博對了風口血賺,但更多的深陷泥沼……

時光荏苒,轉眼之間又是十餘年。

2021年,美國貿易逆差持續創出新高,外需旺盛;2021年,大宗持續上漲,銅價連創新高,上游原料一天一個價;2021年4月,中國社融和M2雙雙創出一年新低,貨幣明顯收緊。

中國下游企業再次同時面臨上游漲價、貨幣收緊和外需旺盛(通脹轉嫁)。但也有一些不同,2008年上游漲價向終端傳導尚算順利,而2021年則非常艱難。

2008年上游漲價會順利向終端傳導,但終究是有原料庫存的企業更容易控制產品價格,有原料庫存的企業價格更具有優勢。2008年拼庫存,是提高企業競爭力的問題。而到了2021年,企業生產成本劇烈上漲無法控制,同時原料漲價很難向終端傳導。有庫存的企業,成本尚可壓制,外需又旺盛,企業接單容易,忙的不可開交。沒庫存的企業,有單也不敢報價,漲價客戶跑了,不漲價自己虧了,乾脆停工。

2021年拼庫存,已經成為企業核心競爭力,庫存決定了生死。

小結:

現在正在發生的、將來還會發生的,在過去就都已經發生過。

2008年的溫州縮影,或將是中下游企業的預演。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序