【看中國2021年10月15日訊】寬貨幣指央行通過放鬆貨幣政策,來增加市場的貨幣供應量。

寬信用是通過放鬆(比如定向信貸支持小微)標準、為小微企業減稅、基建帶動等措施,增加信貸與投資,驅使信用擴張。

兩者的目的都是增加貨幣供應,但寬貨幣是針對央行等金融機構的來說的,而寬信用則是針對市場來說的。

1 詭異的剪刀差

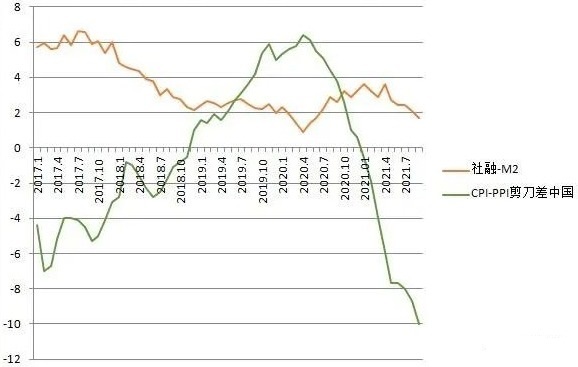

從歷史數據來看,(社融-M2的)剪刀差與(CPI-PPI)剪刀差有很強的負相關性。

中國(社融-M2的)剪刀差與(CPI-PPI)剪刀差之間的負相關性(作者博客)

邏輯上很好理解,社融與M2裂口會潛藏旁氏融資。而CPI與PPI裂口則代表著中下游所承擔的虧損。龐氏融資越多——中下游產能過剩供給充足——中下游越難提價——中下游承擔虧損越多——越得靠龐氏融資支撐。這顯然會造成兩個裂口的負相關,這一邏輯關係從歷史數據也得到了驗證。

但自2021年4月份開始,兩個裂口卻開始同向波動。一邊是實體龐氏融資相對減少,一邊是下游時期承擔虧損卻在相對增多。這種情況顯然是無法長期持續的,時間稍微拉長,問題就會浮出水面。

9月數據,社融融資同比增加10%,M2同比增加8.3%,裂口1.7%,如果扣除了疫情之初的3個月,裂口數據已經創出自2017年社融口徑更改以來的新低。但9月PPI同比達到10.7%,而CPI才0.7%,兩者剪刀差已經達到10%,創出2017年以來的新高。

數據的背後是眾多的中下游企業在死扛虧損,已經到了不堪承受的地步。這或需要某一契機來驅使PPI加速向CPI的傳導,從而修復兩個剪刀差的邏輯關係。

2 能源危機

能源危機是那個契機嗎?

上游煤炭漲價,供電價格不漲。短期電廠可以承擔代價,但長期必然難以持續。拉閘限電是解決煤電倒掛問題的手段之一,背後是中國的能源供應出現短缺。

海外的能源問題同樣水深火熱,印度煤炭同樣不夠用,美國天然氣不夠用,英國油不夠用,歐盟、巴西電力不夠用。全球能源危機顯然加劇了生產困難,生活剛需品正迎來全球性漲價潮(這或加速PPI向CPI的傳導)。

海信、創維、美的等多家知名家電企業9月紛紛發出漲價通知,涉及冰箱、洗衣機、空調等大家電全品類,上漲幅度為5%-15%。金龍魚、海天、雀巢、聯合利華、寶潔、可口可樂等都公布了漲價計畫。

消費低迷,消費品卻還在逆勢漲價。歸根結底就是,能源危機倒逼之下,企業成本真的扛不住了。

信用的基礎是實體經濟,當信用這一基礎脫離實體經濟這一層面時,信用對經濟的影響就可能走向反面,最終影響宏觀經濟的穩定出現問題。

全球遠超GDP增速的放水,最終總是會著落在炒作生產原料上。

放水,總是會通過刺激炒作來製造短缺。通過炒作生產原料,刺激囤貨需求,進而加劇短缺,加速原料價格的上漲,最終嚴重擠壓中下游實體,導致宏觀經濟失去穩定性。

1970年代的能源危機,背景色是美元脫錨黃金大放水。而現在,新一輪能源危機來襲!背景色仍然是大放水!

3 寬貨幣的約束

中國作為世界工廠,能源短缺將會加速對外輸出通脹,美國9月CPI再超預期,達到5.4%。美國的通脹問題越發嚴重,這又施壓美聯儲加速縮減購債。

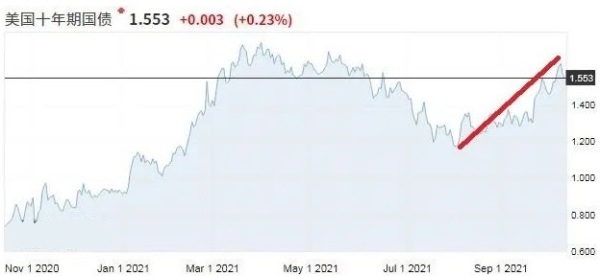

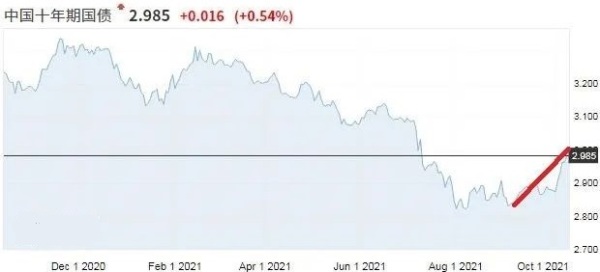

央行易行長在《金融研究》2021年第9期刊發文章《中國的利率體系與利率市場化改革》,其中指出:「近年來中美兩國國債收益率的相關性有所上升。以10年期國債收益率為例,2010年-2015年兩者相關係數為0.3,2016年以來相關係數為0.67。中美國債收益率利差是各種因素的綜合反映。」

中美十年國債收益率相關性明顯增強,美聯儲貨幣政策的轉變或會對中國貨幣政策造成一定壓力。

美國十年期國債收益率概覽(作者博客)

在預期外壓增強背景下,央行貨幣政策或會選擇內外兼顧,穩中偏寬,以穩為主。

中國十年期國債收益率概覽(作者博客)

4 寬信用漸行漸遠

偏穩的貨幣政策下,9月社會融資同比增速降至10%,延續了此前的趨勢性下滑!

對於寬信用來說,是逃不過市場主體的信貸需求的。

1)地方政府隱性債務有監管限制。

2)房地產調控雖有邊際放鬆的跡象,但並沒有出現政策徹底掉頭的信號。9.29日,央行銀保監會聯合召開房地產金融工作座談會,繼續強調房子是用來住的,不是用來炒的。地產企業融資渠道仍然受限,反而是房價邊際掉頭趨勢開始施壓成交,「十一」百強房企成交量大幅下挫36.2%,這會壓制信用創造。

3)教培等行業遭受暴錘,多有破產,精銳教育瀕臨倒閉。

4)減碳、限電、能耗雙控等政策對實體投資造成衝擊,9月企業中長期貸款佔比下滑。

5)PPI與CPI的剪刀差達到10%,中下游企業利潤受到嚴重擠壓。利潤才是王道,如果利潤缺失,信貸需求也將消失。

既缺乏寬貨幣的支撐,又缺乏市場主體的信貸需求。

寬信用正在漸行漸遠。

小結:

利潤才是王道。當信用這一基礎脫離實體經濟(GDP增速)這一層面時,信用創造最終會(譬如通過製造短缺炒作原料來)消滅利潤。利潤消失反過來會消滅信用。

PPI與CPI剪刀差已經達到10%,代表中下游企業利潤受到嚴重擠壓,單此一點就足以決定寬信用將漸行漸遠。

寬信用漸行漸遠將徹底改變投資邏輯!

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序