【看中國2021年2月17日訊】2月10日統計局發布數據,PPI同比增長0.3%,創19個月新高;CPI增速由正轉負,負增長0.3%。

2月9日央行數據,社融同比增長13%,創6個月新低;M2同比增長9.4%,自2020年3月份以來首次低於10%。

1 數據有話說

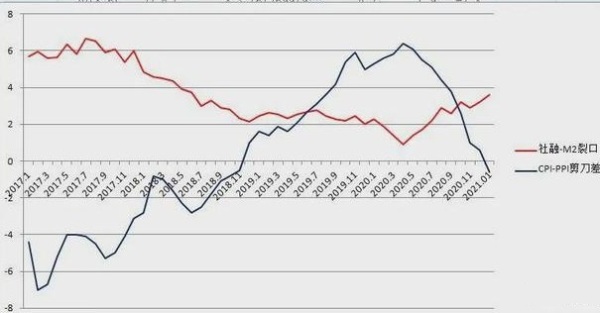

CPI-PPI裂口,26個月以來首次轉負;社融-M2裂口,創出31個月新高。PPI漲了,CPI跌了。上游廠家漲價了,產品卻跌價了!可想而知,虧損運營的企業應該會增多。

虧損企業憑什麼來繼續運營?那只能是多借龐氏債務!龐氏債務會體現在那個數據裡?社融-M2裂口。

課講到這裡,結論很清晰了吧!

(社融-M2)裂口與(CPI-PPI)裂口,至少在邏輯上,應該會呈現負相關。

通過歷史數據驗證下。

2017年以來CPI-PPI裂口與社融-M2裂口值比較(作者博客)

是不是非常明顯負相關?

很多真相,都可以通過挖掘數據發現端倪。

2 通脹的走向

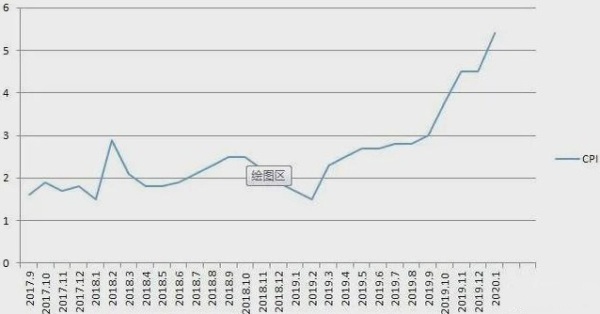

上圖給出的結論,加槓桿低通脹,反之去(穩)槓桿高通脹。比如說2017年3季度-2019年末,去槓桿到穩槓桿期間,通脹上行。

2017年3季度-2019年末CPI走勢表明通脹上行(作者博客)

原因在於龐氏債務可以維持殭屍企業的產能從而增加供給,供給過剩就會壓制價格上行,從而壓制通脹。而一旦旁氏債務下降,企業就需要提高售價恢復盈利能力,這會驅動通脹上行。

在疫情衝擊期間,以信貸維持(殭屍)企業產能可以穩定工作機會,還可以增加GDP產出。無論從信心還是從托舉民生方面都有一定的戰略意義。同時,也壓制了CPI爆發。

而未來通脹的走向,仍取決於加槓桿還是去槓桿。

3 去槓桿方向既定

2020年11月信用債市場動盪之後,企業債券發行明顯下降。

2020年10月,企業債券同比增速20.3%;

2020年11月,企業債券同比增速19.3%;

2020年12月,企業債券同比增速17.2%;

2021年1月,企業債券同比增速16.3%。

拖累社會融資同比增速從2020年10月份的13.7%降至2021年1月份的13%。被動去槓桿跡象越發明顯。

2020年中國槓桿率上升到270%,上升23.6個百分點,風險驟然飆升。央行也有主動去槓桿的意向與動機。

去槓桿方向是既定的,通脹將走高。通脹性資產將具有收益確定性。

4 去槓桿的衝擊

社融=M2+裂口。社融下降,可能會從M2和裂口兩個方向產生不同的衝擊。

1)M2。價格是貨幣的具現,M2增速下滑會衝擊金融資產價格。如M2增速下行過快容易誘發金融泡沫爆破的風險,這種風險極易擴散,定點爆破很難操作,一旦爆發可能就是全面性風險。從這方面理解,金融資產(房股債)具有非常高的收益不確定性。

2)裂口。對應著龐氏融資規模,定點爆破的可操作性更強,可能會發生定點(直融)理財爆破,也可能會產生壞賬(間融)衝擊銀行。理財和銀行股具有收益的不確定性。

從2021年1月份數據來看,(社融-M2)裂口擴大,顯示理財爆破風險稍有緩解;而M2下降迅速,顯示房股債風險相對升高。但這個問題或許被行情分化、拉指數以及縮量上漲所掩蓋。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序