【看中國2023年12月6日訊】賣房子的人越來越多,不管一線二線三線還是四線五線城市……而且,相當一部分賣房人,基本上算是「割肉」,因為債務承受不了了,不得不賣。

這不是什麼好現象。

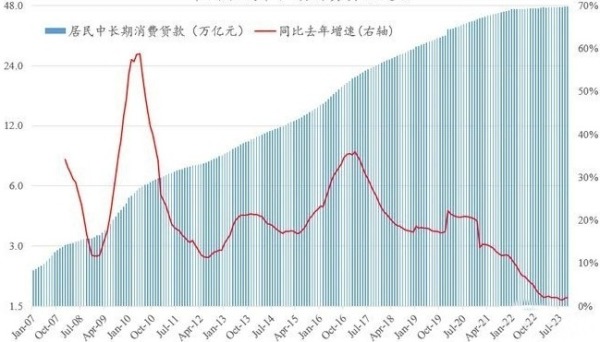

咱們不妨來看央行公布的一個數據:居民中長期消費貸款。

在中國,居民買房屬於消費,而居民部門的中長期消費貸款,其實就是居民房貸,所以這個數據顯示的,就是中國居民房貸總量的變化情況。

中國居民中長期消費貸款變動情況(數據來源:中國央行)

全國居民房貸總量,自2023年以來基本不怎麼增長了。相比以前動輒20%、30%的年增長,現在的房貸總量同比增長率,直衝著0一路狂奔,現在3%都達不到,是有該數據統計以來的最低增速,而且已經維持了近一年了。

房貸數據是中國居民債務的絕對大頭,居民部門其他的什麼短期消費貸款、短期經營貸款和中長期經營貸款加起來,也遠不到這個額度。例如,截止2023年10月份,居民部門房貸總額為47.5萬億元,其他短期消費貸款為10.3萬億元、短期經營貸款為10.3萬億元、中長期經營貸款為11.5萬元,把以上貸款進行加和,就是中國居民部門的全部債務——79.6萬億元。

很多人可能沒有意識到,中國的城市房價,特別是大城市的房價,本質上是對所有新買房者所徵收的一種重稅。北上廣深的房價,動輒5/6萬、10多萬一平米,其中建設成本很可能連1萬都不到,剩下的絕大部分是什麼呢?

是土地出讓金,是房地產相關稅收,是開發商的融資成本——土地出讓金換個說法,就叫「政府性基金收入」,從建設到賣出再到二手房轉讓的各種稅收,不必說,肯定是政府的收入,連開發商折騰來折騰去,除了自己消費的那一小部分,其實也都把賺到的錢用到土地拍賣上……也就是說,任何一個買入非二手房的購房者,他所支付的絕大部分房款(包括所有貸款),基本都變成了地方政府的收入。

地方政府用這個收入,除了用於地方政府公務員系統自身運行的消耗之外,地方政府又把這個錢用到了城市教育、醫療、基建、科研等城市經營上來,然後,城市規模不斷擴大,基礎設施也越來越嶄新漂亮,城市的各種服務也越來越「人性化、便民化」……

在房價上漲時期,這毫無疑問是一種「雙贏」的局面——地方政府將城市經營得更好,買房者則發現自身資產增值了,城市的福利也變得更好了,大家都很滿意,看起來也很公平。

可是,這個過程中唯一的問題在於:承擔房地產重稅的人和享受福利的人,並不是對等的。

承擔房地產重稅的人,是外地來到大城市生活,必須買房落戶的人,他們一般是985、211院校畢業的小鎮做題家和農村精英們,他們透支未來20年、30年的艱辛勞動買房,被徵收重稅也享受了福利,但,他們是唯一承受房地產重稅的人。

相比之下,北上廣深的土著居民們,原本有房或是通過拆遷實現換房的人,他們並沒有支付房地產的重稅,但卻依然享受完整的城市福利。當然,還有更多的來自農村的打工者,他們雖然在這個城市裡工作和勞動,但卻被排除在這些大城市之外,沒有買房的能力,不必承受這個重稅,也無法享受城市的福利。

也就是說,是外地來到大城市並買房的人,通過承擔高房價,經由地方政府之手,在給整個城市的戶籍居民進行補貼。

你可能會說,炒房者算怎麼回事?

很簡單,炒房者如果購買的是新房,實際上也同樣出了重稅,但他們的目的,是利用當前的金融體系,薅人民幣貨幣系統增發的羊毛,然後通過買賣,賺取差價的同時,也把所有成本轉嫁給了那個買房的人。

外地年輕人,來到大城市生活,通過承擔債務,用未來幾十年的勞動養自己和孩子、養地方政府、養土著居民、還要養炒房客,你說說,壓力能不大麼?生活能不艱難麼?

問題來了:如果,沒有那麼多外地年輕人流入城市來買房了怎麼辦?

那就意味著,沒有更多人通過透支未來幾十年的勞動,承擔債務並給這個鏈條上的所有人發福利,這個系統就運行不下去,要卡殼。

這下你明白,這兩年許多二線城市為什麼出現「搶人大戰」麼?

問題恰恰就在於,中國已經來到了這樣的時刻。還記得之前提到的,中國買房的年輕人數量,會從2023年開始急速減少麼?

回到前面的議題,為什麼整個中國居民部門房貸總量停滯?——就是因為沒有更多的年輕人願意來承擔債務了!

很顯然,這不是某一兩個城市債務鏈條運轉出了問題,而是整個中國的房貸債務鏈條的運轉都出了問題,因為居民部門不願意,或者說沒有能力再承擔債務,而根據前面所說的鏈條,整個中國的經濟與房地產關係極為密切。

債務鏈條的運轉開始停滯,也就意味著當前的中國經濟,存在著巨大的失速風險。

這事兒,還真是有前車之鑒的。

2008年美國次貸危機全面爆發之前,美國的居民抵押貸款規模同比增速,也同樣是直衝著0而去,就在增速接近0附近,由次貸危機引爆了美國大型金融機構的金融危機,進而傳染到了全世界,變成了全球金融危機。

當美國居民部門抵押貸款餘額的增速低於0之後,雷曼兄弟公司倒閉,經濟收縮的乘數效應開始顯現,無論是短期還是此後相當長一段時間裏,美國經濟的增速都急速下降,眾多家庭的房貸違約,經濟活動急速下降,許多中下層居民因為債務而陷入破產(和中國法律不同,美國法律不會發生要求從沒拿到房子的人支付30年房貸的離譜事件)——此後,美國通過3輪QE印鈔,花了4-5年時間方才熨平居民債務鏈條斷裂的經濟創傷。

有兩個宏觀指標,可以顯示當前中國居民債務鏈條緊繃的程度。

一個是居民債務/可支配收入的比例——從債務總量的角度觀察,中國目前居民債務/可支配收入的比值,已經超過了美國2008年前後和日本1990年前後。

不過,需要說明的是,居民債務/可支配收入比例,中國目前在世界上並不是最高。從數據本身來看,加拿大、澳大利亞、丹麥、荷蘭、瑞典都超過中國。但這些國家全部都是超高收入和超高福利國家,其居民債務畸高一個重要的原因是,移民和外來居民購房比例較高(很大程度是為了享受該國福利),而中國並不存在這種情況。就經濟體量而言,真正能和中國現在進行比較的,也只有歷史上的美國和日本。

第二個指標,是居民可支配收入增速與5年期以上LPR的對比。

這個並不難理解,5年期以上LPR(Loan Prime Rate,最優貸款利率)是中國居民房貸利率的基準,也是居民房貸利率成本的核心指標,如果居民可支配收入的增速接近或低於LPR,那就說明,居民可支配收入的增速趕不上利率成本,可想而知,居民債務的緊繃程度有多高。

過去20年間,除了2020年初疫情爆發造成的居民可支配收入遽降之外,中國城鎮居民的可支配收入同比增速,通常都是遠遠高於LPR的。可是,從2022年二季度起,中國城鎮居民的可支配收入增速,開始持續低於或接近LPR……

有人可能說了,不對,過去一年,中國居民存款總額暴增,用來償付債務成本,綽綽有餘,你憑什麼說中國居民債務現在處於緊繃的狀態?

的確,根據中國央行公布的數據,2023年10月份,中國居民的存款總額,達到了134萬億元,人均近10萬元,相比2022年10月份,增加了近19萬億元,增速達到了16%,有這麼多存款,還有什麼債務償付問題?

這種說法有兩個問題。

第一,忽視了宏觀金融統計中,流量比存量更重要的原理,這也正是為何要比較可支配收入增速與LPR的原因;

第二,忽視了這麼大規模存款內部分布的極度不均衡性,正如前文提到承受稅負和享受福利的人並不對等一樣,承擔大部分債務的人,和擁有大部分存款的人,並不是同一類人。

這新增的19萬億元存款,絕大部分並沒有來到普通人手上,特別是沒有到達很多為房貸而苦苦掙扎的購房者手上(諸如鄭州的亮亮麗君夫婦),而是去到了極少數超級富人的賬戶上。

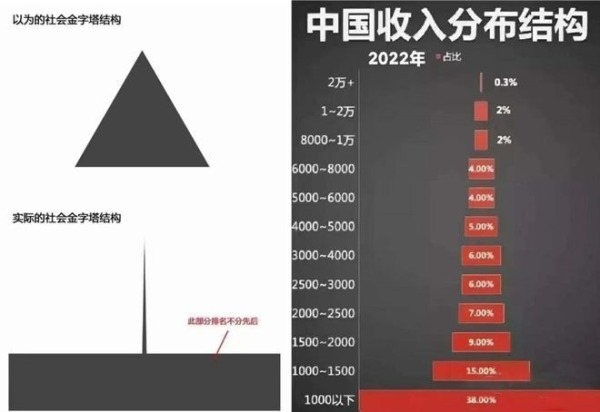

大家都知道在中國,中國人的收入和財富可不是什麼正態分布、金字塔分布,而是圖釘分布。

國人收入和財富呈現出的獨具中國特色的圖釘分布(網路圖片)

例如,根據招商銀行2022年報告,其私人銀行客戶一共有13萬戶,戶數佔比只有0.07%,但是資產佔比達到32%,總資產達到驚人的3.7萬億人民幣,人均資產2900萬元——根據公開報告,諸如中國銀行、建設銀行、工商銀行的儲戶資產差距,也都跟招商銀行差不多。

中產階級不僅是買房的主要群體,也是股市的重要參與者,可能也正是因為中國大部分中產階級持續遭受債務危機,沒有新的資金入市,過去2年中國的股市也持續低迷……

有人又說,好了我們知道了,居民債務快繃不住了,你有沒有解決問題的思路,不然只是提出問題,似乎「不夠全面」。

咱也不是政策決策者,當然只能提出問題。不過,對於解決居民債務快繃不住的問題,其實是有個短期思路的:全民發錢!也只有全民發錢,才能切實解決居民部門可支配收入增速下降,進而導致消費不振,企業的前景黯淡,進而帶來全國的經濟收縮問題。

大多數人可能都不明白,全民發錢的本質是什麼?

從宏觀債務角度觀察,全民發錢的本質,就是部門之間的債務轉移!在當前中國經濟低迷的情況下,中央政府通過發行國債,然後轉移支付給民眾,相當於接過居民部門的一部分債務,就是一種實實在在的債務轉移,而不是某總編所說「都發錢相當於沒發錢」,當前情況,只有人人都發同樣多的錢,才是政府最公平的政策。而且,如果是通過發行國債籌集資金,也並不會涉及什麼印鈔問題,更不會引發全面的通貨膨脹。

更進一步,政府並不是不發錢。其實,政府除了其支付公務人員的工資之外,其他的每一項轉移支付,甚至是投資,都可以認為是在發錢(因為政府本身不會創造財富)——政府其實每天都在發錢,而且發很多很多錢,只是說,這個錢發給了地方政府、央企等等,沒有發給我們老百姓而已。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序