【看中國2021年1月15日訊】中國最新的印鈔數據出來了。

1月12日晚,中國央行公布了2020年12月以及2020全年中國的主要金融數據。先來看12月的主要數據:

社會融資規模增量1.72萬億元,預期2.185萬億元;新增人民幣貸款 1.26萬億元,預期1.25萬億元;廣義貨幣M2餘額218.68萬億元,同比增長10.1%,預期增10.7%;狹義貨幣M1餘額62.56萬億元,同比增長8.6%,預期10.2%;流通中的貨幣M0餘額8.43萬億元,同比增長9.2%,預期10.3%;12月份同業拆借加權平均利率為1.3%,質押式回購加權平均利率為1.36%;12月末,國家外匯儲備餘額為3.22萬億美元。

再來看全年數據:

本外幣貸款餘額178.4萬億元,同比增長12.5%,其中人民幣貸款餘額172.75萬億元;2020年人民幣貸款增加19.63萬億元,同比多增2.82萬億元;本外幣存款餘額218.37萬億元,同比增長10.2%,其中人民幣存款餘額212.57萬億元;2020年人民幣存款增加19.65萬億元,同比多增4.28萬億元;跨境貿易人民幣結算業務發生6.77萬億元,直接投資人民幣結算業務發生3.81萬億元;2020年末,社會融資規模存量284.83萬億元,同比增長13.3%,全年發放的人民幣貸款171.6萬億元(說明:貨幣供應量M系列以及外匯儲備餘額數據,12月末數據即全年數據)。

一大堆數字,看起來有點晃眼。不過,如果不考慮人民幣與外部經濟的聯繫,僅從國內金融狀況鬆緊來看,你主要關注3個數據就行了:

1)社會融資規模增量,其中最主要的是新增人民幣貸款額度;

2)廣義貨幣M2的增速;

3)利率。

社會融資規模,是中國獨創的一個金融指標,也是觀察中國金融狀況的最佳整體指標。顧名思義,其含義是一定時期內(月,季度或年度)實體經濟從金融體系中額外獲得的資金額度,這其中包括了人民幣貸款融資、外幣貸款融資、信託貸款融資、承兌匯票融資、政府債券融資、企業債券融資、股票融資、ABS(資產支持證券)融資等中國所有最主要的融資方式,而且這個指標目前還在不斷的更新和完善當中。

對於這個數據,央行最近的幾次更新和完善如下:

2018年7月起,將「存款類金融機構資產支持證券」和「貸款核銷」納入統計;

2018年9月起,將「地方政府專項債券」納入統計;

2019年9月起,將「交易所企業資產支持證券」納入「企業債券」項目指標;

2019年12月起,將「國債」和「地方政府一般債券」納入社會融資規模統計,與原有「地方政府專項債券」合併為「政府債券」指標。

可以說,實體經濟中的政府、企業或個人,想要從金融體系中「討」出錢來的方式,都徹底地被央行納入到這個統計當中,增量的大小,直接代表著實體經濟從金融體系中得到的錢的多少,你說這個金融數據,重要不重要?

2017年1月份迄今4年時間裏,中國每月的社會融資增量構成,主要由人民幣貸款、政府債券、企業債券和非金融企業境內股票4種方式構成。其中人民幣貸款在大部分時間佔比都在50%以上,個別月份甚至超過100%,而以往流行過的承兌匯票融資、委託貸款融資、信託貸款融資,都逐漸被邊緣化,甚至變成負值(負值意味著退出)。

2017年1月份迄今中國每月的社會融資增量構成(作者博客)

我們所關注的,是社融增量每月的變化,這是中國整個金融體系的信用鬆緊指標——社融增量大漲,是信用環境寬鬆信號;社融增量減少,是信用環境緊縮信號。

2017年1月、2019年1月、2020年1月和2020年3月,都發生了融資規模相比上個月的暴增,這意味著實體經濟(可以簡單理解為企業和居民部門,政府的債券融資,其實最終也去到了企業和居民部門)這個月得到的錢數上大增——企業得到了錢,可能用來投資,居民得到了錢,除了少部分用於消費,絕大部分還是會用於買房子或買股票,所以,這4個月份數據暴增之後,都發生了股票市場大漲的情況。

不那麼嚴格的話,你可以理解,中國社融增量數據,差不多相當於早於股市1-3個月的領先指標。中國的一些大型公募基金,很多時候就是看著社融增量數據來炒股。

目前,2020年12月份的數據,看起來卻很不妙,這意味著,中國的央行和政府在逐漸收緊全社會的信用供給。接下來要觀察的,是2021年1月的社會融資增量數據,如果不能像前兩年一樣實現暴增,我覺得,農曆新年後A股的大牛市就別期望了。換句話說,如果1月份公布社融增量不能夠恢復暴漲,那就意味著,2021年的信用環境,將會是以緊縮為主。

接下來,我們看廣義貨幣M2的數據。

廣義貨幣M2數據,是根據銀行存款+現金統計而來,因為「企業+居民+政府」的存款,就是金融機構的負債,所以M2數據代表了從金融機構的負債端來統計金融整體數據。

既然是從存款角度進行統計,所以M2數據與人民幣存款餘額的數據一定會很接近,而其中的差額,就是民眾和企業手中的現金(M0)——至於這三個數據之間的微小差額,基本上就是統計途徑不同所產生的誤差了。

不信的話,你看一下開頭的數據裡,截止2020年12月末:M2數據218.68萬億元;人民幣存款餘額212.57萬億元;流通中的現金則是8.43萬億元。

相比之下,社會融資規模的存量(注意不是增量哈),作為歷史累積的金融體系發放給實體經濟的信用總量,相當於從金融機構的資產端來統計金融整體數據,所以,某種程度上說,M2和社會融資規模存量,是互為鏡面數據。

不過,因為企業可以直接發行債券,或者發行股票,直接從市場上融資,而政府也可以直接發行債券從市場上融資,所以社會融資規模存量數據,一定會大於M2數據。

廣義貨幣M2的增速,其實就代表著,社會融資規模增量中,有多少回到銀行變成了存款,其中的環比增速,對金融市場的意義,基本與社會融資規模增量的含義相同。

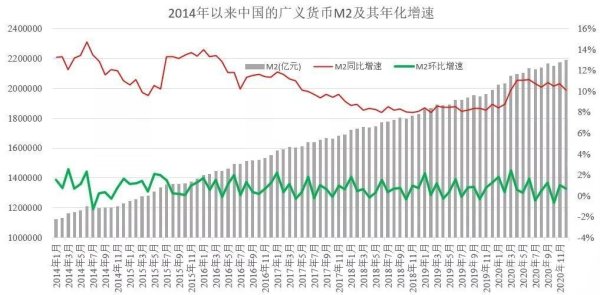

2014年以來中國的M2及其年化增速(作者博客)

需要注意的是,除了環比增速在趨勢上下降之外,M2的年化增速指標最近也開始掉頭,從2020年4-6月份的11.1%,目前已經跌至10.1%,這都是信用收緊的信號。

不管是社會融資規模增量,或者是M2增速,我們都稱之為社會信用指標,也就是總量上看社會上的錢到底變多還是變少(其實一直都在變多,區別在於變多的快和慢),但是,資本市場不僅關心錢變多的速度是快還是慢,更關心這些錢的價格。

這就是市場利率。

利率的高低,就代表著市場上錢的價格高低——利率走高,是貨幣政策收緊信號;利率降低,是貨幣政策寬鬆信號。

央行公布的銀行拆借利率、質押式回購利率,還有個上海銀行同業間拆借利率,都是最有信用的金融機構之間的拆借利率,代表著金融機構之間最基礎的利率水平。

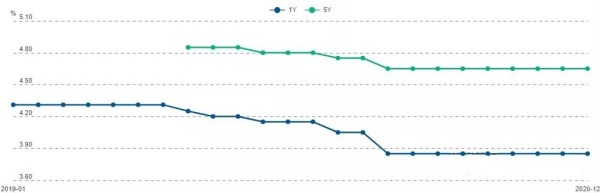

對於企業和居民的感受而言,最重要的利率,以前是「基準利率」,2019年8月之後則被更名為LPR(Loan Prime Rate,最優質客戶貸款利率,一般是地方政府、國企和大公司可以享受,居民的房貸也適用LPR)。

LPR品種歷史走勢圖(作者博客)

對於投資者來說,可以用十年期國債到期收益率來代替資本市場要求的均衡利率。

觀察這三個中國最重要的利率指標,整體而言,我們可以認為,央行的政策,是在引導利率緩慢下跌,避免引發金融風險,這也意味著,2021年的貨幣政策將維持寬鬆。

所以,央行最新公布的印鈔數據,其實是在告訴你,接下來的金融環境,將會是:緊信用+寬貨幣。

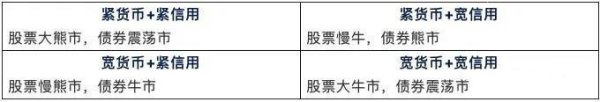

好了,還記得之前關於債券和股票投資的四像限麼?

債券和股票投資的四像限

通常情況下,緊信用+寬貨幣的組合,很難出現股票的牛市,最大概率的倒是股票慢熊市或震盪市+債券的牛市。

簡單一點兒,僅從國債收益率和社會融資增量同比增速觀察的話,剛剛過去的2020年4月到2020年12月,這是緊貨幣+寬信用組合,對應的正好是股票慢牛+債券熊市的組合。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序