【看中国2020年4月16日讯】我们经常说要乐观地对待生活,这是基本的人生观,但也要客观地看待未来。

1947年是一个重要的时间点,因为世界贸易组织的前身——关贸总协定开始生效,这标志着世界开始进入经济全球化的时代。

在1947年以后漫长的时间内,虽然经历了很多重大事件,包括:上世纪五六十年代的数次美元危机、七十年代的欧美滞胀、八九十年代拉美国家债务危机集中爆发、九十年代初期的苏联解体、1998年的亚洲金融危机、2000年的互联网泡沫破裂以及2008年的次贷危机,但它们都只能算“危机”的层面,都无法动摇经济全球化所奠定的全球经济上行趋势——这就是繁荣周期。

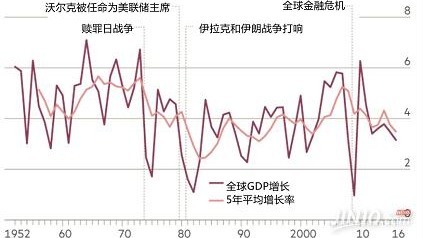

这一全球经济景气指数的上行周期,从全球经济增长率上可以明显地看出来(见下图)。

全球经济实际GDP的年度变化率(%。横坐标为年代。网络图片)

从图中可见,虽然1947年以后的七十多年中世界上出现了很多重大历史事件(即所谓的“危机”),但都没有出现过全球经济的年度负增长!

这是人们的自信心不断上升的时期!

这是人们不断憧憬未来的时期!

这是人们的思维惯性不断被强化的时期!

当然,这也是人们的物欲不断膨胀的时期!

但中共肺炎疫情的爆发正在改变过去七十多年形成的趋势。本月上旬,世界贸易组织发布了一项报告,报告称中共病毒的大流行将“史无前例”,并预测今年的全球贸易将大幅萎缩13%~32%。该报告指出,受贸易紧张局势及经济增长放缓影响,去年全球货物贸易量已下跌0.1%,今年基本上全球所有地区的贸易量,都会出现两位数的下跌,其中北美及亚洲的出口贸易将受到最大打击,而从行业来看,电子和汽车制造业的贸易萎缩将更为严重。

贸易的大幅收缩必然对经济增长带来重大冲击,甚至会出现过去七十多年从未出现的现象,也就是真正的全球性萧条——全球经济年度负增长:

(1)经济学人智库本月发表的报告称,预期新型冠状病毒疫情爆发将令今年全球经济收缩2.5%,更有可能出现主权债务危机。

(2)联合国经济和社会事务部稍早发布的研究称,受中共病毒(又称新冠状病毒,COVID-19)疫情的影响,今年全球经济收缩幅度可能接近1%。

(3)国际金融协会在3月23日发布报告,预计今年全球经济将负增长1.5%。其中发达经济体将萎缩3.3%,新兴经济体将仅增长1.1%。此外,报告还预计阿根廷、巴西、墨西哥、俄罗斯、南非等新兴经济体今年也将陷入经济衰退。

(4)国际货币基金组织(IMF)总裁格奥尔基耶娃3月23日也发表声明说,中共肺炎疫情给全球经济造成严重损失,2020年全球经济将陷入负增长。该组织预计2020年全球经济将萎缩3%。

(5)国际评级机构惠誉预计2020年全球经济的实际GDP将萎缩0.5%。

世界各机构都预计,今年全球经济增长幅度在-0.5%~-3%之间,这是七十多年来第一次出现的现象。从严格的意义来说,以全球来考察,过去七十多年来从没有出现过真正的萧条,无论是石油危机、金融危机等都只是全球化进程中的“次级”事件、算是繁荣周期中的“浪花”,一旦2020年出现全球经济的负增长,那就是真正的萧条。如果2021年再次出现全球经济的负增长,那就是彻头彻尾的全球性大萧条,这是今天健在的绝大多数人从未经历过的事情。

事实上,经济的持续增长仅仅是关贸总协定得到执行之后所出现的现象,在1947年以前的1900年至1947年间,全球经济负增长的年份占五分之一,甚至可以说是一种司空见惯的现象,尤其是在两次世界大战和1929年大萧条期间。

过去(1947年至今)已去,未来已来!

如今,欧美国家正在以行政和法律手段(注意:不是市场手段)推动产业回流,这必然导致以往形成的全球产业链集中断裂,而疫情导致全球需求下台阶再加上产业链集中断裂必然导致金融业的问题集中爆发,在这一过渡期,明年全球经济出现负增长并不稀奇。这说明,这是过去七十多年形成的经济趋势紧急掉头的时刻,任何人如果不注意这一重大趋势,就会遭到重大的财富损失,甚至被时代所淘汰。

过去,由于全球经济持续增长,世界各国政府的财政收入就可以持续增长,政府的支出就相对有所保证,抽取铸币税的欲望并不是那么强烈,形成了纸币价值相对有保证的时期。这就让社会形成一个巨大的浪潮——投资!当货币的价值相对稳定的时候,就为投资金融资产奠定了基础,因为通胀率比较低,时间成本比较低,金融价格上涨可以很容易弥补货币贬值带来的损失。

在这一时期,无数人在债券、股市、楼市等金融资产上实现了自己的致富梦!

然而,当全球经济出现负增长之后,马上就面临一个严峻的问题,政府财政收支怎么办?自从次贷危机以来,主要经济体的政府债务都在飞速增长,而疫情爆发更让各主要经济体的债务率出现了跳升,当经济出现负增长之后,政府的财政收入就会减少,政府不仅无法还本,甚至付息都困难。

政府破产?那是不可能的,今天的世界秩序还离不开政府。

贬值货币加大抽取铸币税的力度是政府的不二选择,主权货币就需要加速贬值。可如此一来就会带来投资逻辑的脑回路。

在货币贬值比较慢的时期(即货币购买力下降比较缓慢),如果我买了一只股票,即便暂时不上涨就可以拿着,时间成本很低,当价格上涨的时候就可以挽回损失甚至获利。比如:如果年通胀率是2%,持有一年的时间成本就是2%,即便买入股票一时被套,也可以耐心等待。

如果年实际通胀率是10%,股票持有一年且没有分红,时间成本就是10%,通胀率越高,时间成本越高。这就是说即便股票价格没涨跌,自己持有的股票的购买力也会受到重大损失,再抱着耐心等待的想法,最后就只能破产。不要以为这种情形不会发生,在上世纪九十年代前期,巴西、阿根廷的通胀率曾经超过1000%,这意味着一年的时间成本就是90%。如果大量持有股票两三年,破产是必然的!这仅仅是以股票举例,所有金融资产都将面对这样的问题。

或许有朋友会说,那就买房子吧。如果通胀率达到10%~30%,即便不考虑老龄化或供需平衡等各种因素,一般商品房的年均涨幅也很难保持10%~30%,即便价格无涨跌,以购买力来衡量也是破产之路。

纸币贬值,本币所有资产都贬值,为什么会出现这种无路可逃的情形?缘于只有让纸币和所有资产都贬值,货币发行者才能如愿抽取到铸币税,才能挽救自己的债务危机!如果有一种资产可以让本币持有者实现保值增值,铸币税从何而来?这是最基础的逻辑关系。

以往纸币的价值有保证,是积极进取的时代,通过投资获取更大的利益。当货币加速贬值的时候,就是要加速抽取铸币税的时候,持有任何金融资产都会受到损失。通胀率越高,损失的速度越快。这就是欧美很多国家的金银币出现了短缺的原因,这是过去几十年从未出现的现象,因为它是世界货币(区别于主权货币),是唯一的“避难所”。

这是有形资产(尤其是金融资产)越来越廉价的时代,只能进入“避难所”,相反,却是无形资产(个人的“势”)越来越宝贵的时刻,这是所有人改变命运的千载良机,谁都没资格浪费这七十年未有之大机遇!

过去,人们用结余投资的是身外的有形资产,未来,需要投资的是自己。

过去已去,未来已来,浩浩荡荡!

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序