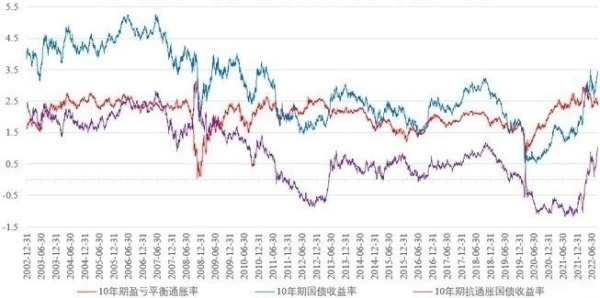

【看中國2022年9月21日訊】給大家看一張圖,是過去20年美國的十年期國債收益率、抗通脹國債收益率和十年期盈虧平衡通脹率。

過去20年美國10年期盈虧平衡通脹率、國債利率和實際利率一覽(網路圖片)

很明顯地,無論是美國的十年期國債利率,或是十年期抗通脹國債利率,都達到或超過了2018年的高點。甚至,不僅達到或超過了2018年的高點,而且,接近3.5%的國債收益率和1.1%的抗通脹國債收益率,也是十年來的最高點。

美國的十年期國債收益率,是美元資本市場資產定價的基礎,而十年期抗通脹債券的收益率,被視作市場的真實利率,兩者的差值叫盈虧平衡通脹率(Breakeven Inflation Rate),代表了市場所預期的十年期的通貨膨脹率。

利率雙雙10年最高,我們應該很明白,為啥資本市場最近跌跌不休了。

當這個收益率持續漲至10年最高的時候,美股當然也就要下跌了;

當市場預期通脹率下降開始反覆,就意味著美聯儲加息的不確定性來了;

當市場的實際利率一路上漲,就意味著黃金的價格下跌。

2018年底的時候,正是因為美國國債收益率到達7年新高、美國實際利率到達10年新高,由此帶來了美股、美債以及黃金價格的一波明顯調整。

但,如果大家對那一段時間的資產價格還有記憶的話,2018年底的一波暴跌,恰恰是美元資產價格的最後一波下跌。

對於美股,目前持有同樣的看法。

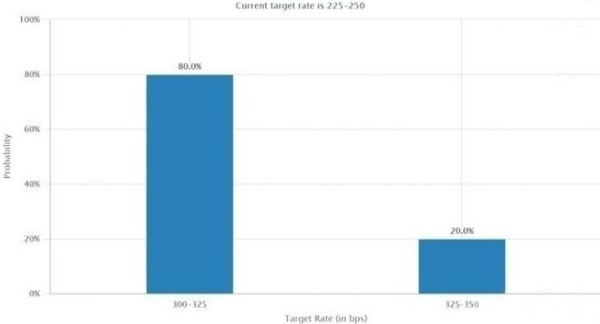

根據芝加哥商品交易所的「美聯儲觀察」工具(FedWatch),目前市場預計美聯儲加息75個基點的概率為80%,而加息100個基點的可能性僅為20%。

簡單說,市場的預期是,美聯儲在明天(9月21日)的加息會議上,要麼加0.75%,要麼加1%——如果,美聯儲選擇加0.75%,接下來那就算是利好消息了。

2022年9月22日美聯儲可能的加息幅度(目前基準利率為2.25-2.5%。網路圖片)

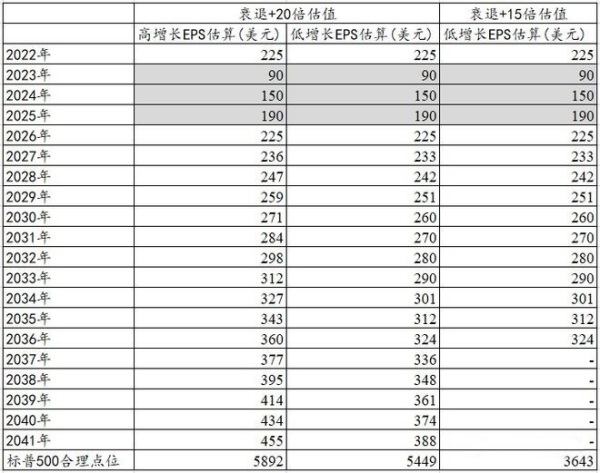

之前曾經做過預測,假定美國經濟必然陷入衰退的情況下,對當前的標普500指數價位範圍做了一個判斷:最高不應超過5890點,最低不應低於3640點。

假定美國經濟必然陷入衰退的情況下對標普500指數價位範圍的判斷(作者博客)

當前的標普500指數是3870點左右,距離3640點僅有200來點。

總結一下,美國通脹基本見頂,今後雖然可能會有所波動,但不會進一步嚴重惡化。美國經濟增長應該會持續下降,但應該不會陷入嚴重的經濟蕭條,經濟增長速度要低於2008年到最近這段時間的平均數。需求雖然可以控制,但供給方面的許多衝擊恐怕難以控制。所以,想達到2%的通脹目標恐怕很困難。總體上看,美國的通脹率要高於2%,經濟增長速度會低於2%。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序