【看中国2021年8月18日讯】老实说,能遇到这样一个号称特别懂投资、却动不动信口开河的人,我也真是服了,更让我服了的是,就这对历史、对数据没有任何敬畏、天天张口胡诌的人,居然还在各种媒体上自信满满地充当经济学者,还上过央视财经频道,还在上百万粉丝那里冒充投资专家……

马光远近期有关黄金的微博文字(网络图片)

根据他的说法:“黄金是这个星球上最烂的投资!”“黄金的收益,连破铜烂铁都不如!”

为了证明自己的观点,他还专门出了一期收费专栏(还收费!!!),堂而皇之地宣称:“黄金是有史以来最烂的投资!”“黄金的风险比股市都大!”

今天就针对他说的这几句话,用客观数据来标注一下,看看他到底胡扯到了什么没边的程度。

大家都明白,投资这事儿,肯定要涉及一段时间,而且时间不能太短,比方今天A资产涨幅超过B资产,那就说A资产好,B资产烂;明天涨幅反过来,就又说A资产烂,B资产好。

所以,时间周期对判断大类资产的“烂”还是“不烂”,具有重要意义,通常而言,对大类资产来说,最短的一个判断周期也应该在1年以上。

马学者拿黄金和破铜烂铁比,拿黄金和股市比,无论和什么比,都是“最烂”,而且是“有史以来的最烂”。按照这种观点,任何一个稍长的投资周期,投资黄金的收益,都应该垫底才对。

有鉴于此,我特意设置了5个时间周期,拿黄金的收益,对比大家都比较熟悉的铜、铁矿石(破铜烂铁)、白银、原油、股市和房产的收益,看看黄金的收益,到底是不是最烂。

1)1年周期,也就是从2020年7月份到现在;

2)3年周期,也就是从2018年7月份到现在;

3)10年周期,也就是从2011年7月份到现在;

4)20年周期,也就是从2001年7月到现在;

5)50年周期,也就是从1971年到现在。

为了能够在同一个基准上比较以上大类资产,黄金、白银、铜、铁矿石、原油均按照美元价格计算,股市和城市房价在20年周期以内,采用人民币价格计算(港股用港币计算)。

股市方面,A股我选择最有代表性的沪深300指数,港股则选择最有代表性的恒生指数,而房产属于非标资产,所以我采用中国国家统计局公布的70个大中城市房价指数来表示。对于超过20年的数据,因为中国的房价、股市数据缺失,我就用美股的标普500指数和美国的房价来代替。

所有资产均为全球市场公开价格,任何人都可以公开验证我的数据。

(一)1年收益比拼

把去年7月的八个大类资产价格与现在的价格对比,就能得出一年周期的收益情况。

八大类资产1年收益大比拼(作者制表)

以当前的价格来计算过去一年的收益,在大家熟悉的资产类别中,黄金的收益的确是垫底的,这正是马光远宣扬黄金是最烂投资的基础。

不过,问题在于,大家都知道,去年全球经历了百年不遇的疫情袭击,股市以及大多数大宗商品都在去年的3-4月份,跌至几十年历史低点,原油甚至出现有史以来的第一次负价格,唯一一个跌幅最小的资产,恰恰就是黄金。

想想看,你有100万元拿去投资,你希望的模式,是它一下子跌成30万元,然后又变回150万元,还是希望它跌成80万元,然后变为130万元?

去年4月份开始,在全球央行呵护之下,当资产从疫情中快速反弹和暴涨的时候,黄金自然就显得“慢半拍”,这可能恰恰说明现在的黄金低估,而不是说明它是最烂的资产。

特别是,马光远大肆鼓吹“黄金是有史以来最烂的投资”的时候,是2021年4月中旬,那个时候,恰恰是今年黄金价格的最低位,其他资产的高位——实际上,如果计算4月中旬到现在的各类资产价格,黄金的收益绝不会垫底,而且恐怕还能排在最前面。

更重要的是,大家都知道,在投资中,年度收益有极大程度的运气和随机成分,也说明不了什么问题,拿1年的价格变化来宣扬自己的投资预测能力,在市场上是会被人鄙视的!

(二)3年收益比拼

接下来,我们把时间拉长到3年。

八种资产3年收益大比拼(作者制表)

如果把投资时间拉长到3年,投资黄金的收益不仅脱离了“垫底”,而且基本能够追平其他高收益资产,其收益高于投资A股、港股、房价和原油,在8大类资产收益中排名第4。

(三)10年收益比拼

时间继续拉长到10年。

八种资产10年收益大比拼(作者制表)

2011年大多数商品都处于高位,由此到今天为止,导致除了A股和中国房产之外的资产,收益率都普遍偏低甚至是负值。但黄金表现不俗,总收益达到了13.3%,在8大类资产中排名第四,年化收益超过1.2%,绝对称不上是什么“最烂的投资”。

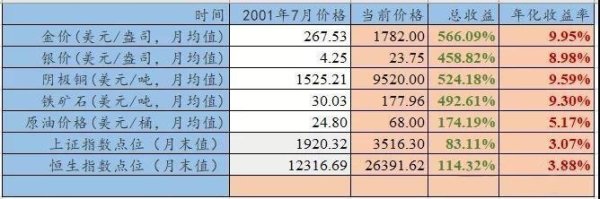

(四)20年收益比拼

时间周期继续拉长到20年。

七种资产20年收益大比拼(作者制表)

表格说明:2001年,沪深300指数还没有设计出来,所以我们用上证指数代替沪深300指数,在2010年之前国家统计局也不公布70个大中城市的房价数据,所以这块儿数据整体舍弃。

如果把时间拉长到20年期限,我们豁然发现,黄金的年化收益率已经排名第一了!

如果假定2001年7月份的时候,各大类资产的初始值都是100的话,在接下来的20年间,只有黄金和铜的收益率超过了500%。

换句话说,从20年累计资产收益率来看,主要大类资产中,与马光远所说的“有史以来最烂的资产”恰恰相反,黄金是最近20年最好的资产!

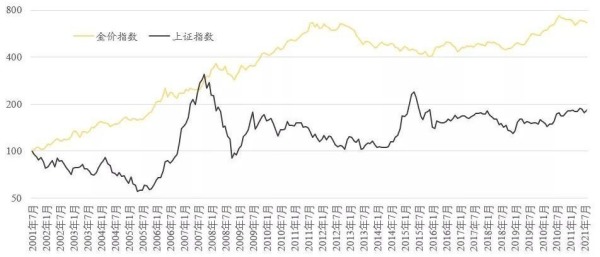

单独对20年来黄金的价格波动和股市的价格波动比较,我们还可以看出来,黄金波动明显小于股市,马光远所谓的“黄金的风险比股市都大”,简直就是X话!

黄金价格与股市价格波动比较(作者博客)

显然,随着时间的推移,黄金可谓是真金不怕火炼,历久弥金,时间越长,越能体现黄金本身的投资价值。

(五)50年收益大比拼

1971年8月15日,时任美国总统尼克松宣布关闭美国财政部的黄金兑换窗口,35美元=1盎司黄金的布雷顿森林体系垮台,人类进入纯粹的信用纸币时代。

也就是说,今年8月中旬,正好是人类进入信用纸币50周年纪念日!

本来应该大张旗鼓地纪念,但是,各大媒体仿佛都失了声,好像这个事情丝毫不重要!

就我的看法,尼克松斩断黄金与纸币的联系,是3000年来人类经济史上最重大的事件,因为这是整个人类社会的货币,第一次脱离了实际的商品,纯粹靠虚构的信用而存在,意味着我们在驶向人类未知的金融领域。

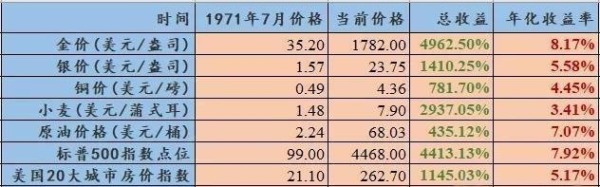

如果说,过去20年的大类资产的收益,还具有一定偶然性的话,那么,我们如果观察人类进入信用货币时代50年来各大类资产的价格变化,几乎可以说是历史规律了。

因为数据的可获取原因,以美元名义价格计算,我选取了1971年7月的黄金、白银、铜、原油、小麦、美国的标普500指数以及美国20大城市房价指数,作为收益率比较的对象。

七种资产50年收益大比拼(作者制表)

从表格可以看出,自信用货币垮台迄今,长达50年的时间里,收益最好的传统大类资产,依然是黄金,其次才是股票,两者的年化收益十分接近,其他诸如白银、铜、粮食、原油乃至大城市房价,都根本不能与黄金和股票相提并论。

之所以我说马光远信口开河,没有对历史、对数据的敬畏,就是这个原因。

(六)滥竽充数的财经学者太多了

越过信用货币时代,比50年更久的大类资产收益情况,我也是有一些数据的,比方说标普500从1870年到现在的点位,比方说原油从1861年到现在的名义价格,比方说黄金白银最近200年的价格情况,在以往文章里我也写过。

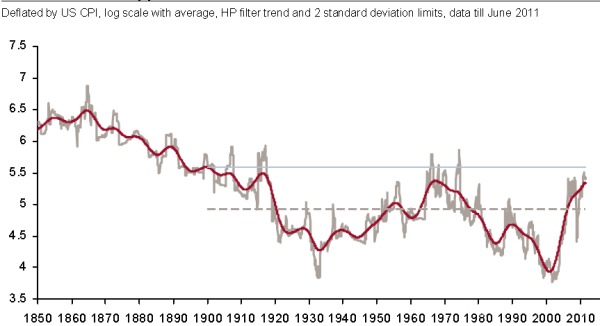

比方说下面这幅图,就是1850年到2011年,经美国CPI通胀除权后的铜价。目前的铜价,CPI除权之后,也就略高于2011年的水平,从未超过其真实历史最高价。

1850年到2011年经美国CPI通胀除权后真实的铜价(作者博客)

写这篇文章,我并不是为了让大家投资黄金,当然更不是为了骂人,只是觉得,一个对历史数据和货币历史如此无知的人,居然敢堂而皇之地睁眼说瞎话,声称“黄金是有史以来最烂的投资”,太荒唐了。

我特意查了一下百度百科的“马光远”条目,社科院经济学博士出身,还有一堆头衔,像什么独立经济学家、民建中央经济委员会副主任、北京市西城区政协常委、经济委员会副主席、中央电视台财经频道评论员等等。科班经济学博士出身,按道理说,不应该在没有数据的情况下信口胡诌。

有人就说,他就是为了博取流量和和关注,故意说出一些违背基本常识的言论,语不惊人死不休。就像某平说什么“在中国挣2000元人民币比在美国挣3000美元生活得更好”的言论,还有某某钢断言“中国综合实力早就超过美国”……

不过,不管写文章还是财经评论,我一向遵循《罗伯特议事规则》的思路,从不猜测别人的动机,一个科班经济学博士,说出来这些违背客观事实的话,在我看来就是蠢!

查看了马光远的一些微信公众号文章,涉及到具体投资内容的,不少文章颇有类似的逻辑。哪怕是关于黄金投资的讨论,我也在他的文章里,也看到过如下段落:

“凯恩斯总结的很精辟:‘黄金在我们的制度中所具有的重要作用,它作为最后的卫兵和紧急需要时的储备金,还没有其他更好的东西可以代替它。’

如果我们有大量的黄金储备,就不会因为美元和其他储备货币的贬值而揪心。央行拿黄金不是为了赚钱,而是为了人民币的安全。

这一轮黄金最终会如何?取决于中美关系,取决于疫情对全球政治经济的最终影响。如果世界太平,黄金又会跌成狗。最极端的情况,如果中美开战,黄金飚到5000美元都是有可能的……”

你看,上面这些总结,虽然话有点烂大街,但逻辑并没什么问题。

但问题恰恰在于,他一方面说,如果经济形势糟糕、战乱或局势大动荡,黄金有可能涨到5000美元;另一方面又说,黄金是“有史以来最烂的投资”,大家千万不要去投资。难道,这是他自己和自己在玩左右手互博么?

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序