【看中國2021年8月30日訊】按照價格上升的速度,人們通常將通貨膨脹劃分為以下幾個級別:

爬行通貨膨脹(creeping inflation, 每年物價上升1%-3%);

溫和通貨膨脹(moderate inflation, 每年物價上升3%-6%);

嚴重通貨膨脹(raging inflation, 每年物價上升6%-9%);

急劇通貨膨脹(galloping inflation, 每年物價上升10%-50%);

超級通貨膨脹(hyper-inflation, 每年物價上升50%以上)。

通過研究美國1867-1960年之間近百年的貨幣史,關於通貨膨脹,弗裡德曼得出來了一個斬釘截鐵的結論:「通貨膨脹,在任何時間,在任何地點,都是一個貨幣現象」。

進一步地,根據弗裡德曼的研究,除了超級通貨膨脹之外,通貨膨脹的發生,通常都發生在貨幣增發之後的12-24個月,而且持續時間,通常比24個月更久。

所以,如何操縱通脹,說白了就是操縱貨幣的發行,這是央行的事兒。

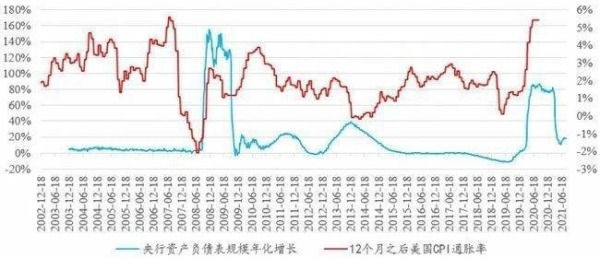

有人盯著央行的資產負債表變動,以此來判斷通脹的走勢——因為,央行資產負債表規模,確確實實代表了央行印鈔的總規模,而且資產負債表大小完完全全在央行的操控之下。

這個思路的確沒啥問題。可惜,現實卻很骨感,除了能看到央行資產負債表一直在增加、而通脹也一直持續這兩個共同點之外,你幾乎看不到通貨膨脹變化與央行資產負債表規模變化之間的關係。例如,自2008年以來,我們可以觀察到美聯儲的資產負債表規模,在階段性的暴漲過後,的確能觀察到一年之後的通脹也階段性暴漲之外,但絕大部分時間通脹對資產負債表規模的變化幾乎沒有反應。

2002年以來美聯儲資產負債表規模變化與通脹變化(作者博客)

其他的全球主要經濟體,包括歐洲、中國和日本,央行資產負債表規模與通脹的關係更小。

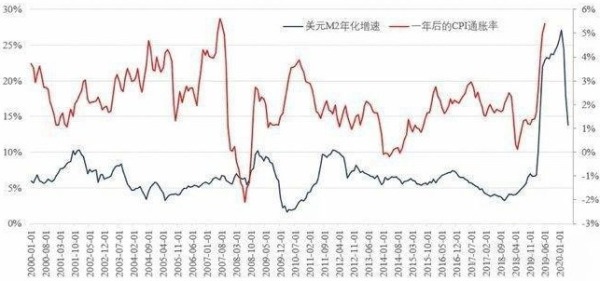

有人盯著廣義貨幣的變化速率,因為廣義貨幣的定義,的確包含了一個社會上由基礎貨幣所衍生出來的所有貨幣和信貸,代表著整個社會的支付能力。

再次拿美元M2增速,來觀察廣義貨幣與通貨膨脹的關係。

美國M2增長率與12個月後通脹率的關係(作者博客)

M2增長率與通貨膨脹的關係比資產規模變化好一些,但整體還是看不出來什麼規律。

更重要的是,無論美國還是中國,廣義貨幣主要來自於社會信貸的擴張,央行固然可以通過加息降息印鈔收鈔來影響其擴張速度,但畢竟不是完全在央行的管控之下,其很大程度上,受到經濟環境的影響,而央行必須選一個自己能夠完全掌控和操縱的數據。

就美元而言,這個數據叫「流通中的貨幣(Currency in Circulation)」 ,我稱之為CiC。

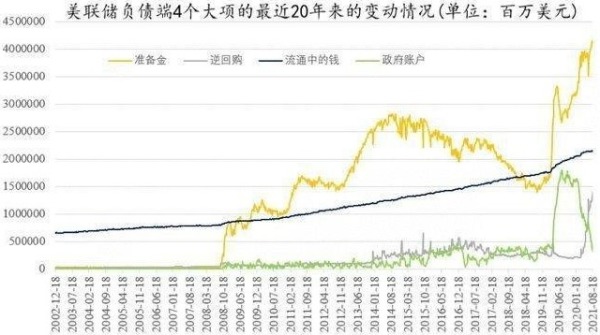

這裡解讀一下美聯儲負債端的主要構成。

美聯儲的資產端,是它拿什麼來印鈔的問題;而美聯儲的負債端,則是它所印的錢,最終都流向了哪些賬戶的問題。

根據美聯儲的資產負債表,目前,美聯儲的負債端主要由4個部分構成:

1)銀行準備金:包括了銀行的法定准備金和超額準備金,美國的法定准備金率很低,但是自2008年全球金融危機以來,各大銀行存放在美聯儲賬戶上的超額準備金額度迅速增長,目前是美聯儲負債端第一大項,這些錢隸屬於各大銀行,但是放在美聯儲的準備金賬戶上,未流通到社會上。

2)聯邦政府賬戶:這個沒什麼好說的,就是美國財政部開在美聯儲的賬戶,俗稱為「TGA(Treasury General Account)」,這裡面所顯示的資金,一直存放在美聯儲賬戶上,並未流通到社會上。如果美國政府花出去,賬戶額會降低,就是流通到了社會上。

3)美聯儲的逆回購賬戶資金:這是美聯儲用於短期調節金融市場信用鬆緊的工具,和中國央行的逆回購正好相反,美聯儲逆回購是收回市場資金的舉動,這裡面的資金,也是存放在美聯儲的賬戶上,不是社會上流通的錢。一直以來,逆回購賬戶資金不值一提。但自2008年全球金融危機之後,為了收回金融市場上過多的流動性,逆回購規模快速增長;從2020年4月份開始,這個賬戶規模更是飆升至天量,成為美聯儲最主要的負債端之一。

4)流通中的貨幣:這個沒啥說的,就是目前開在美聯儲會員銀行(美國幾乎所有的大中型銀行都是美聯儲的會員銀行)所有賬戶資金總和,是真正流通在美國社會上的錢。

美聯儲負債端四個大項近20年來的變動情況(單位:百萬美元。作者博客)

除了2008年金融危機期間及其他極少數時間,這4個賬戶總和,佔到美聯儲負債總規模的90%以上,目前佔比是96%。美聯儲正是通過這4個賬戶的平衡,來調節和改變美國社會上所流通的貨幣總量,進而影響整個社會的通貨膨脹情況。

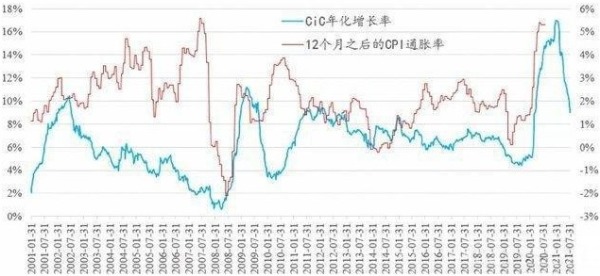

把過去20年裡CiC的年化增長率與12個月後的CPI通脹進行對比,除了能看出來CiC的增長率與通脹相關性很高之外,也明顯看出美聯儲的調節思路。

過去20年美國CiC年化增長率與12個月後的CPI通脹對比(作者博客)

調節思路非常簡單:

通脹率處於高位且上升階段,就想方設法降低流通貨幣增長率;通脹率處於低位且下降階段,就使勁兒增加流通貨幣的增長率。

2001年「911事件」爆發之後,美聯儲大肆增加流通貨幣數量,由此導致從2002年底開始,美國的CPI通脹開始上升並突破2%並一直保持在2%以上。隨後美聯儲就採取一系列措施,收回市場上的一部分流動性,而且只要市場通脹率位於高位,CiC的增長率就一直讓其保持在低位。

到了2008年初,流通貨幣的年化增長率已經降至接近於0的水平。此後不久,又爆發了由次貸危機引發的全球金融危機,通脹水平急劇下降,美聯儲立即選擇了瘋狂印鈔(QE1)。在美聯儲的操縱之下,自2008年底開始,流通貨幣增長率暴漲,從2009年年中開始,美國通脹水平也從低位開始暴漲並回到了2%以上。

然後,美聯儲選擇了停止QE1,結果CiC的增長率很快暴跌,美聯儲不得不開啟QE2,讓CiC的增長率再度暴漲,由此才將美國的通脹率維持在2%以上。

當美國的通脹率維持在1%-2%水平的時候,美聯儲認為已經達成了貨幣目標,於是控制CiC的增長率緩慢下降,這一過程一直持續到2019年9月份,此後基本維持CiC低位增長。但隨著2020年3月份全球新冠疫情的爆發,美國通脹率有急劇下降風險,美聯儲立即啟動了無限QE,瘋狂印鈔,讓CiC的增長率持續暴漲到近17%的歷史極高位……

今年3月份,美國的通脹率再度迅速上升,雖然還在持續QE,但美聯儲就又開始著手降低CiC的年化增長率,將其從近17%的高位降下來。

觀察最近一年半來美聯儲的負債項變化,可以清晰地發現美聯儲操縱CiC增長率的思路:

先是通過無限QE印鈔,資產負債表規模暴漲了80%以上;但同時,為避免市場上貨幣直接翻倍可能導致的資本市場及社會價值體系混亂,準備金和逆回購規模開始暴漲:準備金賬戶以超過100%的速度增加,而逆回購賬戶的增長率也接近100%。至於美國財政部賬戶,因為聯邦政府要應對未來的瘋狂撒錢,其增長率更是超過1000%……

在這三個大項增長之下,社會上流通的貨幣增長率儘管達到了有史以來的最高水平,但也僅僅是超過了10%,從而確保整個社會流通美元的規模在一個相對正常的範圍增長,不至於顛覆整個社會的美元價值基礎。

這一過程一直持續到2021年3月份,隨著美國的通脹數據的「迅速超標」,美聯儲開始火速降低CiC的增長率,辦法就是快速降低準備金的增速。另外,隨著美國財政部的錢都被政府發給民眾和企業,財政部賬戶額度的降速更是超過了50%。為抵消這個影響,美聯儲又強力啟動逆回購賬戶,逆回購賬戶額度增速超過了500%……

在這一系列大手筆操作之下,CiC的年化增長率開始逐漸降低,目前已經降低到了10%以下,向著「正常化」的水平邁進。

顯然,不管資產負債表總規模、準備金、逆回購或者政府賬戶(這個受美國財政部控制,不是美聯儲說了算)的額度如何劇烈變化,美聯儲的政策目標,就是始終保持社會上流通貨幣的「穩定增長」——在穩定增長的基礎上,根據通貨膨脹的高低,調整其增長率,進而對未來通脹加以操控。

這就是美聯儲操縱美元通貨膨脹的整體思路。

以前曾經告知大家關於各國政府統計部門對於通脹數據的操縱,但通脹操縱這事兒,可不僅僅是統計局一家的事兒,更是包括美聯儲在內各國央行的首要任務。

實際上,就在2020年6月,隨著CiC增長率的暴漲,根據歷史規律,美聯儲已經很清楚, 2021年二季度美國的通脹必然會 「大大超標」,所以才提出來了所謂的「平均通脹目標制」,他們只是不確定這個「超標」能夠超到什麼程度而已。

目前,大規模QE變成了美聯儲的「正常操作」,而且疊加了美國政府賬戶額度的劇烈變化。此時,美聯儲的準備金賬戶和逆回購賬戶,就像是吸收美元貨幣量劇烈變化的超級緩衝器。可以想像的是,在未來一年內,這兩個賬戶還將持續發揮這種作用,並成為美聯儲操縱通脹的抓手。

進一步地,鮑威爾為什麼一直信誓旦旦地說,即使出現了通脹,美聯儲也有辦法進行應對,其實也是對於調節準備金賬戶和逆回購賬戶的自信。

這麼一來,有人就問了,說現在CiC增長率已經迅速降低到了10%以下,開始向過去10年的平均水平看齊,而且美聯儲也信誓旦旦地說能夠應對通脹——

那麼,現在美國的通脹是不是就真的是暫時的,像2008年的QE之後一樣?

雖然說,這是另外一個問題,但老實說,我個人覺得,結果可能不是美聯儲所宣稱的那樣。因為現在以及未來的全球經濟狀況,與2008年之後完全不一樣。在以往文章裡,我也多次強調,這一輪的通脹,大概率會持續下去。

想想看,2002年年中,CiC的年化增長率,只是在極短時期內超過了10%,但在此後5年多的時間裏,美國的通脹率在一半時間裏都超過了3%……

2020年初迄今的瘋狂印鈔之後,這一次的全球通脹,其嚴重性大概率會超過20年前。畢竟,通脹這玩意兒,有太多的內部和外部因素影響,可不像美聯儲的賬戶一樣,自己想怎麼玩就怎麼玩。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序