【看中國2017年1月20日訊】寶能與萬科事件硝煙剛散,趙薇團隊再一次拉住了萬家文化的手,看一系列公告,確實已經玩到了一定「境界」了。

但筆者認為玩到這一步,格格已經玩僵了,大家就看著吧,看看在上交所的問詢下,這一套怎麼玩下去。以前可以玩,在香港可以玩,但在現在的內地市場這麼玩,膽子太大了。寶能還在前面哭呢。

首先是徒有其表的高槓桿。根據公報,龍薇傳媒設立時的註冊資金僅200萬元,還沒有實繳到位,未來擬根據項目實際投資進度逐步實繳並增資,據說「符合行業慣例」,但以一個沒有實繳到位的200萬公司主刀30億的項目,主刀人只出6000萬,這腦洞夠大的。

如何「吞下」萬家文化的29.135%股份、成為上市公司的實際控制人?沒關係,有槓桿。

30.6億元收購資金中,龍薇傳媒向趙薇借款6000萬元、向第三方西藏銀必信資產管理有限公司(銀必信)借款15億元、向金融機構抵押股票借款近15億元,抵押給金融機構的股票是萬好萬家股票。

這就是江湖傳說中的6000萬撬動30個億、50倍槓桿。長城證券收購兼併部總經理尹中余在接受《每日經濟新聞》記者採訪時表示,此次龍薇傳媒使用的50倍槓桿「高於行業平均水平」,「一般的併購重組中自有資金的比例在20%∼30%,借款比例在70%∼80%比較合理」。

其實不止於此,《證券時報》表示,龍薇傳媒向趙薇借的6000萬,將來是要還的,所以實際槓桿嘛,呵呵。萬好萬家股票被質押,這也是常規,還沒娶老婆,就把老婆抵押出去,這樣的女婿也能要,女孩的父親的估計是想錢想瘋了,要麼是被嚇瘋了。不過,現在資本時代以錢生錢才算高明。

據公開信息,向銀必信的借款僅僅依靠趙薇個人信用,不涉及資產管理計畫。趙薇的個人信用值15個億以上,哪怕150個億,只要對方認,就行。無形資產可以這麼玩,去年4月,財政部發布了《文化企業無形資產評估指導意見》,7月1日起施行,文件指出「影視企業與著名導演、演員等簽署的經紀服務合同,該類合同權益屬於可辨認無形資產」。

這已經是被玩壞的節奏,借明星一張臉,只要股市相關上市公司來回倒騰一上漲,就算皆大歡喜。什麼,如果不成功?那怎麼可能哪,看看人家在香港市場玩得,簡直是風聲水起,人家是股神。再說。7億多的利息,對大佬來說多大點事啊,到時候大家再商量商量?一家公司放了將近15億就是給格格收購時用的。

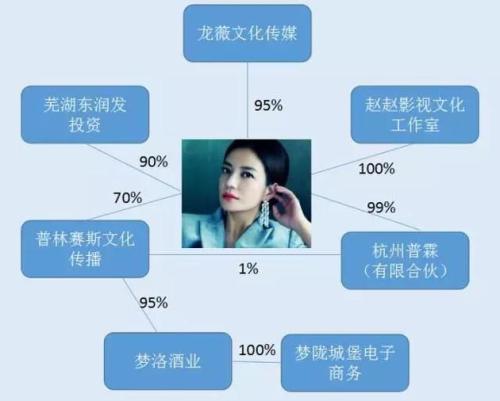

昔日的格格也開始在中國的資本市場上呼風喚雨了(網路圖片)

銀必信這家被炒得紛紛揚揚的神秘公司,給了優厚的條件,三年之後還可能延期,10%的利率不算高。或者是趙薇有必勝之心,或者銀必信特別相信趙薇,或者雙方已在一輛戰車上,有共同的盈利方法。

萬家股價上漲,有分析人士分析,趙薇收購萬家文化時的股價大約為每股16.54元,萬家文化的市場估值為105億元。如果趙薇從萬家文化賺回用以償還借款本息,萬家文化的股價則要上漲至30元至40元的區間,屆時其估值大約在200億至250億。

「花爾街參考」寫了一篇文章,說「在上交所問詢前,格格在上一份重組方案裡,留下一個曖昧的花火」,暗示可能重組。

她說,「因為看好文化娛樂產業的發展,自本次交易完成之日起12個月內,擬考慮向上市公司股東大會提交經上市公司董事會審議通過的重大資產重組方案或發行股份購買資產方案或非公開發行股份募集資金購買資產方案等資產注入方案,圍繞文化娛樂產業提議注入成長性較好、盈利能力較強的優質資產,以進一步提高上市公司的盈利能力,促進上市公司長遠、健康發展,為全體股東帶來良好回報。

到時不重組,你也不能說什麼,人家是擬考慮,13號被上交所再問,公告話風又變了,沒有啊沒有啊,我是長期投資的,我現在沒有太多想法——多虧了上交所這個婆婆的一再的問,否則,那些個暗示一般人哪能招架得住。

這次趙薇犯了忌,一是炫富,生怕人家不知道她們夫妻在香港市場賺的那些錢。別跟我說,她做實體賺了大錢,財富構成已經公開了;其次是打擦邊球,無論是在槓桿還是資產運用上,這是對交易所和監管方的戲弄;第三是讓人對「上面有大佬」這件事難以忘懷,一會兒阿里系,一會兒明天系,大家猜了個遍,當監管層是睡貓。

不管後面有沒有大佬,不管是這個系還是那個系,不管能量有多大,如果這都可以堂而皇之的成功,以後就別審核槓桿問題了,保險公司、金融機構赤膊上陣算了,可寶能還叫屈呢……

相信不會輕易成功。要知道,這一些公告都是被上交所問急了、逼出來的問答,這還得感謝上交所。否則,不知道有多少格格王爺還把巴菲特頂在頭上嚇唬我們呢。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序