【看中国2021年10月11日讯】记着,能源危机已经是事实,这是思考今天所有问题的基石。

这个时候需要关注美联储在干什么。

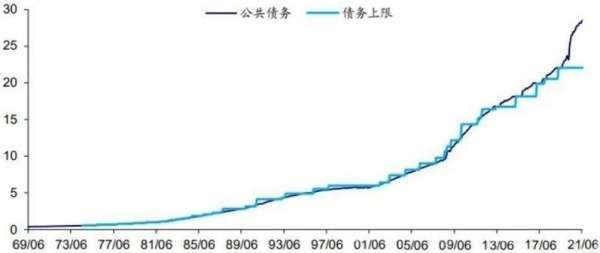

美国国会在1917年首次设立债务上限制度,旨在定期检视政府开支状况,这是抑制政府债务率增长并稳定美元价值的主要手段。自从1939年以来,美国债务上限已经提高了100多次。

1969年以来美国公共债务与债务上限变化情况(作者博客)

一般来说,当一国的债务率超过100%的时候,由于利息支出在财政支出中占了比较高的比例,除非特殊情形(比如军费支急剧下降,国内外出现极为有利的局势推动经济高增速让财政收入高增长,等等),就会被迫走上通过借更多的债务来弥补财政赤字的地步。2008年爆发次贷危机之后,美国用印钞来拯救危机,到2010年美国政府的债务率超过了100%(当年达到100.3%)。此后,虽然奥巴马、川普(特朗普)的执政特点有明显的不同,但都改变不了美国政府债务率惯性上升的趋势。尤其是川普对财政支出控制的非常严格(大家可能记得他用汉堡包招待外国元首,不开国宴,联邦政府内有大量的空缺岗位等等),目的当然是希望实现财政收支平衡进而抑制政府债务率的进一步上涨,但依旧无法达成愿望。所以,政府债务率突破警戒线之后,其惯性上升的趋势一般来说都很难打破,这种“惯性”一直持续到今天,目前美国政府的债务率已经超过135%。

债务率越高,惯性上涨的力量越来越强,上升的速度就越快。

今年9月以来,美国财政部长珍妮特·耶伦一次又一次地警告两党国会议员,美国即将出现债务违约,这会对国家造成“无法弥补的”损害,需要及时采取行动提高债务上限或暂时豁免它。无论国会还是财政部,都不会准许美债出现实质性违约,目前的僵局很可能是又一场闹剧。

而耶伦的另一番言论才让人吃惊。

在9月30日的众议院金融服务委员会听证会上,当一位议员问她是否同意取消取消债务上限,以便“一劳永逸”地摆脱这一危机时,耶伦给出了肯定的回答!

取消债务上限,意味着美国政府的债务增长失去了制约,债务不受限制地增长必然让美元快速失去信用,也就是说,耶伦狠狠地打击了美元持有人的信心。今年美国的通胀加速上升意味着美元贬值的速度在加快,目前又在面临美债违约的威胁,此时更应该稳定美元持有人的信心,耶伦为何反其道而行之?大家觉不觉得这事十分蹊跷?

1971年8月,尼克松宣布美元与黄金脱钩,这是美元信用崩溃的时期,美元加速贬值导致美国的通胀在上世纪七十年代一浪高过一浪,以至于欧洲的出租车司机都不再接受美元付款。

1980年里根担任总统后,美联储正式对通胀宣战,将利率提升到10%以上。此后,基于美国的通胀不断走低和以海洋、航空航天、电子、互联网为主的新经济崛起,让美国经济焕发了生机,形成了繁荣的20年(直到互联网泡沫破裂),在这个时期美元就再次确立了自己全球霸主的角色。

美元是世界储备货币,美国经济充满生机让美元的投资收益率高,再加上美元的高利率,就会紧缩国际市场上的美元流动性。所以,美国繁荣的20年是国际市场上腥风血雨的20年,在这段时间内爆发了一系列震惊世界的大事件:

第一,1982年8月,墨西哥政府宣布了一个震惊金融界的声明:“该国无法按期履行偿债义务。”在墨西哥以前,牙买加、秘鲁、波兰和土耳其已经进行了债务违约。从墨西哥宣布违约开始,数十个国家密集进行了债务违约,形成火烧连营的态势,标志着拉美危机的爆发。

债务违约的结果是本国货币的价值暴跌,通胀如火一样上升(就像现在的委内瑞拉和阿根廷)。债权国连续遭到违约损失,就会丧失国际支付能力,通胀就会被点燃。所以,当时出现了通胀火烧连营的态势。

这是非常典型的由债务陷阱形成的“同归于尽”。

第二,强势美元打压了大宗商品价格,再加上全球各地危机的不断爆发导致原油需求萎缩,推动国际油价连续暴跌,这彻底破坏了当时全球最主要的产油国——苏联的国际收支平衡,让卢布失去了信用(即失去购买力)。当卢布失去信用之后,苏联中央既无法在财政上控制各加盟共和国,也无法有效地控制国家的强力部门,最终在卢布爆贬、通胀似火的1991年底解体。

第三,当时的东南亚各国是经济上最具活力的地区,但外汇储备比较薄弱,在强势美元的冲击下本币汇率就无法维持,最终在索罗斯等对冲基金的打击下酿成了1998年的东南亚金融危机。表面看起来是索罗斯的黑手在发挥作用,实际是美元强势周期所带来的必然结果。

经过这20年的腥风血雨之后,所有的发展中国家都会有一个统一的理念:美元是美国的美元,但又是全球的储备货币,美元强势周期(加息周期)总会到来,必须建立足够强大的以美元为核心的外汇储备才能稳定自己的货币体系和经济体系!否则早晚都会遭遇灭顶之灾。

从此,发展中国家(注意:中国也是其中的一员)的经济政策都开始转变为以出口为导向,扩大出口成了经济上的“国策”,目的就是完善自己的外汇储备!

在“国策”的引领下,经过数十年的努力,东亚、东南亚、南亚、东欧、拉丁美洲等发展中国家都积累了数量不菲的以美元为中心的外汇储备,大家都将外汇储备看做是自己的“家底”。

当拥有了巨额的外汇储备之后,发展中国家就觉得自己已经“上岸”。

过去我一直说,当所有人都认为自己已经“安全”的时候,全球经济就失去了平衡,从另外的视角来观察,就会看到危机之源。

发展中国家庞大的外汇储备从何而来?是美联储印出来的,美联储以什么做保证金印出这些美元?是基于美国政府的债务。换句话说,当广大的发展中国家觉得自己“上岸”的时候,就是美国的债务剧烈膨胀、即将濒临危机的时候。而美国债务危机的到来意味着美元的购买力将加速丧失,就是广大的发展中国家从“岸上”落水的时候。

发展中国家拥有了这些外汇储备之后,主要的做法如下:

首先是保持一定的流动性保护本币的汇率。

其次是满足自己规模越来越大的进口需求。比如,需要进口大量的能源(石油、煤炭、天然气等)、以半导体为核心的零部件、农产品、基础商品等,以满足自己的内部需求。

再次就是以美元进行对外的投资活动。东方大国目前正在亚非拉等数十个国家进行“一带一路”的投资活动就是具体的表现,目的是发展自己的经济并扩大自己的全球影响力。其他很多国家都一样,外汇储备壮大之后就拥有了保值增值的要求,就要进行对外投资活动等等。

对于这些发展中国家来说,此时如何维持国际收支平衡就显得十分重要。既要努力增加国际收入,又要控制国际资本支出,目的是维持国际收支的平衡。一旦收支平衡被打破,就会面临上世纪八十年代以墨西哥为主的发展中国家的境地,外债违约,本币汇率爆贬(购买力剧烈下跌),通胀剧烈爆发。

这就给美国发动资本战留出的空间,而耶伦的言论就是进行资本战的檄文:

第一,美国已经向很多国家发动贸易战,目的是压缩美国的贸易逆差,限制这些国家外汇储备的快速增长。从长期来看,贸易战(疫情之后)可以达到这个目的。

其次,当今时代科技产业在一国经济生活中的重要性不断提升,美国一直在努力构建科技产业的小圈子,起到抑制发展中国家国际收入增长的作用。

再次,最近几任美国总统都在努力推动产业回归,目前欧亚大陆正在遭遇能源危机而美国的能源供给更有保证,具备了推动产业加速回归美国的条件,这有利于压制发展中国家的贸易顺差。

最后,中美对抗愈演愈烈,亚太俨然已是火药桶,资本难以继续大规模涌入亚洲发展中国家。这是抑制发展中国家国际收入增长的路径。

第二,增加发展中国家的国际支出。

目前,全球的能源危机愈演愈烈,正猛烈地推动全球商品与服务的价格。美国政府的债务率已经达到135%以上,美元无疑具有加速贬值的压力。而美元是国际储备货币,当美元加速贬值的时候就会与能源危机叠加进一步推动商品价格,剧烈地推动各国的通胀。

现在和未来,发展中国家会遭遇以下问题:

首先,以美元为主的外汇净储备的购买力快速下降;

其次,内需市场中以原油、煤炭、天然气、粮食、半导体为主的进口用汇剧烈增长。目前的态势已经十分清楚,亚洲天然气价格同比上涨了600%,国际煤炭价格已经同比上涨了200%以上,很多商品价格同比涨幅都已经超过100%,发展中国家为了满足内需,其国际支出的压力剧烈放大。

再次,这一点才是最严重的。发展中国家最近几年比较热衷于对外基建投资,这些投资遍布数十个国家,项目的建设周期短则数年长则十几年。每个项目都有预算,在能源危机和美元贬值的推动之下,各国的通胀快速上涨会导致建设成本飙涨,大宗价格(尤其是能源价格)暴涨会推动原材料成本暴涨,最终,原来的预算就会被打破,就必须制定补充预算。假设原来预计未来每年的投入金额是5千亿美元,现在就需要1万亿美元以上,国际支出被剧烈地放大了(如果不进行补充预算,就会出现项目烂尾,还会导致数千甚至上万亿的先期投入损失,更会导致国际违约)。

能源危机和美元加速贬值是快速扩大发展中国家国际支出的路径。

当发展中国家的国际收入被制约而国际支出快速增长的时候,国际收支平衡就会面临剧烈的冲击。而国际收支平衡被打破之后,企业的外债(美元债)就会加速违约,进口能力受限之后就会出现各种商品荒(欧亚天然气荒、燃油荒、煤炭荒、电荒已经开始了,由于能源是经济活动的血液,是生活中所有商品和服务供给的基础,紧随能源之后当然就是各类的商品荒),进一步就会在国际建设项目上出现违约,最终、最严重的是主权债务违约,一旦到了这个地步,整个国家的经济就会硬着路(可参考卢布危机对俄罗斯的影响)。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序