【看中国2021年2月3日讯】上个周末不平静:海航、方正、雨润、华夏幸福、泛海、华融,或破产重整或巨亏……

似乎是一夜变天,又似乎是一个时代正在逝去……

一 新款定向爆破?

海航集团有限公司发布声明,收到海南省高级人民法院发出的《通知书》,主要内容为:相关债权人因海航集团不能清偿到期债务,申请法院对海航集团破产重整。集团将依法配合法院进行司法审查,积极推进债务处置工作,支持法院依法保护债权人合法权益,确保企业生产经营顺利进行。

破产重整并不是破产清算。破产重整的企业,企业法人资格不注销,继续存续,海航破产重整后不影响航空主业正常生产运行。但很多借给海航的钱,大概会暴雷消失。

兜兜转转这雷大概就会塞到张三这位高净值人士手中,对于张三来说,雷是定向爆在自己手中的,自己的钱没了;但体现在宏观上,庞氏债务就此出清。

二 自上而下

全球经济一片萎靡,全球股市齐创新高,记录从年头创到年尾。

除非脑袋被门挤了,否则应该没有人还会相信“股市是经济的晴雨表”。相反,“股市是经济的对立面”,在2020年凸显的越发清晰。这种转变为何发生?从何时发生?

转变从央行诞生开始!

正常的经济是自下而上的,是微观企业的活跃聚合成宏观经济的繁荣。但自中央银行出现后,现代经济是自上而下的,是央行根据观察到的宏观数据信号,作出针对性反应,刺激微观企业跟着央行的指挥棒转。转变就此发生!

在央行出现之前,股市为什么是经济晴雨表?逻辑链如下:

至少部分人基于微观信号表现看好未来经济——股市上涨——金融收益部分转化为消费能力——消费拉动——上游投资增加产能——倍数效应——经济上行——更多人看好经济未来——股市上涨——经济上行——循环反馈。

只有自下而上,股市才是经济的晴雨表!

但央行出现以后,逻辑链转变:

经济下跌——央行刺激——实体收益太低,资金流向金融——金融需求剧烈反弹(金融资产上涨),实体需求反弹疲弱——实体难以负担金融成本——经济下跌——央行刺激——金融需求剧烈反弹,实体需求低迷——实体难以负担金融成本——经济下跌——循环反馈。

实体经济差通胀低的时候,央行印钞才有借口,央行印钞才没有约束,才会导致金融大牛市;反过来,一旦经济反弹物价上行,央行印钞将被迫收敛,金融资产价格才会崩溃。

自上而下,股市已经成了经济的对立面!

三 去杠杆重来

如果你已经明白经济是自上而下的,那其实从宏观信号就可以发现定向暴雷已经是高概率事件。

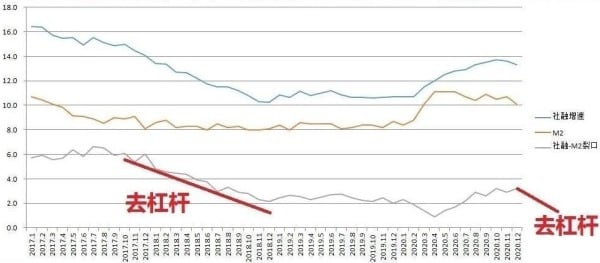

从宏观金融信号可以发现定向暴雷已经是大概率事件(作者博客)

自庞氏融资裂口(社融-M2的差值)来看,可以发现庞氏融资规模2020年重现野蛮增长,这实际上是借钱给僵尸企业让其维持经营,对冲疫情冲击。

但庞氏融资有指数级增长的特性,一旦社融增长难以满足庞氏融资指数级增长,问题可能就会暴露。从社融增速来看,2020年11月开始社融增速开始掉向,一个掉头向下的社融增速会难以覆盖庞氏融资指数级增长,问题暴露理所当然,这跟2018年高度相似。

社融=裂口+M2,社融下降冲击可能会有两个方向:

1)冲击M2,这会冲击资产价格,房产与股市怕是经受不住太多冲击。

2)冲击裂口,庞氏融资减少,会发生暴雷问题,以定向暴雷来减少债务压力(或企业直接破产出清债务)。

对比2018年历史,可以发现政策上明显倾向于让冲击集中在裂口上。2018年社融增速下降,裂口压缩,但M2稳定;随着2020年11月社融掉头趋势确认,大概率会复制2018年走势。如此才能稳住M2减少对资产价格的冲击!

冲击集中于裂口会发生什么?

四 破产潮之始?

随着社融增速调头,去杠杆会被迫重新提上日程。

从央行近期的多次表态来看,是想维持社融增速和M2增速与经济增速基本匹配。央行表态中已经蕴含了压制裂口的预告。无论从央行表达上、还是从后果上考虑,多压缩裂口(少压缩M2,防范房股暴跌冲击银行)都是最佳选择。

压缩裂口会发生什么?

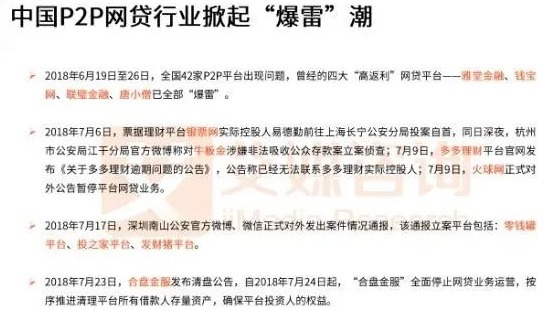

2018年年初至年末,裂口也曾经快速压缩,有人钱没了!

2018年中国大陆P2P网贷行业掀起的爆雷潮(网络图片)

而2021年裂口或将再趋压缩,那必然也会伴有定向暴雷出现(定向暴雷才可以将问题局限在小范围内,否则会演变成全面性风险)。

破产重整,或许是冲击较小(定向爆破)压缩裂口的方式。对比2018年暴雷一浪接一浪来理解,海航破产,或将是破产潮之始!

但破产潮可能会产生两个方向的冲击。

1)一部分人投资的钱没了。2018年同样发生过很多人投资的钱没了。

2)一部分人工作没了。90年代也曾发生过一部分人工作没了的情况,但那个时候,大量私营劳动力密集型企业兴起,商业和服务业相对稀少,可以吸收消化闲置劳动力。而现在,劳动密集型企业遭受经济趋势冲击,服务业遭受疫情冲击,商业基本饱和。

每一件伟大背后,总会有人在独自承受痛苦。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序