【看中国2021年11月3日讯】历史中的错误为何总是重复出现?

相同的人性,重复的错误。

一 放水与紧缩——人性驱动

放水漩涡为何会越陷越深?

随着经济的运行,红利逐渐耗竭,经济增速势必要趋缓,但政府与公众却并不想接受这一事实。如果央行技术官员客观陈述这一事实(不确定性与风险),这并不是公众和政府想要的,反会对技术官员自身的前途造成负面影响。在对待不确定性问题上,社会会惩罚说实话的人,而奖励说假话的人。它激励央行们伪装出自信,激励央行们不断的重蹈覆辙。认识到错误其实很容易,但延续错误有奖励,改正错误有惩罚?谁会去改正错误?以印钞刺激经济的力度在循环加强,追求效率的尽头是滞胀……

为何唯有通胀才能踩下印钞的刹车?

只有深陷通胀才能激发公众的对于放水的深度厌恶,施压政府和央行,最终形成紧缩压力。踩下印钞刹车的实际上并不是通胀,而是社会(人性)完成了一轮由拥护、默认到抵触、厌恶的循环。

经济问题终归是一个人性问题!

二 滞胀的孖生

当滞胀问题最终出现时,公众(人性)总是会寄望于政府能够解决问题,这会激励政府增加行动。一方面经济的“滞”需要增加印钞,另一方面经济的“胀”需要稳定物价。增加行动的最困难的地方就在于,如何一边印钞一边控制物价?

唯有增加管制!

滞胀与管制是孖生的,人性的必然!

(印钞刺激)效率尽头是滞胀,滞胀的孖生是管制;越多的管制越会压制效率,当效率问题恶化至极限,倒逼管制放松,效率提高……然后印钞、滞胀、管制、低效、放松……

相同的人性,重复的问题。

三 滞胀之初

1960年代末,美国新教移民的储蓄主义早已远去,而时兴的消费主义已经驱动美国高速增长了9年,背后是货币政策的愈发宽松,收支失衡趋势越来越难以逆转,美国已经处于经济长期扩张的末期。

1969年,伴随着低失业率和通胀上行,美债短期利率上升至7.25%,长期利率上升至8%。但通胀并没有伴随利率的上行得到控制,反而是利率上行开始压制经济。为解决放水与物价间的矛盾,时任美联储主席阿瑟·伯恩斯开始公开呼吁采取工资管制和物价管制。

1970年阿瑟·伯恩斯主导实施宽松货币政策,美国短期资本大量外流,虽然贸易顺差增加了,但总体上国际收支是赤字100亿美元,是之前单一年度的好几倍。随着宽松的进行,美元流动性外流,使得工业国家(日德等)出现了强劲复苏,也使得全球贸易仍在对抗中继续扩张,流动性充沛也刺激股票和债券表现良好。这让美国经济衰退看起来不是很严重,但物价超过4%,消费物价持续上涨,上涨水平直逼“过热”时期(有没有觉得和现在对比有点眼熟)。

实际上,60年代中期到80年代初,美国股市就开始持续横盘震荡,股市蓄水池效果开始下降。当房股失去蓄水池功能时(当房股不涨时),货币外溢会让其他商品自动补涨。

美国持续了20多年的物价平稳时代结束,美国物价压力自60年代中期开始持续加剧。

如果货币信用由金本位支持,随着物价压力的加剧,超量信用(债务)就会被消灭,经济周期将会进入债务螺旋通缩阶段,新一轮经济萧条就将开启。但1971年美元已经脱锚黄金,人类历史上首次彻底的进入全球法币信用年代,法币信用是没有任何实物锚定的,法币本质上是脱锚黄金后锚定于人性!超量信用继续存在,以消弱信用的方式继续存在。

超量信用没有被消灭……滞胀自此开始!

货币是滞胀时代的始作俑者,但或并不是罪魁祸首。

四 管制

随着滞胀现象浮出水面,美国管制措施也越来越多,力度持续加强!

1)资本管制。自60年代末开始,美国资本管制日益加强。A:利息平衡税法对外流资本征税。B:银行被要求“自愿”消减其海外贷款。C:海外防务采购转回美国,减少外汇支出。D:威胁日德等出口大国消减顺差。

2)“数据”管制。针对美元所受到的压力,美国国内政策倾向于保护美元,美国“粉饰”国际收支数据来支撑汇率信心。譬如美国财政部游说外国货币当局,在美国存放一年期以上期限的资金,根据当时的规则,这会被视作长期资本输入去对冲资本外流数据,可以让数据更加好看从而提升汇率信心,尽管实际情况没有任何变化。

3)黄金(汇率)管制。为了避免黄金储备外流,美国1971年退出金本位。之后为了减少美元外流,美国在1971-1973年之间多次胁迫各国货币相对美元升值,实际上就是对美元汇率进行管制。

4)利率管制。1964-1966年,存款利率开始上涨,储蓄机构感受到盈利的困难。为了应对这种困境,1966年美国通过利率限制法,第一次对储蓄机构可支付的存款利率设定上限(压低存款利率),动机是压低银行业成本。但否决了储蓄机构发放可调整利率抵押贷款的权力,实际上就是对存贷利率进行了双向管制。

5)物价和工资管制。在退出金本位之前,美国已经临时冻结了工资和物价。

失去了货币之锚,滞胀与管制一体双面,人性缺陷骤然放大。

五 管制的结果

资本管制:从统计上看,进行资本管制后美元外流减少了,但实际上是美元回流也减少了。由于美国市场存在严重管制,大量离岸美元不愿回流美国,反而为了合法绕开管制流入欧洲,欧洲迅速成为离岸美元的存贷中心。一些原本可能储蓄或投资到美国的美元被吸引到国外,就业机会和利润拱手送人。

黄金(汇率)管制:为防止黄金外流,美元直接违约(脱钩黄金),这导致了各国的反感。美元脱钩黄金后,各国就汇率调整幅度进行协商,贸易战(进口附加税)成为重要威胁手段,各国政府间对抗情绪大为加强。美国前财政部长康纳利火上浇油直接声称:“美元是我们的货币却是你们的问题”,暴君态度进一步激怒了国际社会,一而再的胁迫性汇率调整更加助燃对抗情绪。经济是国际关系的润滑剂,随着通胀反弹,经济问题恶化又加剧了民粹主义和国内矛盾对外转嫁,全球对抗行为加剧最终刺激第一次石油危机爆发,进一步加剧了滞胀问题。

利率管制:1966年管制存款利率,1972年美国出现了货币市场共同基金,利率突破两位数。许多存款人从利率受限制的金融中介机构(银行)提取存款,转入货币基金或投入资本市场,这推高了银行业平均存款成本。银行业一般是借短放长,借入短期(社会存款)发放长期贷款。长期贷款已经发放,而由于贷款利率存在管制,发放的贷款利率不能及时调整,如果短期存款利率飙升,银行业就会受到挤压和损失,生存压力会持续放大。70年代末短期存款利率大幅跳涨之时,银行业遭遇到一系列不可挽回的巨大损失,银行业问题又加剧了经济问题。

物价和工资管制:1970年底,美国开始讨论休克疗法,冻结工资和物价。管制短期减少了物价对货币政策敏感性,美国物价确实有了一段时间的短暂稳定,物价管制又给美元货币继续宽松创造了条件,也曾让美国经济短期复苏。但同时也使得价格信号对生产流通的引导作用被扭曲,进而短缺加剧。复苏并没有持续多久,物价压力卷土重来。

1973年时:

1)由于美国仍希望自己能保持开放的市场经济制度而非转入JH经济,这也决定了管制不可能长时间实施。1973年,大部分物价管制措施撤销。

2)宽松的,滞后于物价的货币政策。

3)复苏的经济助推需求。

4)日德出口美国消费模式下,日德两个出口大国物价暴涨,通胀压力向美国转移。

5)恰好又碰上了全球粮食短缺。

6)国际间对抗情绪刺激第一次石油危机爆发。

1973年通胀报复性反弹!

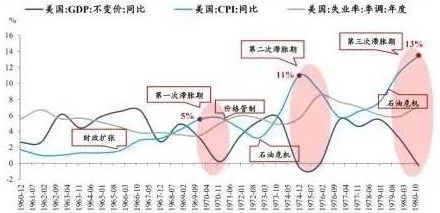

60年代末美国通胀超过5%,尼克松上台后采取价格管制,1972年通胀率降至3.2%,1973年通胀率报复性反弹至6.2%,1974年通胀率接近10%,1975年达到12%恶性通胀区间。

20世纪70年代美国经济陷入滞涨(数据来源:Wind)

滞胀时代由深度管制一锤定音!

小结:

滞胀时代,货币始作俑者,管制一锤定音!

如果你出生在1960左右,那你的成年生活就是在解体的眩晕中度过。你目睹你出生前就存在的社会结构在一段广阔的景观中如盐柱般轰然倒塌——美国纪实文学《下沉年代》。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序