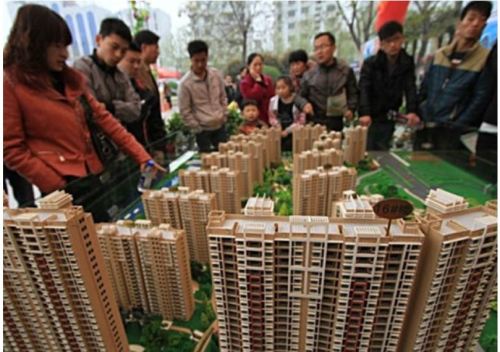

监管不严与货币政策过于宽松,造成资产泡沫,最终导致金融危机的爆发。(网络图片)

【看中国2017年3月26日讯】博鳌亚洲论坛2017年年会在海南博鳌召开,今年论坛主题是“直面全球化与自由贸易的未来”。在26日上午举行的“次贷危机十周年”分论坛上,标准普尔执行副总裁、首席经济学家Paul Sheard表示,美国金融危机爆发的原点时,人们很愿意购买来自中国和其他国家的产品,这也导致了房价的上升,消费者甚至大举借债购买房产,造成房地产泡沫越积越大。再加上监管不严货币政策也过于宽松,造成资产泡沫,最终导致金融危机的爆发。

标准普尔执行副总裁、首席经济学家Paul Sheard表示,次贷危机最后演变为全球金融危机,可能是一个世纪里面最严重的一两次危机。

综合陆媒报道,Paul Sheard提到,“我们看一个数字,特别是美国金融危机爆发的原点,他们愿意购买来自中国和其他国家的产品,这就导致了房价的上升,特别是美国的消费者,他们大幅的举债购买房产。第二个是监管放松的问题,我看到那个时候监管者都睡觉了,那个时候有一个意识形态,认为市场足够大可以自我纠正,美联储当时有这些工具,但是他们并没有使用。”

Paul Sheard指出,当时美国有一段时间货币政策是比较宽松的,包括2000年IT泡沫的破灭,利率降低了1%,足足有一年的时间保持了如此低的利率水平,然后逐步的提升利率,每次以25个基点,一共提了17次。因为那个时候的货币政策相当宽松,导致了美国资产的泡沫。

“金融危机往往和实体经济相连,房地产的泡沫出现了,经济的活动可能也过度了”,Paul Sheard表示,美国2005年住宅投资占GDP的比例达到了6.7%,但住房的泡沫是不可持续的。

SHEARD进一步提出,另外一个因素我们必须要考虑到的就是金融创新以及资产证券化。证券化看上是一个了不起的想法,因为可以在整个系统内分散风险。但问题在于你把整个风险分散到全球的金融体系中,大家不知道自己的资产整合中是什么东西,一旦遇到问题的时候,就会导致整个金融体系出现问题。

Paul Sheard说道,“最后一个因素我想说的是一种自满,或者是那种非理性的繁荣。有些人把这段时间称之为大温和、大繁荣的时代,其实情况并不是如此。虽然通货膨胀是被控制了,其他的指标看上去比较不错,大家觉得对住房的投资不断增加可以不断持续下去,因为我们有金融和其他方面的创新,但是最后它还是崩盘了”。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序