美元體系是美國金融體系的命門嗎?(圖片來源:Yuriko Nakao/Getty Images)

【看中國2021年7月26日訊】2021年初,曾經的美聯儲主席、現任美國財政部長耶倫,說過一句話:債務利息支付是比債務佔GDP比例更好的衡量標準。

2020年美國聯邦政府的債務猛增,達到了GDP的120%以上,有人質疑,美國政府的債務是否可以持續,耶倫就做了上述回答。她的意思是說,債務利息與GDP的比例,才是衡量美國政府債務更好的標準。

耶倫說的是對的。也就是說,只要你能輕鬆支付債務利息,政府債務可以一直持續。

問題在於:什麼叫做可以輕鬆支付債務利息?

簡單說,當你每年的收入增量,都比你所要支付的利息更高的時候,就意味著你的債務可以一直持續下去。舉個例子,你有債務100萬元,每年需要支付利息8萬元,而你當前的年收入只有10萬元,看起來債務負擔很沈重,但如果你明年的收入能增加10萬元,而且這種增加此後持續的話,其實你的債務負擔並沒有想像的那麼重,而且當你的收入上來之後,你的債務承擔能力其實還可以進一步增加呢!

轉化到美國政府債務上來,把GDP看成美國一年的總收入,若要維持政府債務的可持續,那麼每年的GDP的增量,就是美國政府債務利息支付的上限。

如果不考慮GDP、國債和利息支付之間的時間錯配(已發行國債需要支付的利息已經確定,新發行國債才需要考慮當前的國債收益率),那麼,根據利息支付上限,也就是每年的GDP增量,基本可以算出美國政府每一年整體的債務利率上限。

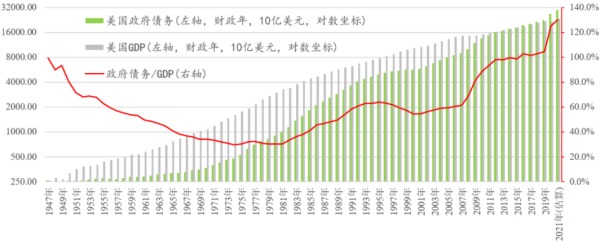

先來看一下二戰結束以來美國歷年的聯邦政府債務及債務/GDP狀況。

1947年至今美國政府債務絕對值與債務負擔(作者博客)

這裡要說明的是,美國的財政年是從前一年的10月1日到次年9月30日,所以,本文中的政府債務、GDP和債務利息支付,均按照財政年計算,而非我們傳統使用的日曆年。

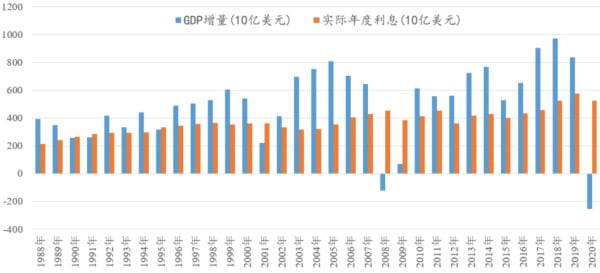

過去30多年美國的GDP增量和實際利息支付又是多少呢?

1988年迄今美國GDP增量和政府債務實際利息支付(作者博客)

可以發現,在過去的30多年間,儘管美國的政府債務規模持續擴大,但美國政府為債務所支付的利息卻增加很少很少,很多年份甚至還出現了下降,哪怕是2009-2013年,每年的政府債務增加額在萬億美元左右,但美國政府所支付的利息反而出現了下降……

同樣的劇情,在2019-2020年再度上演。

說到底,這都要歸功於美聯儲的印鈔購買國債,壓低了自然的市場利率。

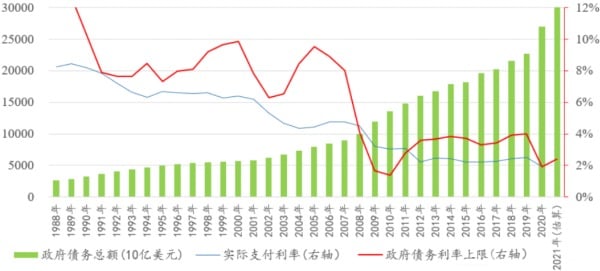

鑒於美國GDP年度變動較大,而且出現過負值,所以,我將GDP增量的三年平均值,作為計算美國政府債務利率上限的數據,同時,將根據現有的實際利息支付額度,計算美國政府債務實際支付的利率情況。

1988-2020美國實際支付利率和政府債務利率上限對比(作者博客)

按照財政年計算,2020年美國GDP為21.5萬億美元,政府債務27萬億美元,其為政府債務支付的利息總額為5223億美元,這相當於美國政府整體按照1.94%的利率在支付利息。如果按照過去3年平均的GDP增量來計算,美國政府所能支付的債務利率上限,則是1.93%。

不過,按照各大投行預測2021年美國GDP增長情況,美國2021年的GDP增量相比2020年將達到1500億美元以上,這意味著,2021年美國的債務利率上限在2.4%左右。

眾所周知,美元是世界貨幣,是當今全球金融體系的基礎,也是美國金融霸權的核心。

美元的發行依賴於美債的信用,依賴於美國聯邦政府債務的可持續性,也就是國債的信用,而十年期國債收益率,則是美元金融體系和全球所有金融資產定價的基礎——國債收益率的快速升高,可謂是美國金融市場的命門所在。

有人認為,現在的美聯儲,可以向1980年保羅-沃爾克的美聯儲學習,通過快速提高利率,進而推高國債收益率,從而恢復美元信用。就這個問題,我們可以查看當年美國政府債務可持續所能承擔的利率上限,與每一年年初的美國十年期國債收益率的對比。

70年美國十年期國債收益率與政府債務可持續所能承擔的利率上限對比(作者博客)

通過對美國政府債務的可持續性分析,我們可以發現,1980年前後的美國,因為政府債務負擔很輕,而GDP又在快速增加,所以,在保證美國政府債務可持續的前提下,美國可以承擔的債務利率上限高達30%以上,所以沃爾克將實際的十年期國債收益率推高到15%,其絲毫也不會影響美國政府的財政健康。

但是,從1990年前後,美國政府債務所能承擔的利率上限,已經越來越與美國國債收益率接近,這意味著,美國政府債務的輾轉騰挪空間,越來越逼仄,而大幅度抬高國債收益率,變成了再也不可能的事情。

有人可能說了,2008-2011年,美國的實際支付利率和國債收益率,都超過了美國國債所能承擔的債務利率上限,不一樣沒事?

關於這個問題,此一時彼一時也。

當時的美國政府債務負擔,尚不足100%,與日本及歐洲這樣的重債務國相比,都算較低的水平,而2008年之前的美國十年期國債收益率,整體還在4%以上,還有下降的空間。但現在,美國十年期國債收益率僅有1.3%,你告訴我還有多少下降空間?

更重要的是,從美國的債務負擔來看,其已超越二戰水平,並被市場懷疑其可持續性。這種情況下,美聯儲和美國政府一定會聯手合作,堅決不讓美國的國債收益率,達到我剛才提到的2.4%這樣的高度。

如果,在未來的某個時候,美國國債收益率超越其債務所能承擔的利率上限,或許意味著,全球市場對於美元體系大規模不信任的開始。這才是美國金融體系的命門。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序