【看中国2022年2月11日讯】次贷危机之后形成的零利率(负利率)是很多历史因素集合在一起的结果。零利率(负利率)在人类数千年经济史上是唯一的一次,当特定因素消失之后,通胀就会暴涨,利率就会快速上升到正常区间甚至以上,缘于零利率(负利率)违背常识,所有违背常识的现象都是一种历史性的“错误”,这种“错误”很快就会得到修正!

今天就是对“错误”进行快速修正、回归正常利率的时间点!

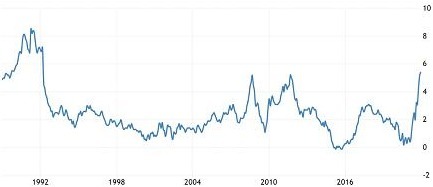

美国通胀已经创造40年新高,欧元区通胀已经创出记录新高(欧元从1999年开始流通)、英国通胀也创造了1992年3月(当时苏联刚刚解体)以来的新高,这说明通胀精灵已经从瓶子中跑了出来。英国的通胀走势如下:

1990年代以来英国的通胀走势(作者博客)

如果考虑欧元区高债务国家和美国的债务问题,再考虑到欧元区和美国目前的经济复苏势头都有转弱的迹象(IMF、高盛、摩根大通都在不断调低2022年欧美的经济增速预估),此时各经济体抗加息的能力就比较差,普遍认为美联储和欧洲央行采取激进加息策略的可能性比较低。

但英国央行给世界敲响了警钟!

2021年12月,自新冠病毒大流行之后英国央行首次加息。2月3日晚间的议息会议上,英国央行宣布再次加息25个基点将利率提升至0.5%。这是英国央行自2004年以来首次在连续议息会议上的加息,即俗称“背靠背”加息。

值得关注的是,官方文稿显示,英格兰银行货币政策委员会以5票对4票的多数票通过将银行利率上调0.25个百分点至0.5%。少数派(4人)并不是不同意加息,而是认为应加息0.5个百分点,直接将利率提升至0.75%。

英国央行会不会在3月的议息会议上一口气加息0.5%?市场认为可能性还不小。目前,货币市场对3月的定价是利率增加37.5个基点,这意味着交易员预计有50%的可能性会加息50个基点。

欧美央行的货币政策总体上是一致的。英国央行连续加息之后起到的是领头羊的作用,无论美联储还是欧洲央行目前都已经转变了态度,也更加鹰派。如果美联储在3月直接加息0.5%是十分正常的。

美国前财长萨默斯和美国银行都已经预计美联储年内将加息7次 ,而且一次加息的幅度可能超过25基点。萨默斯还警告称,现在美联储的行动“已经晚了”,美联储可能需要以比当前预期更大的幅度收紧政策。而美联储主席鲍威尔在上次议息会议之后说到,不排除每次议息会议都加息的可能性,今年还有七次议息会议,意味着加息七次。

市场已经预计欧洲央行将在今年加息两次。个人预计日本央行会紧跟英国央行进入加息周期,它会竭尽全力保证本国的低(零)通胀环境,避免让高债务率的日本政府陷入泥潭之中。

有两点原因导致英国央行、美联储、欧洲央行在货币政策上日趋强硬:

第一,目前的经济局势已经让央行陷入了两难的境地。

欧美的经济复苏势头明显已经转弱,但通胀却还在高烧不退,甚至还在继续发展,而工资增长也在加速(意味着通胀将继续发展),此时央行的选择之一是照顾高债务率政府的诉求采取缓慢加息的对策,降低加息的力度与频率,这本质上就是纵容通胀的政策。但这会导致通胀不断恶化,当通胀上涨与工资上升形成螺旋式互相推动的模式时,就会形成“永久性通胀”。“永久性通胀”意味着央行失去了对通胀的控制力。历史上任何一次“永久性通胀”都是央行彻底失信、通胀不断发展的结果,这以两次世界大战之后德国的恶性通胀最为典型。当“永久性通胀”出现之后,最终就只能换币甚至频繁换币,这是央行破产,当然就是各国央行需要竭力避免的结局。央行的另外一种选择是,暂时放弃经济增长和政府债务的诉求首先打击通胀。由于今年欧美各国的名义经济增速(即真实的GDP增速加上通胀率)比较高,税收收入增速就比较高(税收增速与名义经济增速正相关),让欧美各国的财政收支相对宽松,比如2022财年(2021年10月1日至2022年9月30日)的前两个月,美国政府财政收入增长24%,支出仅增长4%,白宫预计2022财年的预算赤字为1.66万亿美元,而2021财年的预算赤字为2.8万亿美元。此时政府的耐加息能力比较强(至少在加息的伊始时期是如此),这就给央行选择优先打击通胀提供了时间与空间。

另外一个原因也让央行不能长时间采取纵容通胀的政策。当央行长期纵容通胀、给高债务率的政府提供“便利”时,存款利率与通胀率的差距会越来越大,储蓄的购买力损失就会越来越大,然后就是银行的储蓄流失,当银行储蓄开始加速流失时,银行就会出现流动性危机,这是非常典型的经济灾难。所以,央行可以以“通胀是暂时的”来暂时推诿加息进程的到来、给高债务的政府提供“便利”,但不能无限拖延。

这就是英国央行开始放出超级鹰的原因,也是美联储和欧洲央行快速转向鹰派的根源,打击通胀已经成为它们目前的优先选项。

第二,到底多高的利率才能真正打击通胀?

目前,英国的通胀已经达到1992年3月以来的新高,1992年英镑的利率尚在10%附近,结合目前英国的通胀率(2021年12月为5.4%),最低需要将利率快速提升至5%以上才有可能真正打击通胀!

英国央行会不会在一两年内快速地提升利率?至少摆出这种强硬打击通胀的姿态?从历史来看是可能的。除了次贷危机爆发之后英国央行的跳水式降息之外,在苏联解体之后的三十年中英镑利率的波动都是比较温和的。可在苏联解体之前,英镑利率的波动是非常剧烈的,快速上升和快速下跌都是家常便饭。说明英国央行来很熟悉利率快速升降的操作模式,美联储和欧洲央行采取出人意料的行动也是可能的。

现在的资产价格都是按照零利率和负利率进行定价的,如果利率快速恢复到正常水平,意味着楼市股市都需要进行重新定价,导致原来的泡沫破裂。而泡沫破裂会导致需求市场的剧烈收缩,这就是经济危机!

到这里很多朋友会嘲笑,别逗了,欧美可以承受将利率快速提升到5%以上吗?那时欧美各国的资产价格泡沫会轰然破裂,美国、意大利、西班牙、法国、日本等高债务政府都会遭遇债务危机,所以这属于典型的鬼故事。事实也确实是如此,当今的主要经济体谁都难以承受将利率快速提升到5%以上,虽然这个水平在货币史上属于非常正常的利率水平。但“危机”很可能就是各国央行要达成的目标,通过快速提升利率(未必达到5%。注意:如果爆发石油危机则另当别论)让资本市场翻车,引爆资产价格泡沫,此时需求市场就会骤然收缩,而需求骤然收缩必定打断通胀的脊梁,避免“永久性通胀”的出现。只有如此才能挽救英镑、美元、欧元等纸币的命运!

零利率(负利率)时代形成的美国股市、中国楼市和英语系移民国家的楼市泡沫固然在等待一起撞冰山,但欧洲也不能置身事外,利率飙涨意味着将对欧猪国家的高债务进行清算。

出来混都是要还的。在零利率时代各国通过炒作资产价格或政府肆意借贷来透支未来,现在已经到了算总账的时候。

英国央行在引领欧美央行制造又一次危机……

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序