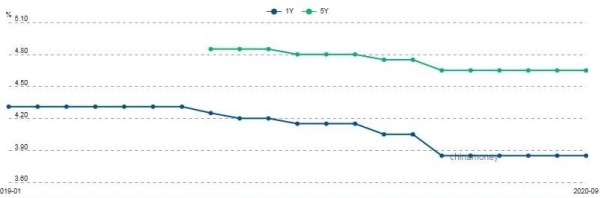

【看中国2020年9月25日讯】自2019年实施LPR改革以来,央行反复陈述的观点就是:“深化LPR改革,引导贷款利率继续下行”。但9月21日,最新贷款市场报价利率(LPR)公布维持不变,LPR利率已经连续五个月按兵不动,贷款利率下行似乎渐行渐远。

自2020年4月以来最新贷款市场报价利率(LPR)已连续五个月按兵不动(作者博客)

更让人意外的是,9月21日,国库现金定存招投标利率意外上行至3.0%,而上一期为2.7%,加息30基点。

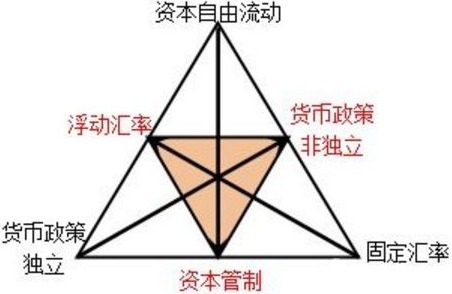

“不可能三角”的抉择上,货币政策的独立性开始受到考验。

一 2020年6月之前“不可能三角”的选择

上周,外管局前司长管涛发表文章《人民币升值趋势尚未确立外贸企业要规避汇率风险》,直言不讳地指出:“抉择回到了‘不可能三角’的问题。世上没有免费的午餐,我们不能够既要又还要,要想清楚准备放弃什么,然后在取舍的基础上选定政策目标。如果要汇率稳定,又要货币政策独立,那就得加强资本管制”。

汇率、货币政策与资本流动的“不可能三角”(作者博客)

在2020年6月之前,中国在“不可能三角”的选择上相对模糊。

1)资本管制分化。从2016年开始,换汇监管就在逐步加强,但同时由于对金融项顺差依赖性增强,有放松资本管制的诉求,实际上管制力度是分化的,有些资金收紧,而有些资金放松。

2)汇率基本稳定。央行多次在不同场合强调人民币汇率要实现在合理区间内的双向波动,这说明央行主观上设定了汇率区间。人民币不是自由波动的,而是以稳定为主兼顾弹性。人民币汇率守7一直持续至2019年8月,破7之后的一年也都在6.8-7.2区间内波动,汇率仍保持了基本稳定。

3)货币政策自主性加强。随着经济下行,中国货币政策加大了对经济的支持,货币政策明显的以内为主,货币政策具有较充分的自主性。

从“不可能三角”观察,在2020年6月之前,中国面对“不可能三角”的选择是自主货币政策显著加强,而其他选项没有太过明显的变化,这势必会影响“不可能三角”无法平衡。而“不可能三角”的短期不平衡是可以通过消耗外储来短暂支撑的。

2020年6月之前,中国在“不可能三角”的抉择是、分化的资本管制、略放松的汇率稳定,根据经济周期自行调整的自主货币政策。但“不可能三角”关系并不平衡,需要辅以央票、直接干预等拉升汇率手段,以外储的消耗为代价,压制人民币贬值预期,用以放大货币政策的自主宽松空间,实现降息刺激经济。

二 2020年6月之后的“不可能三角”选择

但从2020年5月末开始,中国货币政策边际收紧,中美利差开始加速吸引海外资金配置中国债券。从中债登数据来看,境外机构债券托管量2020年1月份仅增长0.47%,至3月同比增长4.31%,至6月同比增速已经飙至17%,8月份同比增速至31.17%。

2020年1月和8月债券托管量前后对比(作者博客)

显然,伴随着货币政策边际收紧,海外资金加速配置中国债券,6月份之后,中国的“不可能三角”关系更趋平衡。

6月份之后,在“不可能三角”的选择上:

1)人民币汇率波动性加强。从2020年9月份开始,人民币汇率打破历史区间上行至6.7区间,人民币汇率波动性明显加强。这或源于受中美利差扩大影响,短期资金高集中度流入中国(中债登的数据已经清晰的表明这一点),资金短期集中换汇会加强刺激人民币升值力度。但同时,如人民币为刺激国内经济试图降息,将会导致中美利差缩窄,会刺激短期资金集中流出,加强刺激人民币贬值力度。金融项资金快进快出的特点导致人民币波动性明显加强,而波动性加强则会反向制约中国货币政策的自主性,导致货币政策不能自主跟随经济周期变化而变化。

2)管制力度松紧互现。加强资本管制,会增加跨境交易成本。这显然不利于金融项对外开放,从金融项加速开放来看,监管力度是在下降的。但从经常项来看,监管似有所加强。8月31日,中国国家外汇管理局发布《经常项目外汇业务指引(2020年版)》,指向加强监管。

3)货币政策独立性下降。从银行代客涉外收付款来看,中国目前对金融项创汇(即借钱创汇)的依赖度迅速升高。当前经济周期背景下,正常货币政策选择应为降息,但对金融项创汇的依赖导致人民币具有加息(扩大息差)的压力。而随着金融项流入资金的增多,其快进快出的特点将影响人民币汇率波动性难以避免加强。这又影响人民币货币政策受制于汇率的波动性,独立性严重下降。

在6月份之后,人民币汇率波动性有所加强,管制力度保持松紧互现,显然,这需要以人民币货币政策独立性的下降来平衡“不可能三角”关系。

而国库定存逆势加息,似乎确认了货币政策独立性的下降。

小结:货币政策独立性的下降,将影响其对资产价格的支撑力度降低。

世界上还没有哪种资产的价格,实现过只涨不跌!

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序