中国领导层抑制股市变动。(图片来源:日经中文网)

【看中国2017年3月31日讯】露出利齿的股市非常恐怖。认识到这一点的中国在清楚副作用的情况下对股市进行控制。其目的是促进股市持续发展,但也存在风险。

“国家队”是否抛售正成为中国股市关注的焦点。其主角就是此前一直通过购买股票对股市进行支撑的主权基金。3月底的这周末,中国股市市值高、影响整个股市行情的大型银行将发布财报。市场关注的是同时发布的大股东名单中,“梧桐树投资平台”的持股是否减少。

2015年夏季和16年初股价暴跌之际,中国当局买入股票支撑行情,而此次的目的正好相反,是为了防止行情过热。

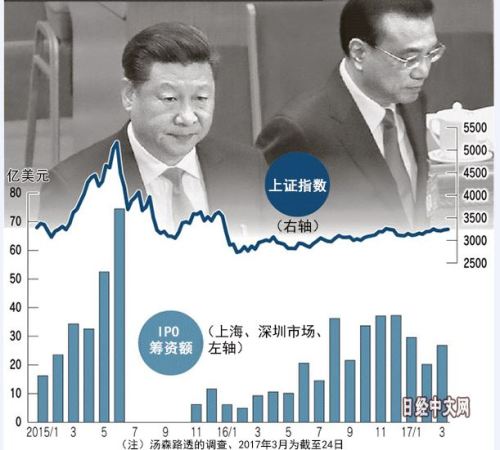

转机出现在2016年夏季。中国政府开始以股价暴跌前的规模放开企业的首次公开募股(IPO),2015年夏季以来IPO被叫停,之后也受到限制。

2月大量购买万科股份推高股价的宝能被当局批评为“野蛮人”。中国人民银行(央行)2月和3月收紧对金融机构的资金供给。上述举措均是为了牵制热衷于短线投机交易的投机者。预测“国家队”将抛售股票就是在这一延长线之上。

中国政府警惕的是景气扩大所带来的泡沫。高水平的资金供给持续下去的话,股市行情可能出现泡沫。

2015年就让人深切体会到了泡沫的恐怖程度。

中国股市的代表性指数上证综合指数在截止2015年6月的1年里暴涨至2.5倍。为了调整作为个人投资对象的房地产市场,抑制投资者的担忧,中国当局试图提供投资的场所。国家媒体罕见地刊登主张股价表现强势的文章。但是之后泡沫破裂,投资者蒙受损失,政府也出现动摇。

中国获得的教训是“山越高谷越深”。之后中国当局一直在进行支撑股市行情、防止股市过热的微调。于是就出现了1年多时间股市行情几乎没有出现大幅波动的异常局面。

笔者每次看到中国当局对股市过于敏感的反应,总感到疑惑。不知中国当局在害怕什么呢?阻止股市行情波动是剥夺市场功能的行为。显示中国股市流动性的交易额2016年减少至2015年的一半以下。

但是3月参加在北京召开的一个机构投资者会议,我似乎明白了中国当局如此神经质的原因,现在中国有必要培育作为经济发展引擎的消费。

在会议上,中国的投资者纷纷表示期待目前占国内生产总值(GDP)不到4成的消费进口能够出现扩大。

主角是在推进改革开放的1980年代以后出生,今后将承担起消费的世代。与经历过文化大革命的混乱,节俭志向强烈的世代相比,“80后”消费时不会犹豫。“二胎政策”的开放和电子商务的普及应该也会进一步促进消费心理。

如果股价暴跌的话,这种乐观论将被动摇。股价下跌会使消费者的消费心理变得冷静自不必说,还会成为金融危机的诱因,可能进一步增加消费者的不安。从2015年的教训来看,股价暴跌会威胁到向利用股票作担保的个人和企业融资的金融机构的经营。

首先,消费心理遇冷的话,中国领导人为实现可持续增长而提出的从投资主导向消费主导转型的经济结构改革也将受挫。还可能导致在逆境下迎来秋季的党代会。

在“保持市场稳定”的背后,有着不得不像这样做出一定程度牺牲的理由。

缺点也暴露出来。市场失去了牵制力,企业的道德风险升高。据国际清算银行(BIS)数据,中国商业企业的债务在2016年9月底占GDP的比例为166%,比主要20个国家的平均值高出70多个百分点。5年猛增近50个百分点,债务正以超过经济增长的速度增加。一些企业将资金用于过剩的设备投资,变成了“僵尸企业”。

日本也曾有僵尸企业,那是90年代特指那些虽然已经无力回天,但政府和银行仍通过救助维持其经营的日本企业。日本最终遭遇股票泡沫破灭,长期迫使企业压缩债务。银行和企业解除了相互持股关系,出现了积极参股的“股东”要求企业更加高效经营的现象。股市成为使资产负债表正常化的引擎。

但中国似乎不会选择伴随股价下跌而采用“刮骨疗伤”般的解决方式。日本能忍受“失去的20年”是因为无论在金融方面还是社会方面都积累了财富。据波士顿咨询集团数据,中国的家庭金融资产在2015年为18.2万亿美元。虽然拥有超过日本10倍的人口,但金融资产只比日本多34%。

“对守住不发生系统性金融风险的底线,我们有信心和底气、有能力和办法”,在3月举行的全国人民代表大会上,国务院总理李克强强调了避免金融系统危机的决心。已经进入第二个年头的上海股市,一直横盘就是这种政策的体现,也是国家资本主义的缩影。

但从横盘的走势看到的不单单是政府想让经济按照意愿运行的想法,还有为避免来自市场的压力将必须面临的疼痛推后的诱惑。世界恐惧的史上首次源自中国的全球经济衰退的设想不会轻易消失。

(文章仅代表作者个人立场和观点)看完这篇文章觉得

排序