【看中國2022年11月30日訊】(接上期)幣圈連環破產:慘烈的機構去槓桿(上)

2012年,華人交易員朱蘇(Su Zhu)和他哥大校友Kyle Davies,一起創立了三箭資本(Three Arrows Capital),簡稱「3AC」。作為一個年輕人創辦的小型對沖基金,3AC專注於加密貨幣的套利交易和投資。

華人交易員朱蘇(Su Zhu)和他的校友Kyle Davies共同創立的三箭資本(網路圖片)

進入加密貨幣行業之前,朱蘇與Kyle Davies一起在哥倫比亞大學學習,然後一起在東京的瑞士信貸集團從事衍生品交易,有從事傳統金融的背景。創立三箭資本的時候,兩人都年僅25歲,看到了加密貨幣行業所蘊含的巨大機會,所以成立了3AC。

2018年,朱蘇和他的三箭資本首次名聲大噪,因為他準確預言了2018年的幣圈大熊市,但他同時也深信,2018年的寒冬之後,幣圈會再次迎來春天,呼籲大家為此做好準備,這也幫助他在Twitter上積累起60萬名粉絲。

朱蘇本人這麼說,當然也是這麼做的。2018-2019年的加密貨幣熊市中,三箭資本投資了Avalanche、Solana、Polkadot、NEAR等項目,當牛市來臨的時候,這些項目都獲得了驚人的回報(幾十倍到上百倍),這促使3AC繼續加大投入,Derabit、Starkware、Terra Luna、Axie Infinity等項目都先後接受了3AC的投資,並且成為3AC在2021年巨額回報的源泉,另外3AC還投資了幣圈著名的加密貨幣經紀商Voyager Digital(數字航行者)。

因為一系列的成功投資,3AC迅速在幣圈聲名鵲起,並成為幣圈最大的對沖基金之一,2021年的市值高峰時期,3AC管理的資產總規模高達130-180億美元,雖然,以華爾街的標準來衡量還稱不上龐大,但在加密貨幣資產領域,這絕對是重量級的。

傳統金融市場上,風險投資機構、商業銀行、經紀商、交易所、基金公司等,區別十分明顯,但在加密貨幣領域,3AC兼具以上所有身份,它既是許多知名加密初創公司的風險投資者,又是這些公司的金庫管理者(例如Voyager的資金就存放於3AC),既是一些大型借貸機構的借款人(從這些借貸機構借款),又借給許多新興基金資金,成為它們的最大股東,同時還是許多區塊鏈代幣交易的經紀人……

這裡需要說明的是,這並不是3AC的特長,很多的幣圈大型機構都是什麼業務都經營的。

整體而言,3AC主要的運作方式,是從一些規模較大的機構和個人,借入美元或加密貨幣,然後再投向市場一些具體的項目和代幣,簡單來說,就是用借來的錢加槓桿押注——當押注方向正確時,會極大地放大3AC的盈利,但如果押注方向錯誤,那也很容易一命嗚呼。

除親自下賭場押注之外,自2020年起,3AC與灰度GBTC的互動開始變得極為密切。有人猜測,可能Grayscale人為讓溢價持續,以吸引更多投資者參與,就像電影《華爾街之狼》中的經典橋段:「如果我們想讓消費者購買我們手中的一支筆,創造需求是最好的辦法,正溢價便是‘需求’,即投資者對於利潤的追求。」

藉助2020年下半年的超低利率,3AC從大型數字資產借貸機構以及富有的 HODLers(長久持幣人)那裡借款,並與摩根大通和美國銀行達成了經紀協議,通過各種渠道得到美元或者BTC(或其他加密貨幣),然後全部換成BTC,將其送入灰度信託基金,鑄造成GBTC。然後,3AC再把這些GBTC份額(之所以不賣掉,是因為BTC鑄造成GBTC之後需要鎖倉6個月),抵押給與灰度同屬一個平臺的Genesis,換到的錢繼續借入BTC或美元,然後繼續買入BTC,在灰度信託這裡,繼續轉換成GBTC……

2022年4月,朱蘇和Kyle Davies,甚至還在阿布扎比舉行的紅杉資本會議上,會見了一些全球最大的風險投資公司和主權財富基金,希望能夠說服他們投資於加密貨幣資產。就這樣,在華爾街機構和DGC的推波助瀾之下,3AC的槓桿就這樣越加越高……

正是因為3AC與BlockFi的瘋狂買入和套利,導致了越來越多的BTC被鎖進了GBTC的信託基金之中,不再回到市場,2020年6月-2021年3月,比特幣價格開始狂飆突進。

根據灰度2020年底的GBTC份額持有報告,3AC共持有6.1%的份額,其總市值高達12億美元,到了2021年一季度,這部分GBTC的市值,更是高達25億美元左右。

如此大的一筆流動性資產,幾乎可以肯定,3AC幾乎把自身所有流動資金全部用來做GBTC的套利,正是這種持續買入BTC並被灰度被動鎖倉的方式,讓比特幣價格一路飛漲。

至於2020年底GBTC持有份額僅次於3AC的BlockFi,你可以理解為幣圈的大型商業銀行。

BlockFi聯合創始人兼首席執行官Zac Prince,在消費者貸款和初創企業方面都有過經歷,從華爾街融資超過4.5億美元,在幣圈的業務,涵蓋借貸、交易、信託、信用卡的業務版圖。BlockFi以加密貨幣計息賬戶(BIA)的形式出售證券,為其貸款業務和自營交易提供資金,它們像傳統銀行一樣,為加密貨幣存款用戶提供利息收入——當然,這種金融服務不受SIPC(證券投資者保護公司)和FDIC(聯邦存款保險公司)的保護。

在2021年年中,BlockFi持有資產高達147億美元,是幣圈最大的借貸機構之一,另外,BlockFi也有自己的交易所和信託機構,叫Gemini(雙子星),而且還發行了Gemini美元穩定幣。

在2022年的連環暴雷破產潮上演之前,幣圈大型的融資借貸機構,除了前文提到的Genesis(針對機構用戶),BlockFi,3AC之外,還有兩家比較大的機構,一家叫做Celsius Network(攝氏度網路),另一家叫做Babel Finance(貝寶金融)以及Galaxy Digital(銀河數字)。

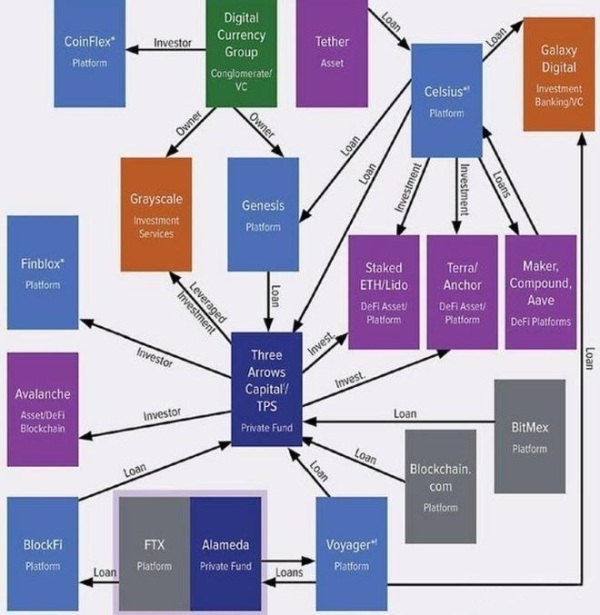

下面這張圖,就是有人根據公開報導信息,梳理出來過去3年裡與3AC相關的幣圈大機構玩家之間的關係。

過去3年裡與3AC相關的幣圈大機構玩家之間的相互關係(網路圖片)

GBTC持續溢價,3AC和BlockFi持續從市場上買入比特幣鑄造GBTC套利,比特幣價格持續上漲,槓桿加得越高,3AC和BlockFi就賺得越多,資產淨值也就越高,就這樣左腳踩右腳,一路上天,一切都顯得很美好。

根據統計,3AC的資產質押率高達85%,通過循環質押資產,維持高槓桿運行。

但,音樂總有停止那一天。

眼看著灰度公司利用比特幣信託基金,不費吹灰之力使勁兒坐地收錢,當然也會有其他機構,希望能來分一杯羹。

2021年2月18日,加拿大資產管理公司Purpose Investments的比特幣ETF獲批上市,這是傳統金融市場第一個正規的比特幣ETF(代碼:BTCC.B),該資產管理公司為和灰度競爭,管理費只收取1.5%,而且這個ETF可以隨時買入賣出,也可以兌換成BTC實物,方方面面都比GBTC更自由、更方便、更適合普通投資者。

鑒於第一支ETF大獲成功,很快加拿大第二支比特幣ETF發行獲批,這就是3iQ Coinshares Bitcoin ETF(代碼:BTCQ),其擁有除第一支比特幣ETF的所有優點之外,費率更是低到了1.25%。

美國資本市場這麼發達,比特幣ETF居然被加拿大搶了先?!

於是,美國的SEC也開始審批和放行比特幣ETF。2021年10月19日,美國第一隻比特幣ETF在紐約證券交易所上市,名稱是Porshares Bitcoin Strategy ETF(代碼:BITO),管理費降到了0.95%。

你看,連比特幣ETF的費率都開始捲了起來。

隨後不久,另外兩隻比特幣ETF也在美國SEC獲批,分別是Valkyrie Bitcoin Strategy ETF(代碼:BTF)和Bitcoin Strategy ETF(代碼:XBTF),管理費率分別是0.95%和0.65%,而除此之外,據說還有十幾家比特幣ETF在等待SEC審批。

不過,需要說明的是,美國的這三隻比特幣ETF,是比特幣期貨的ETF,與加拿大的現貨ETF不太相同。

到了2021年12月,全球著名的富達基金(Fidelity),也推出了自己的比特幣現貨ETF投資,名稱是Fidelity Advantage Bitcoin ETF(FBTC),在加拿大多倫多證券交易所交易。

如此多的投資機構發行ETF,來搶灰度的飯碗,無論散戶還是機構,當然再也不必溢價購買GBTC充當冤大頭了。很顯然,就在加拿大的第一隻比特幣ETF上市之後,投資人有了更好的選擇,GBTC的溢價立即就消失了。不僅溢價消失,而且由於GBTC不可以兌換為真正的實物BTC,而且管理費率那麼高,只能在市場上賣出,所以GBTC開始出現了明顯的負溢價,這種負溢價一直持續迄今,而且因為沒有足夠多的投資者來購買,GBTC的流動性也出現了重大問題。

特別是進入2022年11月份以來,GBTC的負溢價高達40%以上,一度接近45%,這意味著市場上根本沒有人願意要GBTC,GBTC從所有投資者的香餑餑變成了所有人唯恐避之不及的垃圾資產。

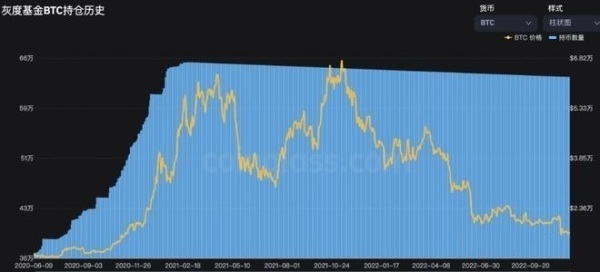

正溢價消失甚至出現負溢價,導致了幾乎再沒有新的比特幣流入灰度信託基金,再加上灰度雷打不同的每年收取2%的管理費,導致了以比特幣計算的Grayscale Bitcoin Trust規模緩慢下降——注意看下圖,灰度基金BTC持倉歷史的轉折點就出現在2021年2月下旬。

灰度基金BTC的持倉歷史(網路圖片)

GBTC正溢價消失,3AC和BlockFi那種左腳踩右腳的淨值攀升模式也就終結了。2021年4-9月,因為少了GBTC的套利收入,3AC和BlockFi一度陷入了淨值停滯和下跌的模式,因為槓桿都有著高昂的成本,這讓他們的資產淨值(AUM,Asset Under Management)開始一路下滑。

然而,從2021年9月份起,Web 3.0和NFT(非同質化代幣)異軍突起,讓大量投資初創公司和項目的3AC獲得喘息機會,它們的代幣價格維持高位,3AC的估值泡沫也可以一直維持。對BlockFi來說,其2021年3月剛從老虎環球(Tiger Global)和貝恩資本風險投資(Bain Capital Ventures)等眾多投資者處籌集3.5億美元,也是有錢任性,不怕不怕啦!

在這種情況之下,朱蘇提出了「超級週期」概念。他認為,在區塊鏈上建立去中心化網際網路,必須要大量使用加密貨幣,這會推動加密貨幣的價格逐步上漲,從此避免持續的熊市,特別是比特幣和以太幣。

朱蘇據此得出結論,認為2020-2021年的幣圈牛市,是一輪由金融機構主導的牛市,既然是機構所發動的牛市,這些機構都像Grayscale、3AC這麼有錢,它們既然投資BTC,就不會輕易賣出BTC,所以BTC的價格很可能永久性地處於高位。

「永久性高位」的話,讓人想起來了著名經濟學家歐文-費雪(Irving Fisher)。

1928-1929年的美國股市投機狂潮中,歐文-費雪特別看好美國經濟,所以他利用高倍槓桿,大舉買入股票,高峰時其持有的股票市值達1000萬美元(相當於今天的好幾億美元)。

作為著名經濟學家,費雪的理性思維和邏輯推導能力一流,為什麼會做如此高槓桿的投資呢?因為費雪認為,美國經濟這麼繁榮,「股價已經處於永久性的高地之上。」

就在費雪說了這句話之後不到1個月,美國股市崩潰了,歐文-費雪的所有財富都灰飛煙滅,此後漫漫餘生一直生活在窮困潦倒之中,連他居住的房子,都是耶魯大學花錢買下來,然後低價轉租給他。直到費雪去世,他仍然欠著75萬美元的債務(相當於今天的1000萬美元)。

巴菲特的合夥人查理-芒格(Charlie Munger)曾經說過一句話:「有三種方式可以讓一個聰明人破產,酒(Liquor)、女士(Ladies)和槓桿(Leverage)。」

說「永久性處於高位」的人可能忘了,不僅僅是個人在比特幣投資中存在著大量的槓桿,這些幣圈的大機構,在投資和借貸中,也同樣存在大量的高槓桿,只要由槓桿帶動起來的牛市,資產價值在漲的時候利潤有多爽,多驚人,在跌的時候,損失就有多狠,多慘烈!

3AC利用高槓桿的GBTC套利,以及他們利用借貸資金對一系列幣圈初創項目的投資,就是幣圈高槓桿運營的一個縮影。

需要提醒大家注意的是,3AC和BlockFi所有投入GBTC套利的比特幣,其實都是肉包子打狗,拿不回來的(因為灰度信託在法律上設置了不可贖回條款),他們拿到的只是GBTC。所以,保持GBTC的高流動性,保證有源源不斷的投資者來溢價接盤GBTC,才是3AC和BlockFi的套利、投資行為能夠持續下去的原因。

現在,因為比特幣EFT的出現,這個溢價消失了,GBTC沒有人願意按照市價接盤,喪失了流動性,甚至出現30%-40%的負溢價,而像3AC這樣幾乎把自身所有流動資產都買成GBTC,意味著,3AC的資產端喪失了流動性。

另一方面,3AC需要償還的債務,無論是按照BTC還是按照美元計價,都是確定的,而且還要加上負債的利息成本。這個並不難理解,你借了100萬買了一棟房子,你需要支付100萬元債務的本金和利息,現在如果房子跌到了30萬,但你還是需要支付100萬元債務的本金和利息。

更進一步,如果3AC的大部分債務是按照美元計價的話,那比特幣價格下跌+負債成本固定+GBTC負溢價,真可謂是三箭穿心了(這肯定是三箭資本創立之初所沒想到的),這種狀況持續下去,只要另一輪牛市遲遲不來,那麼,3AC遲早會遭遇流動性緊縮的大麻煩。

是的,市場一定會向著讓你破產的方向前進!

準確判斷和經歷了2018年加密貨幣熊市的朱蘇,對於2022年的幣圈熊市,卻完全沒有預料到,而他所謂的加密貨幣的「超級週期」,最終被證明純粹就是一個笑話。

其實我們可以說,從2021年二季度開始,3AC就已經在苦苦支撐,只是,Web3.0和NFT項目給3AC續命了一波而已——但這個續命,也就僅僅一年時間。

支撐到了2022年5月,3AC等來的不是幣價大漲,也不是GBTC變回正溢價(有了這麼多比特幣ETF可供選擇,這已經是不可能的事情了),而是一道徹底的催命符——3AC所投資的一個重要項目Terra Luna,陷入死亡螺旋,幣價基本清零。

3AC曾用5.6億美金重金投資韓國人的Terra項目,總計購買了1090萬個Luna幣,而在Luna崩盤之後,這5.6億美金價值只有660美金!

Luna崩盤,不僅是讓3AC的5.6億美金幾乎歸零,更要命的是,帶崩了整個加密貨幣代幣市場,3AC手頭所持有的所有加密貨幣資產,價格都急劇下跌,抵押物的價值降低,讓許多貸款給3AC的機構,為了保證自身利益,不得不選擇拋售這些抵押物。

抵押物的拋售,進一步造成3AC所持有資產的市場價格暴跌。短短1個多月裡,已經讓3AC嚴重資不抵債,距離清算之差一步之遙。

注意,大多數幣圈的人都認為,是Luna破產事件導致了3AC的破產,但其實,只要3AC的債務還在身上需要償還,只要比特幣價格沒有大幅度上漲,只要GBTC負溢價持續,這三支箭,遲早都會要了3AC的命,這和Luna破產沒什麼關係。即便Luna不破產,如果其他任何一個幣圈的不利事件,導致代幣價格大跌,都會導致3AC的破產。

3AC本來就會破產,本來就該破產,3AC的破產幾乎是注定的。至於Luna事件,只是壓死駱駝的最後一根稻草,是沙山崩潰的最後一粒沙子,是3AC破產的一個理由和藉口。

預示,有人總結了資產泡沫的三個特點:

1)泡沫持續時間和幅度都會超出市場想像;

2)只要是泡沫最後就一定會破;

3)只有在泡沫破滅以後市場才會形成共識。

於我心有慼慼焉!

2022年7月初,根據美國破產法第15章,3AC正式向紐約法院申請破產保護,隨後法院指定金融諮詢公司Teneo為清算人。

Teneo在7月18日公布的1157頁法庭文件顯示:3AC共欠27家加密貨幣公司35億美元,其最大債權人是數字貨幣集團(DCG)旗下Genesis Asia Pacific ,曾向三箭資本提供23.6億美元貸款;其次,是Voyager Digital(數字航行者),該公司存放於3AC金庫的,以比特幣、以太坊和USDC穩定幣形式的6.85億美元資金無法得到償付,大概率是被3AC用於GBTC的加槓桿套利而無法贖回。

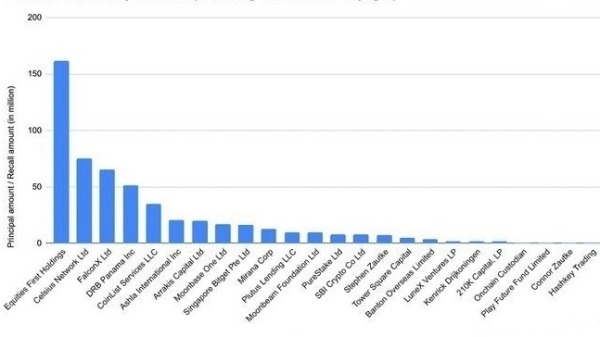

除了Genesis和Voyager之外,3AC其他可辨識的債權人構成見下表。

3AC除Genesis和Voyager之外其他可辨識的債權人構成(網路圖片)

值得玩味的是,在Terra Luna事件爆發1個月之後,此時3AC還沒有宣布破產,從6月初開始,3AC旗下場外交易公司TPS Capital,大規模向客戶推銷GBTC套利產品,允許TPS Capital鎖定比特幣12個月並在到期後返還,並收到一張本票,以換取比特幣。TPS聲稱,GBTC套利可以在40天內獲得40%的利潤,最低投資金額為500萬美元。參照前面的GBTC溢價變遷可以得知,當時的GBTC是深度負溢價狀態,TPS所謂的套利,其實,就是直接在市場上買入GBTC接盤,用以支撐GBTC的流動性和價格,從而挽救3AC本身資產淨值的劇烈縮水(GBTC當時正是3AC最重要的重要資產)。

為什麼3AC承諾40天可以獲得40%的利潤呢?

所謂40%的利潤,是當時GBTC的負溢價為40%,而為什麼是40天,是因為在2021年10月份,灰度公司向SEC申請了將比特幣信託基金轉換成看兌換實物比特幣的ETF(和其他比特幣ETF一樣),而SEC最後的答覆日期是7月6日——距離當時3AC推銷的GBTC接盤計畫恰好是40天。

作為加密貨幣圈幾乎算是最重要、最龐大的對沖基金,又涉及高達35億美元的借貸關係,3AC的破產清算,開始引發幣圈大型機構的連環破產浪潮。

前面提到的Voyager Digital,是一家在加拿大上市的大型加密貨幣經紀公司,因為曾接受過3AC的投資,所以他們的所有加密貨幣存款,存放於3AC的金庫,現在收不回來了,於是就只有早於3AC而宣布破產。讓人玩味的是,Voyager算是幣圈最大的經紀商之一,其客戶資源還是相當值錢,在破產清算之前不久,Voyager居然還從FTX交易所的量化交易公司Alameda Ventures處,獲得了2億美元USDC和1.5萬枚比特幣的信貸額度,而Alameda是FTX交易所的唯一做市商。

另外一家遭遇破產的大機構是幣圈借貸巨頭Celsius Network(攝氏度網路)。

Celsius是幣圈的頭部借貸和挖礦機構,Celsius承諾客戶隨時贖回自己的資產,但實際上,該公司將大量資金投資於加密貨幣挖礦業務,都是重資產而且流動性不佳,而且隨著幣價和礦機價格的下跌,公司的挖礦收益根本不足以彌補投入。

Terra Luna事件之後,Celsius關聯公司又被爆出兩次遭遇黑客攻擊,損失超過1.5億美元,由此帶來了用戶的恐慌性擠兌。5月6日至14日,Celsius流失超過7.5億美元的資金,Celsius不得不宣布暫停提現。當3AC的破產消息傳來,這意味著Celsius又有7500萬美元資產損失,這家加密貨幣巨頭最終不得不在7月13日宣布破產清算。

清算統計下來,Celsius對所有用戶的欠債接近47億美元,比3AC欠得還要多。

還有BlockFi,既是和3AC一起「奮戰」在GBTC套利中的大玩家,另一方面也是參與清算3AC的機構之一。自2020年起,3AC就通過BlockFi抵押資產並借入大量比特幣,也許正因為看到3AC在GBTC的套利中玩得風生水起,所以BlockFi也趕緊參與進來。

沒想到的是,看起來的「無風險套利」,最終變成了一個最深的天坑。

根據相關媒體報導,BlockFi總共對3AC發放了大約10億美元的貸款,而且要求3AC超額抵押30%的資產,這些抵押品中有2/3是比特幣,一旦3AC無法償還,就立即被清算,另外1/3則是GBTC——但是,BlockFi在平倉時遇到了麻煩,因為GBTC流動性堪憂,在該公司拋售所持資產時,GBTC的價格也大幅度下跌。但整體而言,BlockFi搶在了3AC破產之前對其所抵押的資產進行了清算,所以受到的影響整體較為有限,在遭遇流動性危機之後,BlockFi宣布,與FTX簽署了總價值6.8億美元的信貸額度與期權收購協議,算是安全渡過了3AC破產事件。

加密貨幣交易所Blockchain.co,曾對3AC發放過2.7億美元的貸款,而這隨著3AC的破產清算,Blockchain.co不得不向新加坡法院申請清算命令,Blockchain.co認為,「3AC欺騙了加密貨幣行業,並打算在法律允許的最大範圍內追究他們的責任……」

由華人楊舟和王立聯合創辦的經營加密貨幣存貸業務的Babel Finance(貝寶金融),在Terra Luna崩盤和隨後的3AC、Voyager、Celsius破產事件中,總共損失2.8億美元。

這一部分的最後,說說3AC破產對Genesis的影響。

6月18日的時候,當時Genesis CEO發布推特表示,該公司已經清算了一個「大型交易對手」的抵押品,因為該交易對手未能滿足追加保證金的要求,並補充稱,將通過一切可能的手段積極追回任何潛在的剩餘損失,其潛在損失是有限的,公司已經擺脫了風險——這個被清算的「大型交易對手」,很顯然就是3AC。

雖然在3AC破產清算的債權人列表上,產生了23.6億美元的債務黑洞,但要知道,Genesis發放給3AC每一筆貸款,都是有抵押品做擔保的,而抵押品就是灰度公司的GBTC——甚至可以說,3AC的大部分GBTC,都已經抵押給了Genesis(另一部分抵押給BlockFi)。

Genesis雖然受到3AC破產的重創,但損失並沒有明面上那麼大,不過,在Luna事件爆發及3AC破產清算的消息傳出來的時候,為了自身資產負債表的安全,Genesis也不得不向市場出售一部分GBTC,這相當於做空同為DCG旗下產品的灰度信託產品,由此導致了2022年5-7月GBTC的大幅度折價。實際上,Genesis對已破產的3AC的全部索賠金額,是12億美元。

按照抵押品清算的約定,如果3AC無法償還這筆債務(肯定無法償還了),Genesis可能會全部出售手頭的GBTC,這必將造成GBTC徹底崩盤,這意味著,灰度信託作為一家受加密貨幣市場信任的公司的信譽徹底喪失——有鑒於此,為挽救Genesis,也為了挽救自身聲譽,Genesis和灰度公司共同的母公司DCG表示,將代替3AC承擔這12億美元的索賠。

以上在3AC破產中遭受超過1億美元損失的,幾乎都是幣圈最大的機構,而因為3AC破產而遭到清算的幣圈中小基金、小型交易所更是不計其數,這裡就不再詳細列舉了。

不管怎樣,從2022年7月下旬開始,Terra Luna和3AC破產清算所引發的幣圈第一輪機構破產浪潮,走向了緩和,再加上SBF和他的FTX四處出擊,注資、收購併且發放信貸額度給一些存在流動性問題的幣圈機構,加密貨幣行業的第一輪地震餘波開始慢慢平息。

標誌性的比特幣價格,也再度開始緩慢上漲至2.5萬美元/枚。

直到,下一輪更大的地震到來——而現在,該來的終於還是來了……(全文完)

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序