【看中國2020年8月21日訊】討論美元之錨的歷史,說白了,就是討論自美元產生這200年的時間裏,美元到底是怎麼被發行出來的。

1792年4月,在托馬斯-傑斐遜主持下,美國國會通過《鑄幣法案》(Coinage Act),將北美13個殖民地之內的貨幣確定為道勒(Dollor),也就是美元。

一種新的國家貨幣誕生了。

根據《鑄幣法》的規定,1美元的價值,等於371.25格令(Grain)白銀或24.75格令黃金,任何人都可以攜帶金銀到鑄幣廠要求鑄成金幣或銀幣——因為黃金和白銀都可以充當標準貨幣,這就是著名的金銀復本位制度(Bimetallic Standard。說明:Grain,西方歷史上的重量單位,在英國最初被定義為一粒大麥的重量,相當於今天的0.0648克)。

因為是金銀復本位制度,我們可以說美國獨立之後的美元,是黃金+白銀雙錨驅動,而且是100%準備金的。美國的金銀復本位制度,差不多施行了整整100年。

1893年,美國的國會參眾兩院通過了時任總統克利夫蘭的提案,政府決定不再購入白銀而發行美元,由此導致美國進入實質上的金本位時代。也就是說:1893年之後,美元只有一個錨,那就是黃金;1美元=1.5046克黃金,1盎司黃金=20.67美元。

1900年,美國正式通過《金本位法》,從法律上確認了黃金是美元唯一的錨。

1913年,美國通過了《聯邦儲備法案》,美聯儲正式成立。而為了更好地「管理貨幣供應」,美國的聯邦儲備銀行於1914年11月16日,開始發行一批叫做「聯邦儲備銀行券(Federal Reserve Bank Notes)」的紙片片,這就是今天世界上使用最廣泛的美元的正式名稱。

《聯邦儲備法案》還規定,按照當時金本位法確定的美元黃金兌換關係:每印刷出1張聯儲券,美聯儲至少需有40%的黃金作抵押。

截止到1917年美國參加第一次世界大戰之前,可以說絕大部分美元都是以黃金為錨而印刷出來的,但隨著美國參加第一次世界大戰,大量臨時性的貸款和貼現票據(Bills discounted)被用來充當美元之錨。不過,隨著第一次世界大戰的結束,美聯儲收緊貨幣,黃金在美元錨中的佔比再次提高。

1933年,因為大蕭條的影響,美國經濟處於嚴重的通貨緊縮之中。為了緩解危機,羅斯福政府於1933年3月出臺《緊急銀行法》,宣布私人儲蓄黃金為「非法」,所有黃金必須上繳國家,國家按照20.67美元/盎司的價格支付給黃金擁有者,由此廢止了傳統的金本位(傳統金本位下,普通民眾可以到鑄幣廠按固定比率自由兌換和使用金幣)。

1934年的1月,美國國會通過《黃金儲備法案》,將金價重新確定為35美元/盎司,但美國人無權兌換實物黃金,這個禁令直到40年之後的1974年才被解除——人們剛剛上繳黃金還不到一年,他們拿到的美元紙幣就貶值了40%。

雖然黃金貶值,但名義上美元依然掛鉤黃金,只不過,相比原來20.67美元/盎司的金本位,現在美聯儲如果得到黃金的話,可以按照35美元/盎司,多印刷70%的美元紙幣。

1941年12月7日,日本偷襲珍珠港,美國加入第二次世界大戰。為了籌集參戰資金,美國政府開始發行大量的國債,但是,這些國債在市場上根本沒有那麼多資金來購買——這怎麼辦呢?

不用想,羅斯福政府的所作所為,和2020年新冠疫情爆發之後美國政府的選擇一樣:讓美聯儲買!

在聯邦政府的壓力下,美聯儲開始無限量買入羅斯福政府發行國債——從1942年到1945年,聯邦政府債務翻了兩番,美元基礎貨幣也隨之翻了一番。也就是說,從1942年開始,美元錨從原來的以黃金為主,變成了黃金+國債的雙驅動模式,這種狀況一直持續到1971年。

不過,隨著二戰後期大量的外部黃金湧入美國,以黃金為錨而發行的美元佔比,從1945年到1955年基本保持穩定。

二戰結束後的1945年,佈雷頓森林體系正式建立,美元代替英鎊,成為了世界貨幣。接下來,因為維持世界霸權的各種支出,從1955年到1971年,美國的黃金儲備逐漸降低,而美元總量卻越來越多,也就意味著:以黃金為錨所印刷的美元越來越少,而以國債為錨所印刷的美元卻持續增加。

隨著時間推移,黃金錨佔比越來越低,而國債錨佔比卻越來越高:

1941年底,黃金錨美元佔比80%以上;

1950年代,黃金錨和國債錨各佔半壁江山;

1960年,黃金錨佔比1/3左右;

再到了1970年,以黃金為錨的美元佔比已不足1/4。

到了1971年,美國再也承擔不起對外國政府和央行35美元/盎司的黃金兌換義務,於是,就只有耍賴,宣布關閉外國政府和央行的黃金兌換窗口。到了1973年,歐洲主要國家脫離與美元的固定匯率,佈雷頓森林體系徹底崩潰。

至此,美元終於從「黃金桎梏」中徹底解放出來,開始了「放飛自我」的時代。

1976年1月,國際貨幣基金組織(IMF)召集西方主要國家,在牙買加首都金斯敦舉行會議,簽訂達成了新的「牙買加協議」,會議上明確提出兩條:實施浮動匯率、黃金非貨幣化。自此,不管是在美國國內還是在國際上,黃金被人從世界貨幣王者的寶座上徹底拽了下來,變成了一種「普通商品」。此後,黃金在美元錨的比重,越來越不值得一提。

到了1990年代中期,黃金錨在美元中佔比已經降至3%左右,而國債則佔到了90%以上。美聯儲的資產項顯示,2002年12月美聯儲總資產規模為7200億美元,其中6600億美元都是各種形式的國債為主,佔比高達92%,而黃金總價值只有110億美元,佔比只有1.5%。

這種趨勢,一直持續到2008年9月份雷曼兄弟銀行倒閉之前。

2008年全球金融危機發生之後,美聯儲推出了QE政策,不僅衝到市場上購買國債,而且還大量購買房地產抵押債券(MBS)和聯邦支持機構的機構債,這意味著美元的錨由以國債為主的單錨模式,又向著國債+MBS的雙錨模式轉變。

2014年9月,金融危機之後的3輪QE塵埃落定,美聯儲的資產負債表擴張至歷史極值,當時的資產總規模4.46萬億美元,其中國債有2.45萬億,佔比55%;MBS有1.71萬億,佔比38%;其他資產合計佔比7%。

隨著美聯儲2016年開啟縮表,到2019年8月,美聯儲資產規模縮減為3.786萬億美元,其中國債2.08萬億,佔比55%;MBS有1.514萬億,佔比40%;其他資產合計僅有0.19萬億美元,佔比僅為5%。

2020年疫情爆發以來,美聯儲再一次解鎖2008年金融危機期間的所有救市措施,再次開始瘋狂購買國債和MBS——相對而言,國債購買更多。

下面的這個表格,就是最新的美聯儲資產負債表中的資產構成。

美聯儲最新的資產負債表(來源:美聯儲)

表格看起來有點複雜,不過,如果我們抓住主要矛盾,不去關心那些額度佔比較小的項,就可以把當前6.96萬億美元的美聯儲資產,分成3個部分:

國債(Treasury Securities),4.32萬億美元;

房地產抵押債券(Mortgage-backed Securities,MBS),1.93萬億美元;

其他資產,0.71萬億美元。

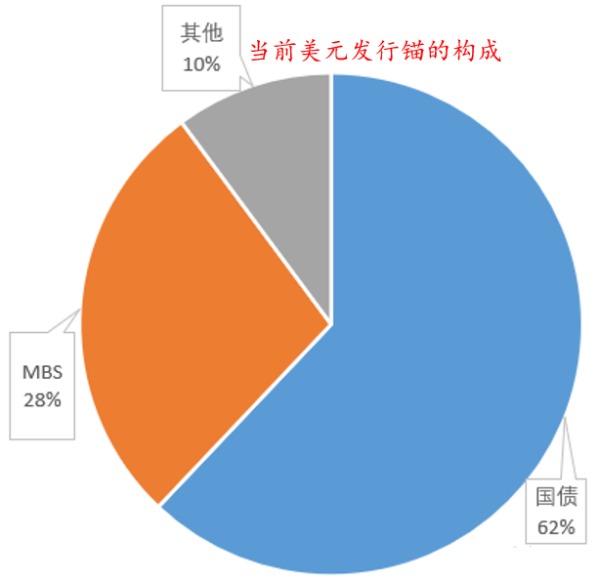

這樣一來,一眼就可以看清,當前的美元的錨構成如下:

62%以國債為錨,28%以MBS為錨,包括黃金、SDR、貸款、央行互換等,佔比在10%左右,而這10%中,以黃金為錨而發行的美元佔比,更是低至0.15%,已經沒什麼意義。

美聯儲目前印製美元的錨構成(作者博客)

綜上,把自美國獨立以來到今天,每一個時期的美元,分別是以什麼為錨而發行出來的,給大家掰扯清楚了,我把其列成一個表格如下。

最後想強調的是,在當代信用貨幣體系之下,絕大部分所謂的「央行印鈔」,並不是大家想的有一個印鈔機,然後開動它,轟隆隆地一陣響,就出來了一堆鈔票——並不否認,確實有一小部分錢是這麼印出來的,但這些實實在在的紙幣並不是「錢」的主流。

現代社會的絕大部分錢,都只是賬戶裡的數字而已。所謂的「央行印鈔」,其實就是到市場上買入各種證券化的資產,比方說,政府債券(國債)、機構債、銀行貸款、外匯等……以這些資產做錨,將憑空產生的數字化的「錢」,打入賣出者的賬戶,就完成了「印鈔」過程。

買入的證券,形成央行的資產端,而央行憑空創造的、送到賣出者賬戶裡數字化的「錢」,就構成了央行的負債端。

這就是「央行資產負債表(Balance Sheet)」的含義。

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序