人民幣的資產結構,如何錨住未來?(圖片來源:Adobe Stock)

【看中國2019年1月26日訊】大家都知道,紙幣本身是沒有價值的。但,大家在使用過程中,都信任紙幣是有價值的——

問題來了,大家為什麼會這麼傻?

當然並不是大家真傻,而是絕大多數有價值的紙幣,其背後都有抵押品,這個抵押品,就是貨幣的錨。

1月16日,在由中央結算公司主辦的「2019年債券市場投資論壇」上,財政部國庫司領導表示——2019年要拓展政府債券功能,在滿足政府籌資需求的基礎上,……,擴大國債在貨幣政策操作中的運用,……,強化國債作為基準金融資產的作用,使國債達到准貨幣的效果。

一時間,激起大家對於人民幣切換貨幣錨的熱烈討論。

(一)現在的人民幣,以什麼為錨?

想知道現在的人民幣以什麼為錨並不複雜,查看人民銀行最新的資產負債表就可以。

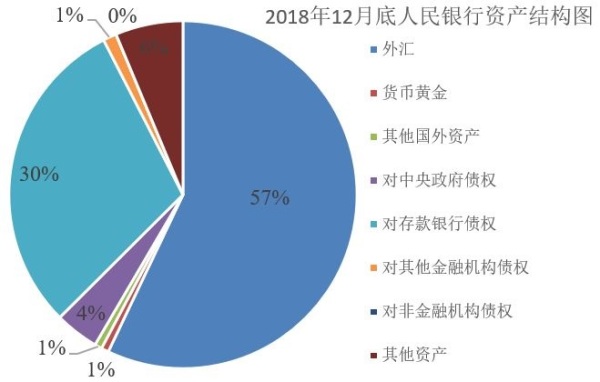

截止2018年12月底,人民銀行資產總規模為37.25萬億元,其各項資產的額度及其佔比見下圖。

中國央行各項資產的額度及其佔比(作者博客)

佔比最大的有兩項,合計佔比87%:外匯,21.26萬億元,佔比57%;對其他存款性金融公司債權:11.15萬億元,佔比30%。57%是外匯佔款,這就說明中國57%的人民幣,是依賴於外匯儲備做錨;其他存款性金融公司,指的是商業銀行,而所謂「債權」主要是央媽通過各種公開市場操作如逆回購、MLF、SLF等,還包括再貸款、再貼現等操作,從商業銀行那裡得到的各種高等級債券。這個佔比30%,說明人民幣有30%左右依賴於高等級債券做錨——其中最主要的,是地方政府債券。

簡單說,截止2018年底,6成人民幣以外匯為錨,3成人民幣以各種債券為錨(以地方債為主),其餘1成是以其他資產(包括國債、黃金和其他資產等)為錨。

(二)縱向看,歷史上人民幣以什麼為錨?

自第一個「五年計畫」起,在計畫經濟模式之下,人民幣最初發行,基本依賴於實實在在的工業產品、農業產品和一般消費品的總額,此時的人民幣可以稱之為「物資本位貨幣」。

截止1978年十一屆三中全會之前,計畫經濟+物資本位使得人民幣價值得到較好的保持,從1953年到1979年,中國的工農業總產值增加6.5倍,商品流轉總額增加6.1倍,人民幣的現金+存款總額度,從1955年的182億元增加到1978年的1346億元,增加了6.3倍,全社會基本沒有出現通貨膨脹問題。

以上兩段話意味著,1955-1978年,人民幣是以工農業產品和一般消費品為錨。

1979年開始,中國進入了「改革開放」時代。

從聯產承包責任制的實施到鄉鎮企業的崛起,計畫經濟體制開始逐漸鬆動,商品經濟的大潮開始興起,中國經濟的內部活力逐漸增強,民眾也一點一點的從政治和思想禁錮中走了出來,逐步投入到經濟發展熱潮中,面對社會上各種體制轉型所帶來的市場機會,貨幣在經濟體中發揮的作用也越來越大,整個社會的人民幣需求量也越來越大……

這使得原有的物資本位遭到極大衝擊,農民糧食收購價提高需要鈔票,城市工人漲工資需要鈔票,右派平反補發工資需要鈔票,老幹部昭雪補償損失需要鈔票,再加上當時廣泛存在的國有企業虧損,中央政府根本無法實現收支平衡,財政透支+央行印鈔成了家常便飯……

改革中的貨幣混亂,一直持續到1995年《中國人民銀行法》的頒布實施才算畫上句號。

1979-1995年期間,可以說這一階段人民幣根本就沒有錨,也可以說這一階段的錨就是體制改革所釋放出來的生產力……

沒有規則的結果自然是票子滿天飛,1984、1988和1994年都發生了極其嚴重的通貨膨脹,除第一版人民幣通脹外,1949年後,截止目前為止,最嚴重的通貨膨脹都發生在這一階段。

1993年底,中國實施匯率並軌制改革,1994年元旦人民幣官方匯率瞬間貶值46%,人民幣與美元非正式地掛鉤,匯率只能在1美元兌8.27至8.28元人民幣這非常窄的範圍內浮動。

人民幣正式綁定美元。

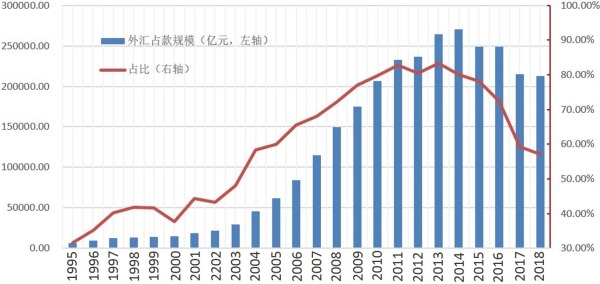

從1995年開始,再貸款、再貼現在基礎貨幣發行中的比例持續下降,而外匯佔款比例穩步上升,從最初的30%,到2013年末已經上升到83%。

中國外匯佔款規模及其與銀行資產負債表規模對比(作者博客)

就這樣,人民幣把自身信用和錨綁定在外匯身上,一直持續迄今。不過,從上圖也可以看出,2013年以來人民幣的外匯佔款比例持續下降,從80%以上一路下降到2018年末的57%。

(三)橫向看,其他國家以什麼為錨?

1971年之前的佈雷頓森林體系中,除美國之外的西方國家,其紙幣的錨是美元,而美元的錨則是黃金,我稱之為「雙層錨」;與西方對峙的蘇聯和東歐國家,雖然實施的是計畫經濟,但也聲稱自己的貨幣掛鉤黃金。

在這一階段,大量剛獨立的「第三世界國家」在貨幣選擇上比較複雜,大都是選擇了基於原來殖民地宗主國的貨幣如英鎊、法郎來充當貨幣錨,由此形成黃金-美元-英鎊(法郎)這樣我稱之為「三層錨」的貨幣發行制度。

說白了,1971年之前,所有國家紙幣的錨,追蹤到最後,都是黃金。也正因為所有的貨幣背後總根子是在黃金那裡,所以這一階段各國通貨膨脹並沒有特別嚴重。

可惜,到了1971年,因為美國耍賴不再兌換黃金,佈雷頓森林體系轟然倒塌。

1973年,美元與黃金正式脫鉤,一個統一的國際匯率制度不復存在,其他發達國家的匯率兌美元普遍開始升值——鑒於佈雷頓森林體系崩潰前後,德國的經濟成就最為突出,而德國馬克貨幣也特別穩定,包括英國在內的許多歐洲國家,紛紛將其貨幣盯住德國馬克。

正是德國馬克的信譽,讓其成為後來歐元的雛形。

經過1970年代國際貨幣體系的混亂期,以英國和美國為首的發達國家,最終選擇了將貨幣發行與國債鎖死——也就是說,用國債作為貨幣的錨。隨後德國、日本、英國等原本選擇用美元做錨的西方國家,紛紛開始講貨幣發行與本國國債掛鉤,將國債作為自身貨幣的錨——這成為當今世界貨幣錨的主流。

不過,發達國家為什麼能選擇用國債作抵押發行基礎貨幣,歸根結底是因為政府信用較好,民主制度也迫使政府的貨幣政策必須在一個公開透明的規則裡探討,這反過來促生了以國債為錨的貨幣信用——也就是說,有足夠信用的政府,才能夠以國債為錨發行貨幣,這幾乎是發達國家的專利。

就發展中國家來看,1973年之後大都放棄了英鎊錨,但與歐洲國家轉向馬克不同,發展中國家大都主動選擇了美元,只有小部分前法國殖民地依然選擇了法郎(直到今天,西非國家的貨幣依然是「非洲金融共同體法郎」)。

1975-2005年30年間,超過100個國家貨幣錨選擇的變動。在歐美之外,從2005年起,在105個擁有自己貨幣的國家中,65個選擇盯住美元為錨,另外45個則選擇歐元為錨。

目前,全世界的發展中國家,也依然都是這個選擇——因為自身政府信用不足,他們都選擇用外匯儲備作抵押來發行自己的貨幣,只是在匯率盯住誰方面,2/3的國家選擇了美元,而1/3的國家選擇了歐元。

(四)人民幣,如何錨住未來?

2008年金融危機爆發以來,因為歐美日國家相繼推行了量化寬鬆措施。

在前後持續近10年的大規模量化寬鬆中,因為各國的國債數量不足,歐美日央行都補充了大量的其他資產,這意味著他們的貨幣錨也不再80%以上都依賴於純粹的國債。

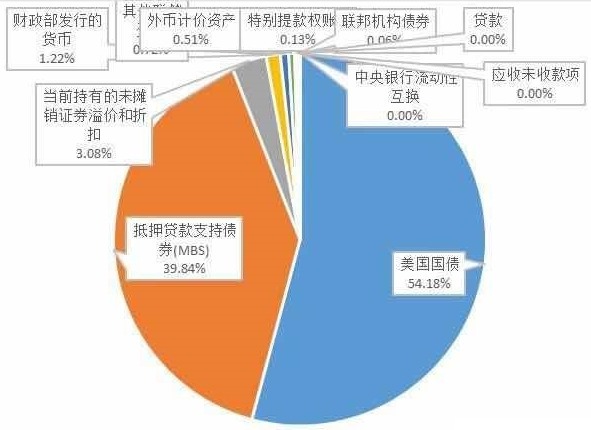

例如,美元現在的錨構成中,54%是國債,40%是房地產抵押債券(MBS);日元的貨幣錨倒是依然以國債為主,但有5%左右居然是日本東京股市的ETF資產;歐元的貨幣錨,雖然也是以國債為主,但近兩年也購買了大量的公司債券……下圖就是美元錨的構成情況。

美元錨的構成情況(作者博客)

發展中國家反而變化不大,基本還是以外匯儲備為錨發行貨幣。

但是,截止目前因為政府和國債信用問題,貌似沒有哪個新興國家可以像發達國家一樣,用自己的國債作抵押發行貨幣。當然,諸如委內瑞拉、辛巴威、朝鮮這樣徹底的流氓,什麼都不錨,就是印,也可以,只是……

那麼,財政部領導的講話有幾個意思呢?

第一個意思,就是中國政府期望,人民幣以後能夠逐漸脫離外匯儲備為錨的情況,也就是說,人民幣要努力擺脫對美元、歐元、日元、英鎊等外匯儲備的信用依賴,要依賴於自己的國債和地方政府債發行貨幣,讓人民幣變成和美元歐元英鎊一樣的「萬人迷」!

當然,最終能不能變成萬人迷,那還要看全世界人民的認可。

第二個意思嘛,就是中央政府要開始借債搞財政赤字了。

根據前面的表格,截止2018年底,以國債作抵押的人民幣只有1.5萬億元,而央媽的資產負債表總規模高達37萬億元,如果要實現國債作為公開市場操作主要工具的貨幣政策機制,強化國債作為基準金融資產的作用,那意味著國債發行量至少也得達到和地方政府債券同樣的規模吧?

2019年地方政府債務限額是22.39萬億元,央媽的1.5萬億元,距離這個規模還有十萬八千里,怎麼辦呢?

當然是財政部積極借債,實施大規模財政赤字,代替現在還不上債務的地方政府借債。有了國債,然後央媽就印鈔可以買下這些國債,一切OK。

當然,根據《中國人民銀行法》第二十九條:中國人民銀行不得對政府財政透支,不得直接認購、包銷國債和其他政府債券。但大家也要詳細研讀法律啊,《中國人民銀行法》第二十三條明確規定了央行職能:

……(五)在公開市場上買賣國債、其他政府債券和金融債券及外匯;……

央行的確不能直接到財政部買國債(這和直接印鈔沒啥區別了),但是國債可以首先讓商業銀行及其他金融機構認購,然後央媽再從公開市場上買回來,讓其他金融機構手上也沾點兒豬油,然後完成印鈔循環……

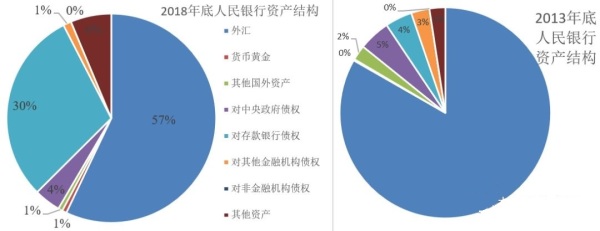

其實,對比2013年底與現在的人民銀行資產負債表你就會發現,以地方政府債券做錨印刷的人民幣,就是從不到4%暴漲到現在的接近30%的,而外匯儲備做錨的部分,則是從83%降到現在的57%!

2013年與2018年中國央行的資產結構(作者博客)

所以,不僅僅是在說,而且們也的的確確在做啊!

如果這一趨勢持續下去(目前看來,極大極大極大概率會持續),要不了幾年,以國債+地方債做抵押而印刷的人民幣,就會超過外匯佔款規模,那就意味著,自2002年以來「外匯作抵押印刷人民幣」的貨幣發行機制會慢慢被顛覆。

20多年前,人民幣缺乏信用,需要從美元等外匯那裡借來信用;如今,中國已經是世界第二大經濟體,還在用你們美元、歐元、日元、英鎊的信用,這多沒面子啊!

就這樣,和1995年之後切換貨幣錨一樣——不知不覺中,中國的印鈔方式已經滄海桑田。

當然,這一過程中的核心是——政府信用。

如果認為自己信用可以,那就錨定國債,錨定地方政府債;如果不那麼相信自己,那就把美元歐元等外匯錨當大頭。

作為國人,我當然希望人民幣能夠錨定自己的國債,貨幣價值不受外匯儲備干擾,但這需要政府央行與民眾互相信任,需要一套公開透明合理合規的制度,在切換貨幣錨的過程中,保持整體匯率穩定,這才是要緊的事情。

2017年,《南方週末》的新年獻詞題目是:

錨住幸福,穿越這時光之海!

我們希望,人民幣也能錨住未來、錨住幸福,穿越這長長的時光之海……

(文章僅代表作者個人立場和觀點)

看完那這篇文章覺得

排序