人民币的隐形炸弹:死亡债券Tesobonos(看中国合成图)

【看中国2018年3月8日讯】鹤(刘鹤)已归来。

鹤尚在美境之时,美国当地时间3月2日,美国总统川普(特朗普)在他的推特上发言:“当我们美国与任何国家做贸易动辄都要损失数十亿美元的时候,贸易战是好事,而且也很容易赢——比方说,我们与某个国家有1000亿美元的贸易逆差且让对方更强大,我们干脆不再与它贸易,这就是大胜,多简单!”

啥意思呢?

美国大统领这句话的背后是什么呢?

纵观2017年全年,中国对美贸易顺差达到2758亿美元,创历史新高。这让口口声声要保护美国劳工、美国优先的美国总统情何以堪?

这么一来,我似乎深刻地明白了,为什么2017年到2018年初人民币汇率急剧升值……

2月份,中国政府的国务委员杨洁篪去美之前,在汇率上先送大礼包,小媳妇心态满满:你看你看,我们的汇率已经升值这么多了,今年贸易逆差一定会缩小。大统领息怒息怒,千万不要开打贸易战!中美关系互为倚重,你中有我,我中有你,谁也离开不了谁,这事关世界稳定和全世界人民的幸福云云……

可惜,谈判效果貌似不佳,不得不赶在两会之前又要派鹤再去美一趟。临行前为释放足够的善意,照例再送上礼包——中国商务部宣布:终止对原产于美国的白羽鸡征收双反税。

可惜,美国大统领是软硬不吃。

就在鹤去美前夕,川普政府宣布,对进口中国的铝箔征收反倾销和反补贴税,合计最高可能超过180%;就在鹤在美期间,白宫更是声称美国境内钢铁和铝业公司一直遭受不公正对待,所以祭出大杀器:对进口钢铁和铝材分别征收25%和10%的关税……

这个美帝的大商人统领,耍起横来可真是不按套路出牌啊,一点儿也不给咱们留情面!

有人说了,贸易战是两败俱伤,Who怕Who啊?

没错,的确是两败俱伤,但也要区分伤重和伤轻的。

从博弈论的角度考虑,如果一国打算发动贸易战,确信能够杀敌1000、自损800,那么他就更有动力去压迫对手就范,而对手会由于担心受伤更重,就会做出更大让步。

这就像两个人打架,如果大家都知道打架的结果是A损失一根手指头,B损失一条胳膊,那么相对而言,B就是弱势一方,A就会顺理成章地压迫B来接受一些让步条件。所谓“伤重的”,就是在贸易占比中比较高的那个!

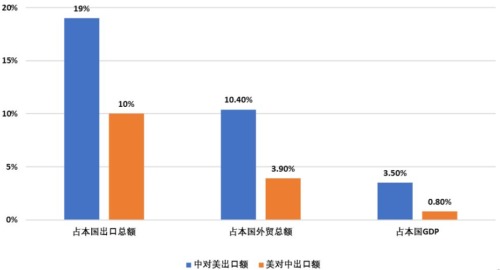

那好了,我们来看看中美两国贸易占比谁的更重(见下图)。

中美两国贸易依赖度比较(作者博客)

显然,是中国更有可能让步而非美国更有可能让步——这个让步的方式,除了本国商品出口被对手征收重税之外,最重要的就是货币升值了!

这才就是过去一年多来,在最不该升值的时候(无论是资产价格还是净外汇储备量上看),人民币却持续升值一年多的真正原因!

为了一改2015年以来人民币贬值的趋势,维持币值上升,中国政府甚至不惜“饮鸩止渴”,通过让企业发行债券借入美元的方式来维持人民币强势。关于这个,笔者曾经在“人民币升值,饮鸩止渴还能撑多久”一文中进行过说明。

更糟糕的是,最近几年,国内企业在境外发债,大部分都是Tesobonos债券。

我猜,你可能从来没有听说过Tesobonos债券,但实际上,这个债券在国际金融市场上可是鼎鼎大名。

1995年,墨西哥为什么会爆发债务危机?

起因就是Tesobonos债券!

1997年泰国为何爆发金融危机?

起因还是Tesobonos债券!

Tesobonos债券不仅引爆了泰国金融危机,而且横扫印度尼西亚、马来西亚、新加坡、韩国等国家,最终酿成著名的“97亚洲金融危机”。

根据百科的说法:Tesobonos债券是一种以第三国货币计价(主要是美元)的债券,国际金融机构以外币形式(主要是美元)为某国政府或企业进行短期的外币债券融资,却以该国货币为计价单位支付债券的利息,但到期后本金仍然需用第三国货币支付。

这个解释有点绕,让我们用墨西哥债务危机发生的时间顺序举例来解释一下。

在1995年债务危机爆发前一段时间,因为墨西哥比索与美元汇率绑定,而美元债相比比索债借贷成本低许多,一时间墨西哥政府和企业都热衷于在境外发行那种以美元计价、但用美元支付本金+即时汇率换算后的比索支付利息的债券——这就是Tesobonos债券。

例如,某企业年利润大约是20%,从国际金融市场借入1000万美元经营企业,约定年利率10%,这样每年就需要支付100万美元利息,但这100万美元利息要根据当时的汇率用比索支付。因为当时墨西哥股市和房地产也处于上涨期,很多企业就大量借入这种短期的Tesobonos债券来炒资产,赚得盆满钵满。

企业拿到这1000万美元,因为要在国内用,当然就折算成比索。1995年之前,比索与美元的汇率长期稳定于3.4:1,这就意味着每年要支付340万比索利息,借钱之后企业每年经营利润有680万比索,支付340万比索当利息之后还有340万比索的利润,经营正常。

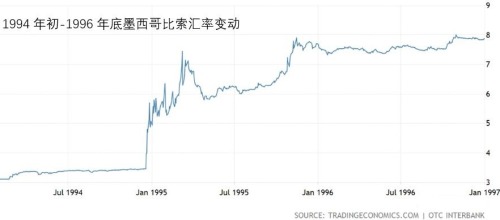

谁知道,1994年底,比索汇率开始贬值,墨西哥政府起先还用美元外汇来硬扛汇率,但此后由于比索抛售压力太大,墨西哥政府不得不宣布放弃固定汇率,比索兑美元汇率进一步贬值到7.3:1,企业每年需要支付730万比索,经营利润远远不够支付利息,众多企业破产,金融危机爆发……

1994-1997年初美元兑墨西哥比索汇率的变动情况(作者博客)

1995年1月10日,墨西哥股市狂跌11%。到3月3日,相比1994年金融危机前最高点已累计跌去了47.94%,股市下跌幅度超过了比索贬值的幅度。

说白了,Tesobonos债券就是一种与汇率密切相关的中短期外债,若本国货币处于升值阶段,发行该债券的企业和政府会因货币升值而减少实际支付利息,但当该国汇率下跌时,企业的偿债压力会大大的增加。

1997年,泰国爆发的金融危机的诱因也是Tesobonos债券。

1997年7月, 泰国面临着500亿美元Tesobonos债券到期的问题,而泰国央行只有300亿美元外汇储备,随着泰铢的贬值,金融危机迅速爆发并蔓延至整个亚洲国家。

正因为这种短期债券利率偏高,而且非常容易因为汇率波动而导致债务风险,所以,Tesobonos债券在国际上还有一个大名:死亡债券!

现在,全球最大的Tesobonos债券聚集在中国,而且很多与房地产有关!

2010年以来,渴求资金的中国房地产商,例如碧桂园,宁愿以18%的融资利率从海外借入美元,并在境外大量发行中短期的私募债,但约定还本付息均按照即时的汇率支付人民币。因为人民币2014年之前处于升值趋势,以10%年利率的1年期Tesobonos债券为例,汇率6.4的时候借了1亿美元;1年后汇率升值到6,到期本金加利息不过1亿美金+6000万元人民币,债务负担并不重。

正因为考虑到持续多年的人民币升值,美元债利息远比国内借债低,所以很多企业大量发行,甚至很多企业通过发行美元债来进行金融套利和资产投机。

2016年底以来,美国政府一直以贸易战为筹码威胁中国操纵汇率,迫使人民币升值。在压力之下,人民币确实在不该升值的2017年以来持续升值近10%,而因为各种原因,不少企业再次开始大量借入Tesobonos债券——因为,中国目前依然拥有庞大的净外汇储备,而且执行严格的资本管制,特别是在川普贸易制裁的压力之下,人民币的升值假象至少在短期内还可能继续维持。在升值之后,这些借了大量Tesobonos债券的企业负责人好像显得“英明”无比……

然而,这些庞大的Tesobonos债券,从逻辑上讲,都是埋伏在人民币汇率里滴滴答答倒计时的隐形炸弹。如果接下来,某天央妈的外汇储备不足以支撑人民币汇率,人民币突然一次性贬值,这些企业有没有可能把裤子都输掉呢?

根据中国外管局的报告,截止到2017年3季度,中国中长期外债余额为38900亿元人民币(等值5861亿美元),占35%;短期外债余额为72598亿元人民币(等值10939亿美元),占比65%,这其中相当一部分就是Tesobonos债券。

下图就是2001-2017年中国的外汇储备、外债余额与外汇净储备的变动图。从中可以清晰的看出,2016年底以来中国表面上外汇储备的增加,背后实质上是外债的更快速增加,而其中相当大一部分都是Tesobonos债券。算下来,中国的外汇净储备2014年以来一直在持续下降。

2001-2017年中国的外汇储备、外债余额与外汇净储备的变动图(作者博客)

接下来,就资产和人民币价格来看,中短期内有两种可能:

1、像日本1990年代初迄今一样,强行保持汇率强势,但经济陷入衰退,股市和房市阴阴地跌下去;

2、像墨西哥和泰国一样,汇率在撑不住的某个时段突然大幅贬值,企业大量违约,爆发一场中小规模的金融危机。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序