【看中国2022年9月26日讯】在当代信用经济体系之下,一个经济体的宏观债务,通常可以划分为四个部门:居民部门、非金融企业部门、政府部门和金融部门,而这些部门的债务总量/GDP,就被称为一个国家的宏观债务杠杆率。

其中:(居民+非金融企业)总债务/GDP,被称为“私营非金融部门债务杠杆率”,也被简称为“私营部门债务杠杆率”;(地方政府+中央政府)总债务/GDP,被称为“政府部门债务杠杆率”。

(居民+非金融企业+政府)总债务/GDP,被称为一个国家的“非金融部门债务杠杆率”,也被称为一个国家实体经济的“总宏观债务杠杆率”。

另外,金融部门的债务,通常是其他三个部门内部债务平衡之后的镜像,而且因为还涉及到对其他国家投资的债权问题,并不具有普遍性,所以一般不做详细分析,主要分析的是政府部门的杠杆、居民部门的杠杆、非金融企业的杠杆以及实体经济的总债务杠杆。

通常而言,一个经济体的实体经济总债务杠杆(不含金融部门),通常代表了一个国家经济发展的水平——你要是经济发展不咋地,想提高杠杆率,也没人敢借给你钱。

在发达国家,各大经济主体,无论是政府、企业还是居民,它们或是因为拥有较多资产可供抵押(居民和企业),或历史上讲诚信说话算话(政府),所以经济中的各部门都具有较高的信用,有承担债务的能力,该经济体的总债务水平就能提升上去。

反过来,在绝大多数发展中国家,不管政府、企业还是民间,信用都不行,各经济主体普遍缺乏承担债务的能力,自然也不会有高杠杆率,这同时也意味着其信用经济不发达,经济发展水平比较低,比方说当前的印度就是这种情况。

2021年底,包括印度在内的全球六大经济体美国、中国、欧元区、日本和英国,四个发达经济体的宏观债务总杠杆率都在280%左右或以上,而中国虽然号称是“发展中国家”,但债务总杠杆却基本与它们持平,只有印度的总债务杠杆率位于低位。

2021年底,全球六大经济体宏观经济债务杠杆率对比(网络图片)

一般而言,宏观债务总杠杆率超过200%,就会压低经济增长,如果超过250%则会明显抑制经济增长,像日本这种总债务超过400%的奇葩,本质上,是因为经济发展长期停滞,而政府支出是刚性的,政府不得不长期维持赤字运营,由此导致了债务被无限推高。

接下来,我们对美国、中国和印度1995年以来的分部门债务做对比。

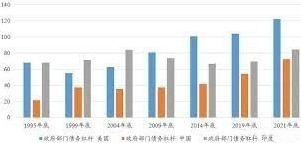

先来看政府部门。

1995-2021年底,全球六大经济体政府债务杠杆对比(网络图片)

政府债务比率代表着什么?

假定各国的人口年龄结构相似,只要相信政府部门“为人民服务”的初心,单就政府债务而言,我们可以认为,政府部门的债务杠杆率,基本代表了一个政府需要对国民承担的义务和责任。

在一个信用经济得到充分开发的国家,政府部门的债务杠杆比率,如果处于一个合适的水平,如30-80%之间(具体要根据该国政治组织模式确定),代表该经济体的政府,拥有一定的信用而且又比较负责任。从这个角度观察,除了1999年之前的中国、2009年之后的美国之外,其他时间段里,中美印三国的政府,都还算是比较负责任的政府。

负债水平太低,说明政府对于国民承担的责任太少,根本不需要借太多债就能应对,但如果政府超过了100%,反而也说明该政府滥用信用,借下太多债务,会在未来大大缩减该政府采取财政措施的空间,进而在未来相当长的期限内,深度抑制经济增长速度。

2008年全球金融危机之后的美国,就是如此。

不仅美国如此,在2020年疫情爆发以来,包括日本、英国、法国、意大利、加拿大在内的世界主要的发达国家,基本都是这种情况。GDP排名在全球前10位国家当中,只有韩国、德国、中国,并没有滥用政府信用。

至于印度,是因为政府信用还没到可以滥用的地步。

对政府部门而言,债务是一把双刃剑;对私营部门来说,债务同样是一把双刃剑。适当的负债可以促进经济发展,但太高的经济总债务,则是一个国家经济发展的大敌。

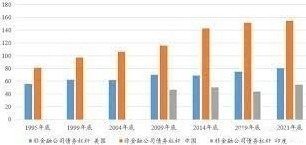

我们再来看非金融公司的债务杠杆对比。

1995-2021年底,全球六大经济体非金融公司的债务杠杆对比(网络图片)

需要说明的是,根据国际清算银行的资料,印度在2007年以前,根本就没有居民部门和非金融公司的债务杠杆率数据,我们可以认为,那个时候印度私人部门的债务杠杆率,低到不值得统计。

私营非金融企业是创造财富的核心,多个国家经济发展的历史表明,其宏观债务杠杆,一般在30%-120%的范围比较合适(具体要根据该国经济发展模式确定),最适合企业创造真实财富,太低不行,太高也不行。像日本,在1990前后,其企业债务杠杆一度突破130%、140%等,结果金融泡沫破灭之后,带来了企业的资产负债表衰退,进而导致社会经济陷入长期停滞。

现在的情况是,美国和印度,都基本维持在这个区间,而中国,自2000年开始就突破这个区间,一直维持在极高的负债水平——在过去20多年里,维持这么高的债务比率,中国的企业反而成为了世界上创造真实财富最多的国家,这又是什么原因呢?

答案是:国有企业。

因为,中国企业的债务中,最主要的是国有企业的债务,而国有企业带有政府隐含的信用担保,所以才可以负担远远超越私人部门正常的债务水平。刚才说到,中国政府的债务比率很低,但却把信用转借给了国有企业,由此造成中国企业的债务杠杆在全世界都一枝独秀。如果剔除了明显有地方政府隐含信用担保的城投公司债务,中国非金融企业的债务杠杆马上就可以降到110%左右。如果剔除所有国有企业债务的话,个人估计中国真正的私营部门债务杠杆率,应该可以低到30%左右。

最后,我们再来看居民部门的债务杠杆对比。

居民部门的债务与消费贷、房地产行业的发展息息相关,特别与房地产市场按揭贷款、预售制的开展有着极大的关系。中国在2003年以前、印度在2019年之前,居民债务都处于极低的水平,这说明此时彼时的中国和印度,消费贷和房地产按揭贷款都还没有发展起来,而美国的居民部门债务杠杆,基本维持在60%-80%的幅度——印度的居民部门债务在2021年出现了陡增,是因为2020年的新冠疫情,导致印度人不得不担负了更多消费贷的原因。

实际上,居民的信用得到充分开发的国家,居民部门的债务杠杆基本都维持在60%-80%的,在当前世界主要经济体中,只有澳大利亚、加拿大和韩国明显超过这一水平。前两个国家,其本身人口规模不大,却是当今世界主要移民的目的地,正是移民的买房,推高了居民部门的债务。

从前面的数据看,印度目前居民部门债务杠杆较低,这意味着,如果印度能够建立起真正的市场经济体系,民间信用还有比较大的开发空间。

一般而言,债务水平较低的情况下,对以本币计价房价上涨是有利的,也意味着该国房地产行业发展前景会比较好。不过,这个不仅要看债务/GDP,更要对比债务/可支配收入。

总结下来,就美国、中国和印度的比较来看:

美国的政府债务杠杆加到了极致,但居民部门和非金融企业的债务保持在正常水平;

印度的政府债务杠杆也加到了相比其发展水平较高的地步,但因为经济发展水平和民间信用开发的关系,居民部门和非金融企业的债务尚处于非常低的水平;

中国的政府杠杆明面上低于印度和美国,以经济发展的水平来说偏低,但相当多的信用已经被转移到了非金融企业(国有企业)身上,由此导致中国的非金融企业杠杆极高,居民部门如果考虑可支配收入,也是处于杠杆极高的水平。

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序