【看中国2022年9月23日讯】9月份的美联储决议结果终于出来了。

加息75个基点,并没有什么大的悬念,但美联储公布的事关未来利率预期点阵图,却吓得市场纷纷跳水。因为,根据美联储最新的点阵图预测,到今年年底,美联储将再加息125个基点,从而让美联储的基准利率上升到4.25%-4.5%的区间,而到2023、2024年底,联邦基金利率预期中值分别为4.6%、3.9%。

这个利率水平,一下子就把整个市场给吓坏了。

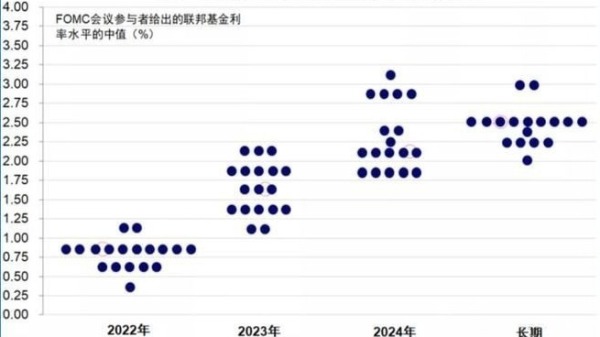

我们先来解释一下什么叫“美联储的点阵图”。

美联储总共有18位委员,在季度议息会议上,他们各自对2022年底、2023年底和2024年底的联邦基金利率水平有一个估计,把各自的利率水平估计,在横轴为时间、纵轴为联邦基金利率的坐标轴上显示,这就是点阵图(SEP)。

点阵图,是美联储的经济预测摘要(Summary of Economic Projections,SEP)的一部分,主要显示了美联储18位委员对于未来几年联邦利率水平的估计(或者说预期),通常被认为是美联储下一步采取加息或降息的基础。

对比一下,美联储6月份的点阵图和9月份的点阵图,有什么区别呢?

总结了一个表格如下:

| 6月点阵图的利率中值 | 9月点阵图的利率中值 | |

| 2022年底的联邦利率预期 | 3.4% | 4.4% |

| 2023年底的联邦利率预期 | 3.8% | 4.6% |

| 2024年底的联邦利率预期 | 3.4% | 3.9% |

| 2025年及以后的利率预期 | 2.5% | 2.9% |

(数据来源:美联储)

显然,对于2022年、2023年、2024年乃至以后的联邦基金利率预期,9月份相比6月份都大幅度提高,特别是仅剩3个月时间的2022年底利率预期,从3.4%一下子跳升到了4.4%,2023年底的利率预期,从3.8%跳升到4.6%,这可不把市场给吓坏了么?

这正是美联储想要的效果:恐吓市场,引导预期。

其实,美联储的点阵图,除了显示“美联储想要的引导效果”之外,对于美联储每一个阶段真正的利率决策,所能发挥的影响力≈0。

实际上,自2015年美联储点阵图被“发明”以来,点阵图所显示的利率,与美联储半年之后或者一年之后的利率水平,就没有一次基本契合过。

注意,这里说的是一次都没有!

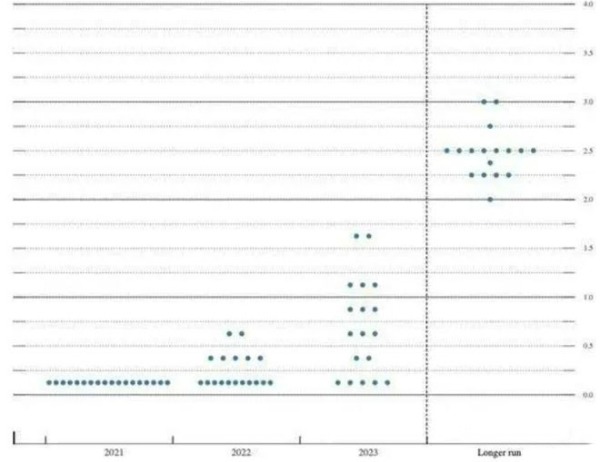

不信,我给大家看一下,2021年年中时候美联储公布的点阵图。

2021年年中时美联储公布的点阵图(来源:美联储)

要知道,这才是在一年多之前,美联储点阵图显示,到2022年底,美国的联邦基金利率还应该基本保持在0.25%左右的水平上。

再给大家看一下,不到一年前,2021年底的时候,美联储的点阵图——当时预期的2022年底的联邦基金利率水平应该在0.7%左右的水平上。

2021年底时美联储公布的点阵图(来源:美联储)

然后,你看看2022年6月份和现在的点阵图,对于2022年底的利率预期又分别是多少,这下你就明白,这个点阵图的预测有多准确了。

那你说了,在预测美联储真正加不加息、加息多少这两个问题上,点阵图就跟个屁一样,那,发布这个点阵图还有什么意义呢?

当然有意义了,意义就是:引导市场预期!

将来我加不加息,加息多少,到时候,我自然会根据当时情况决定,我的地盘我做主——但现在,我要你们市场认为,我未来就是要加息这么多。

这不,在美联储这一通恐吓之下,美股直接由上涨转为大跌,其他资产也都纷纷跟着跳水,你不得不承认美联储“引导预期”的威力。

那好了,现在,来说说我对美联储加息的看法。

第一,美联储的加息行动,在2022年底或者2023年初就会停止,2023年4.6%的这个利率水平,是不可能的;

第二,在美联储2022年接下来的议息会议上,在目前3.25-3.5%的基础上,继续加息125个基点,也是不可能的,甚至可以认为,加息100个基点对美联储都会很艰难。

为什么?

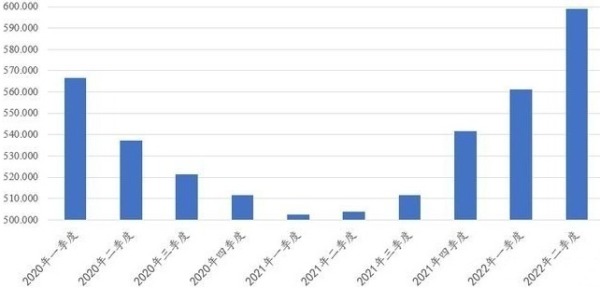

因为美国政府的债务高企,也因为美国经济即将进入衰退。在2022年的大幅度加息之下,美国联邦政府的利息支出,相比2021年翻倍还要多——其季度利息支付额已经创下历史最高水平。

2020年1季度以来美国联邦政府利息支出(单位:10亿美元。来源:美联储)

要提醒大家注意的是,利率大幅度提高后的三季度利息支付数据还没有出来。可以想象,接下来的两个季度,美国政府的利息支出必将迭创新高。

如果美联储继续大幅度提高利率,那么,美国联邦政府将首先被自身债务利息压垮。

关于美国经济即将陷入衰退这事儿,美联储也终于不再讳言,亚特兰大联储早就预计,2022年3季度,美国经济增长率GDP同比数据将降至1.4%,4季度还将继续下降。

就在本次议息会议的SEP中,美联储也正式将美国4季度GDP的同比增速预估,下调至0.2%,这就是接近衰退的水平。

未来3年美国经济数据预测()

也请大家注意一下,美联储的SEP中的点阵图利率预估,虽然跟没有一样,但其对美国的中短期经济和失业率的预测,却还是比较靠谱的。

话说2022年底,美国经济马上就要衰退了,失业率都开始快速上升了,美联储你还要继续大幅度加息么?美国人民不会骂死你鲍威尔么?

最后,聊一个有关足球的故事吧。

1986年的墨西哥足球世界杯上,英格兰在1/4决赛对阵阿根廷,就在这一场比赛中,球王马拉多纳,先是上演了职业生涯中最著名的“上帝之手”,紧接着,就是“世纪进球”,向世人展示了自己神乎其神的球技。

当时,马拉多纳从中场持球,连续摆脱,并且接连晃过5名英格兰球员,奔袭了大半个球场,再度攻破英国球员防守的大门,随后这个进球被国际足联评价为“世纪最佳进球”。

最令人难以置信的是,摄像机记录下的影像显示,在完成这一带球进球的过程中,马拉多纳跑的几乎是一条直线,而在球场上跑直线,怎么可能连续骗过5名防守球员?

原因在于,英国队的防守球员,分别按照他们对马拉多纳的进攻路线预期做出了反应,他们预期马拉多纳可能向左跑,或者向右跑,所以防守的点位,也偏左或偏右,反而给马拉多纳让出了一条直线,让他长途奔袭攻破球门,成就了世纪最佳进球。

时任英国央行行长默文-金(Mervyn King),是英格兰队的忠实球迷,看到马拉多纳的世纪进球,立刻联想到了自己的本职工作:加息降息,提出了央行的“马拉多纳理论”。

市场利率,总是会根据市场对央行加息降息的行为预期而发生变化,即使是央行的利率政策保持不变,市场依然会认为央行会加息或者降息,从而形成央行想要的市场影响。

这是如何实现的呢?

原因在于,金融市场会先入为主地预期,利率会按照某个方向和幅度进行变化,这种大众的心理预期,足以导致市场出现央行想要的结果。

以美联储的本次议息会议为例,美联储原本的希望,可能就是接下来小幅加息即可,但同时又希望,市场上的通胀能够逐渐降下来,但通胀的下降,反过来有赖于市场认为,利率必须提到更高的水平才行。

于是,美联储就通过点阵图,向市场释放所谓“继续大幅度加息”的预期,引导市场。

当市场真的形成这种预期,并且造成通胀下降的结果,美联储的货币政策,自然也就不需要“继续大幅度加息”了。

这场戏,美联储必须得演好!

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序