【看中国2021年9月6日讯】当今世界,最贵的资产是什么?

很多人可能会说是什么钻石、比特币、古董、字画乃至房子、股票之类的——其实,在所有正在买入这些资产的人看来,这些资产并不贵,因为,虽然这些资产看起来很贵,但以各自合理的方式估算,这些资产未来的价格会更高,所以,现在买入,未来仍然有期望的收益。

在当今信用货币时代,有一类资产,才真正贵到了丧尽天良的地步。

为什么说这种资产贵到丧尽天良,违反自然财富法则呢?

因为,如果你现在花钱买入这类资产,未来,不管是10年、20年甚至是30年后,它们的收益一定是负值——简单说,现在你花100元买入该资产,过了10年、20年之后,还给你的钱肯定不到100元……

你该说我胡说八道了:这样荒谬绝伦的资产,怎么可能在市场上出现,又怎么可能会有傻瓜去买入?

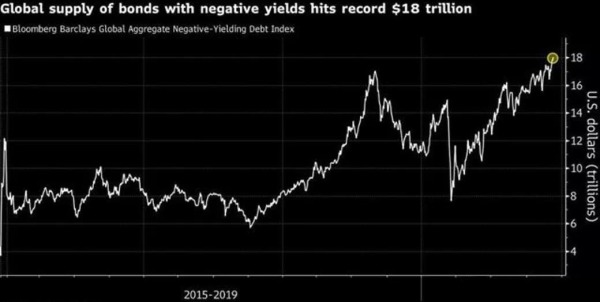

可惜,我说的是真的,而且,这种资产的规模还庞大到你难以想象。根据彭博社的统计,截止2019年底,该资产的总规模达到了18万亿美元,几乎占了全球市场债券总规模的1/4。

这就是——负收益率债券。

2019年底,全球负收益率债券总规模达到了18万亿美元(来源:彭博社)

这里解释一下,负收益率债券到底是什么玩意儿。

债券发行的时候,其名义收益率是固定的,比方面值100元的债券,其年息5%,这个5%就是名义收益率,但通常金融市场上所说的债券收益率,是指债券“到期收益率”,这需要按照市场上的债券价格,反过来推算债券到期之后的收益率。举个例子,某十年期国债,面值100元,票面利率5%,当前市场价格96元,还有8年到期,那么,到期收益率=[5+(100-96)/8]/96=5.73%。进一步地,如果这张债券当前市场价格为150元,那么到期收益率=[5+(100-150)/8]/150=-0.83%,于是就变成了负收益率债券。

看了上面的解释,大家应该就能明白,负收益率债券,就是彻头彻尾的骗局。因为,现在你花150元购入这张债券,哪怕你有耐心将其持有到期,最终你收到的所有本金+利息,总共也只有140元(100+8*5=140元),还抵不过你现在的买入价格150元。

是的,就是明明白白的骗局,但其规模一度还是达到了18万亿美元之巨。要知道,美国2020年的GDP,还不到21万亿美元(中国的GDP还不到15万亿美元)。

关键就是,这些负收益债券,主要还是由那些最富裕国家的政府所发行。

如果,想要列一个当今全球最贵资产的排行榜,那么只要看各国十年期国债收益率就行了。凡当前10年期国债收益率约等于0或小于0的国家,其政府在最近的一两年之内,都出售过这种骗局资产。最典型的是德国,从3个月期限到30年期限的国债,收益率全部为负值。

德国从3个月期限到30年期限的国债,收益率全部为负值(作者博客)

从这个榜单上看,当今世界最昂贵的资产,不是什么钻石、比特币、房子、股票,而是德国国债、瑞士国债、荷兰国债、法国国债、日本国债……

其中,仅德国的负收益率国债就达到了2.3万亿欧元,其他诸如瑞士、荷兰、法国,也都是相当一部分国债的收益率为负值,欧洲还有一些信用比较好的公司,居然也趁机发行负收益率债券,狠狠地赚上一笔——根据有关统计,以欧元计价的负收益率公司债,居然也达到了上万亿欧元之多。

大家估计该问了,你这说的这些,都是卖家,最终到底哪里有傻瓜来买这些债券呢?他们到底都在赚谁的钱呢?

答案是:央行在买,可以转卖给央行的人在买!他们在赚央行新印出来的钱!

市场上,有一些人,装模作样地解释负收益率债券的出现和购买:

1)大型金融机构需要配置稳健的债券,特别是国债,来对冲市场的风险,哪怕负收益率的债券,也是配置的“刚需”,这些机构,可以通过其他高收益资产来弥补负收益率亏损;

2)买入长期的负收益率国债,不等于持有到期:在十年存续期内,国债利收益率进一步降低的话,抛售后可以获得资本利差收益;

3)外国国债可能获得汇差收益,例如买入日本国债,虽然没有收益,但日元相对于美元汇率升值,所以还是有收益。

要我来说,除了第二条有点道理外,其余的解释,简直什么都不是!——如果真是对冲风险或想获得汇差收益,那干嘛不直接持有现金?干嘛要愚蠢到投入一个必然会让自己的钱减少的资产?

其实,不管是发行这些债券的政府或公司,或是购买这些债券的机构,都很清楚地知道,后面会有一个大傻瓜以更高的价格来接盘!

这个大傻瓜,当然就是当代信用经济体系下最牛的央行!

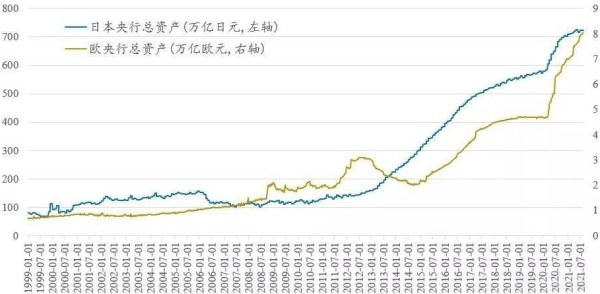

从2015年起,欧洲央行就不断推出各种APP(资产购买计划,和QE一个意思),就是央行冲到市场上买买买、买买买,一开始,购买的全部都是国债,但市场上的人不愿意出售啊。那怎么办,央行只能提高价格,使劲儿提高价格,一直提高到债券收益率变成负值……

买到后来,欧元区相当一部分国债都被欧央行收入囊中,国债的负收益率程度,连欧洲央行自己也觉得有点荒唐。于是,APP里,又增加了信用良好的公司债这个选项。这一下,那些信用评级良好的公司以及拥有这些公司债的金融机构,不趁机狠捞一把那是傻瓜啊,于是它们也一路抬价,直到把这些最高评级的信用债也给卖成负收益率……

2020年疫情爆发以来,常规的APP之外,欧央行又推出了PEPP(大流行紧急购买计划),这个规模还从6000亿欧元一路增加,到2020年底,扩张到1.85万亿欧元。

如此大量的购买,当然会推高所有欧元区国债和高等级信用债的价格,于是就出现了大量的负收益率债券,从而使得负收益率债券破天荒地达到了接近18万亿美元的规模……

日本之所以出现大量的负收益率债券,原因与欧洲完全一样!

1999年以来欧洲和日本央行资产负债表变化情况(作者博客)

真实的投资市场,当然不可能出现负收益率债券,全都是因为有了央行资产购买计划(印钞的委婉说法),债券才会变成负收益率——如果央行承诺,从现在开始,再也不新买债券,没有了最后的那个接盘侠,我敢100%肯定,所有的负收益率债券,立即全部都会从市场上消失!

为什么会出现这样的问题?

大家不妨想一想,现在购买负收益债券的机构,都算定了自己会赚钱,而各国央行也在勇于充当这样的人,天上的馅饼就这样掉了下来,财富凭空被人转移,到底是谁吃了亏?

无论是财富还是资产,都是因为其稀缺才被人渴望拥有。货币是衡量财富的标准,而收益率则是货币的价格。延伸到财富创造上,想想看,你辛辛苦苦制造商品或服务,然后,拿到市场上卖给别人,不仅赚不到钱,反而以后还要天天免费给这个人生产商品或服务。

这是什么?

这是奴役和抢劫!是的,负收益率债券,逻辑延伸下去,就是整个社会的大规模奴役和抢劫!

任何一种货币和债券,一旦出现负收益率,某种程度上说,就意味着其基本走到了尽头。像欧元、日元这样的货币,变成了负收益率,只能说明,它们彻底丧失了和美元竞争的可能。

有人说了,美国的国债还不是负收益率?!

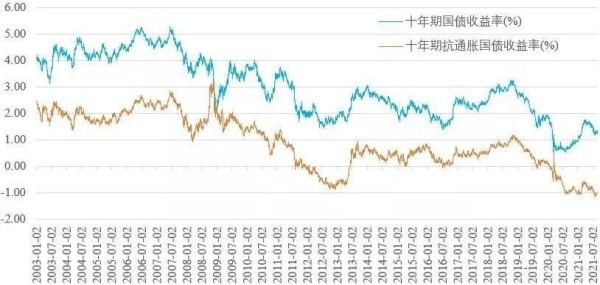

是的,美国国债现在不是负收益率,但你可知道,美国有一种国债叫抗通胀国债(TIPS),现在就是绝对的负收益率——截至2021年一季度,负收益率的美国抗通胀国债总市值,也已经达到1.6万亿美元。

2003年以来美国十年期国债及抗通胀国债收益率变化情况(作者博客)

不过,随着美国通胀数据的连续超标,2021年一季度以来,全球的负收益率债券规模开始逐渐缩减,一度降低到了15万亿美元。而随着股票和商品价格的不断上涨,越来越多的人,认识到负收益率债券的不可持续性。

目前,市场上大多数论述负收益率国债的文章,都拿着日本和欧元区做例子,说负收益率,对经济发展不好,政府不想要负收益率国债——这又是一堆垃圾观点,而且颠倒黑白!

负收益率债券本身,就是在全社会债务高企的情况下,政府和央行合谋搞出来的荒唐东西,因为正常的经济增长,都已经不可能偿还债务。

如果真有人购买负收益率国债,又没有什么更恶劣的后果,政府巴不得债券收益率直接来个年化-100%,瞬间所有债务都消失了,而且每借一次债,政府的钱,马上翻倍增加!

我们不妨拿当前政府债务最严重的日本做一个简单假设,你就能看出来负收益率对政府有多大的好处,又是多么地违反商业基础。

截止2021年3月底,日本政府共有1216.46万亿日元的债务。假设从现在开始,日本政府按照-10%的收益率,每年额外发行100万亿日元的十年期国债,这意味着,日本政府每发行100万亿日元的国债,就可以得到200万亿日元——100万亿用来花销,另外100万亿就可以用来偿还以前的债务,只需要12年时间,日本政府庞大的债务将逐渐清零……

正因为如此,在各国政府债务高企的情况下,不管通胀如何发展,各国政府和央行,都一定会通过大肆购买国债来压低国债收益率,压低到极致就是负收益率债券,相当于央行绕了一个圈儿直接送钱给政府。

也正是这个原因,不管负收益率债券资产如何违反自然财富属性,很长一段时间内,还将在市场上扮演一个荒谬的存在……

(文章仅代表作者个人立场和观点)

看完这篇文章觉得

排序